#Umsatzsteuer

Explore tagged Tumblr posts

Text

Umsatzsteuerbefreiung für Weiterbildungsinstitute und in der Weiterbildung Tätige

Im geplanten Jahressteuergesetz 2024 war ein Wegfall der Umsatzsteuer für den Bereich der Weiterbildung geplant, der viele Menschen und Einrichtungen in diesem Bereich vor gravierende Probleme gestellt hätte. Auch das systemische Feld wäre davon hart betroffen gewesen. Ab dem 1.1.2025 gilt die Steuerbefreiung nach § 4 Nr. 21 Buchst. a UStG für “die unmittelbar dem Schul- und Bildungszweck…

0 notes

Text

Auf den nachbarrechtlichen Ausgleichsanspruch sind die Vorschriften der §§ 249 ff BGB nicht anwendbar, da die Grundsätze der Enteignungsentschädigung gelten. Allerdings umfasst der nachbarrechtlicher Ausgleichsanspruch aus § 906 Abs. 2 S. 2 BGB auch keine Umsatzsteuer, wenn die Abrechnung nur fiktiv erfolgt. In Fällen der Kompensation sind Gründe nicht ersichtlich, über die für Schadensersatzansprüche geltenden Regelungen (§§ 249 ff BGB) hinaus eine noch nicht eingetretene Vermögenseinbuße auszugleichen.

OLG Zweibrücken, Urteil vom 20.08.2024 - 8 U 47/24 -

0 notes

Text

Nicht angefallene Umsatzsteuer ist zurückzuzahlen!

OLG Brandenburg, Urteil vom 10.10.2024 – 10 U 102/23 1. Die Zahlung irrtümlich ohne Abzug der Bauabzugssteuer berechneten Werklohns kann einen vertraglichen Anspruch auf Rückzahlung von Überzahlungen begründen, der sich als Nebenpflicht aus dem Vertrag ergibt. Das ist nicht der Fall, wenn die Rückzahlung eines nicht angefallenen Umsatzsteueranteils im Raum steht, für die keine vertragliche…

#10 U 102/23#Bauabzugssteuer#Bruttopreisvereinbarung#Gericht#Kaufpreis#OLG Brandenburg#Rückzahlung#Umsatzsteuer#Urteil#Werklohn

0 notes

Text

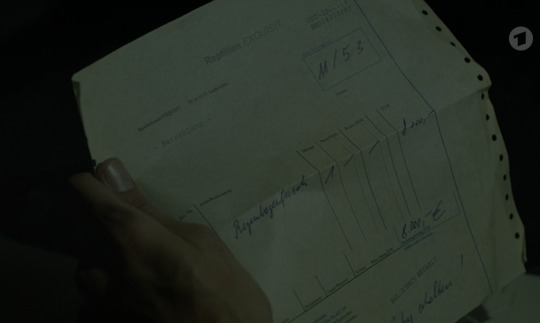

Stellt euch vor, ihr seid Rainer und euch fällt genau diese Rechnung in die Hände, als ihr in der Mittagspause an Leos Schreibtisch vorbeigeht, um ihm eine klitzekleine Liebesbriefnotiz unter die Kaffeetasse zu klemmen - ihr wollt gepflegt im Strahl kotzen und im Dreieck springen, denn das da, dieser Wisch, ist eine Beleidigung für jeden Steuerfahnder.

Komplett schlampig ausgefüllt; das Datum fehlt, die Umsatzsteuer-ID sieht wie ein Fake aus, der Regenbogenfrosch kann auch als Regenbogenfisch durchgehen, wenn man die Brille gerade nicht auf der Nase hat, und überhaupt meint der seriöse Händler von Reptilien Exquisit doch bestimmt den Dendrobates pumilio blue jeans, das Erdbeerfröschchen aus der Familie der Baumsteiger, besser bekannt als Pfeilgiftfrosch, oder? Den kann man ganz legal und für's Hobby ab ca. 100 € kaufen und das Beste: der Frosch ist dann sogar harmlos, weil die tropischen Insekten nicht mehr auf dem Speiseplan stehen, die für die Giftbildung zuständig sind. Ihr als Rainer werdet da natürlich bei einem Gesamtpreis von 8000 € für einen einzigen Frosch stutzig. Barzahlung auch noch. Aha. Na, wenn da mal nicht ein bisschen Akteneinsicht bei Reptilien Exquisit erforderlich ist -

Ok, ok, ok. Ich h��r auf. Aber ich würde schon gern wissen, was da für krumme Geschäfte gemacht worden sind? Hat der Verkäufer gemerkt, was dieser Roland für ein Unding ist, und sich gedacht 'hm, ja, für den kack homophoben Spruch da vorhin beim süßen Chamäleon dreh ich dir das Erdbeerfröschchen jetzt als megagiftigen Regenbogenfrosch an und zieh dich dabei noch richtig schön ab'? Ist die Rechnung überhaupt echt und wer ist der Besitzer des Geschäfts? Briefkastenfirma? Geldwaschanlage? Schuldentilgung? Lässt die Polizei da mal wieder ein paar Sachen ziemlich unter den Tisch fallen? Ob Roland wohl mal richtig mies Salmonellen hatte, während er mit dem Frosch experimentiert hat? Kann Rainer den Fall lösen? Und wann zieht Adam endlich zu Leo? Dürfen die beiden dann auch mal irgendwann glücklich miteinander sein? Und wie findet ihr eigentlich den tanzenden Regenbogenfrosch da in der Mitte?

Ich hab so viele Fraaagen.

#spatort#tatort saarbrücken#leo hölzer#adam schürk#sorry ich bin einfach dumm klärt mich auf#:(#das leben ist hart mit nur einer gehirnzelle

28 notes

·

View notes

Text

Der MDR hat nicht nur wenig Ahnung (das wußte ich schon), er kann auch nicht googlen (das beweist er selbst durch diesen Artikel). Denn Mensaessen ist nicht steuerfrei, weil es an Studenten verausgabt wird, sondern die Organisationsform ist entscheidend. Wenn man, wie in Neufünfland üblich, alles "in den privaten Sektor" auslagert (damit dort GEWINNE erwirtschaftet werden können), dann ist das eben umsatzsteuerpflichtig. Schließlich war es bis 1990, wie alle wissen, gerade dort nicht privatwirtschaftlich organisiert.

Daran will man nichts ändern. Die Umsatzsteuer möchte man aber schon sparen.

Wer es genau wissen will, kann googeln oder hier klicken:

3 notes

·

View notes

Text

BMF: Umsatzsteuerliche Behandlung von Tankkartensystemen

Die Finanzverwaltung hat sich zur umsatzsteuerlichen Behandlung von Kraftstofflieferungen im Rahmen eines Tankkartensystems geäußert und den UStAE geändert. Mehr zum Thema ‘Umsatzsteuer’…Mehr zum Thema ‘Umsatzsteuer-Anwendungserlass’…

View On WordPress

0 notes

Link

#AnhebungderUmsatzgrenzen2025#kleinunternehmerregelung#KleinunternehmerregelungauchFreiberufler#Kleinunternehmerregelung:Gewinnermittlung#NeustartalsGründerbzw.Unternehmer#SelbstständigeundFreiberufler

0 notes

Text

Buchhalter Kurse | Buchungsschatz.com

Die Grundlagen der deutschen Besteuerung verstehen

Deutschland verfügt über ein komplexes Steuersystem, das sowohl für Privatpersonen als auch für Unternehmen entmutigend sein kann. Das Verständnis der Grundlagen der Besteuerung ist für eine effektive Finanzplanung und Compliance von entscheidender Bedeutung.

Steuerarten in Deutschland

Das deutsche Steuersystem umfasst verschiedene Steuern, mit denen sich Bürger und Einwohner auseinandersetzen müssen. Am bedeutendsten ist die Einkommensteuer, die für natürliche Personen auf der Grundlage ihres Einkommens erhoben wird. Hinzu kommt die Umsatzsteuer, eine Verbrauchssteuer, die auf Waren und Dienstleistungen erhoben wird. Unternehmen unterliegen außerdem der Körperschaftsteuer, die auf Unternehmensgewinne erhoben wird, und der Grundsteuer, die Hausbesitzer auf der Grundlage ihres Immobilienwerts zahlen müssen.

Steueridentifikationsnummer

Jeder Steuerpflichtige in Deutschland benötigt eine Steueridentifikationsnummer. Diese eindeutige Kennung ist für die Steuererklärung und den Erhalt von Leistungen von entscheidender Bedeutung. Diese kann problemlos über das örtliche Finanzamt bezogen werden.

Steuern in Deutschland einreichen

Die Steuererklärung kann kompliziert sein und je nach Beschäftigungsstatus und Einkommensart unterschiedliche Fristen vorsehen. Grundsätzlich müssen Privatpersonen ihre Steuererklärung bis zum 31. Juli des Folgejahres einreichen. Für Unternehmen gelten je nach Rechtsform unterschiedliche Fristen.

Abschluss

Das Verständnis dieser Grundlagen ist für jeden, der in Deutschland lebt oder arbeitet, von entscheidender Bedeutung. Wenn Sie das deutsche Steuersystem als überwältigend empfinden, bietet BuchungsSchatz personalisierte Nachhilfedienste an, um den Prozess zu vereinfachen und die Einhaltung der Vorschriften sicherzustellen. Kontaktieren Sie uns noch heute, um mehr darüber zu erfahren, wie wir Ihnen helfen können, die Komplexität der deutschen Besteuerung zu meistern! Nachhilfe Buchhaltung

0 notes

Text

Steueränderungen werden uns jedes Jahr offiziell als großzügige Entlastung verkauft. Fragen Sie sich auch jedes Mal: Was hab ich davon? Steueränderungen 2025: Was Arbeitnehmer und Rentner wissen sollten Steueränderungen im Überblick Mit dem Jahressteuergesetz sollen ab dem 01. Januar 2025 in Deutschland erneut die Einkommen entlastet werden. Jedes Jahr hoffen Steuerpflichtige, dass das Versprechen wahr wird. Welche Steueränderungen betreffen uns 2025 und was haben wir davon? Hier sind die wichtigsten Neuerungen: - Erhöhung des Grundfreibetrags: Der Grundfreibetrag steigt auf 12.096 Euro. Folglich bleiben Einkommen bis zu diesem Betrag steuerfrei. Dies entlastet insbesondere Steuerpflichtige mit geringerem Einkommen. - Anpassung des Einkommensteuertarifs: Um die sogenannte "kalte Progression" zu mildern, werden die Tarifeckwerte um 2,6 % "nach rechts verschoben". Dadurch sollen Lohnerhöhungen, die lediglich die Inflation ausgleichen, nicht zu einer höheren Steuerlast führen. - Unterstützung von Familien: Der Kinderfreibetrag steigt um 30 Euro auf 3.336 Euro pro Elternteil (insgesamt 6.672 Euro pro Kind). Gleichzeitig erhöht sich das Kindergeld nur um 5 Euro auf 255 Euro pro Monat. - Anhebung der Freigrenzen beim Solidaritätszuschlag: Die Freigrenze steigt von 36.260 Euro auf 39.900 Euro. Deshalb müssen weniger Steuerpflichtige Solidaritätszuschlag zahlen. - Neue Regeln bei Abfindungen: Die Fünftelregelung muss aktiv in der Steuererklärung beantragt werden, und Abfindungen werden im Auszahlungsmonat wie Arbeitslohn voll versteuert. Die Steuerermäßigung aufgrund der Fünftelregelung wird erst im Folgejahr wirksam. - Höhere Beitragsbemessungsgrenzen: In der gesetzlichen Krankenversicherung steigt die Grenze auf 5.512,50 Euro pro Monat, in der Rentenversicherung auf 8.050 Euro pro Monat (alte Bundesländer). - Anhebung der Versicherungspflichtgrenze: Auch die Versicherungspflichtgrenze in der gesetzlichen Krankenversicherung steigt, und zwar auf 6.150 Euro pro Monat. - Steuerbefreiung für kleine Photovoltaikanlagen: Anlagen bis 30 Kilowatt (peak) sind unabhängig von der Gebäudeart steuerfrei. Das kann für die Eigentümer vorteilhaft sein, muss aber nicht. - Erhöhung des Mindestlohns: Der Mindestlohn steigt auf 12,82 Euro pro Stunde. Demzufolge steigt auch die Verdienstgrenze für Minijobs auf 556 Euro pro Monat. - Erhöhung der Pauschale für Erbfallkosten: Die Pauschale für abzugsfähige Erbfallkosten beträgt 2025 statt 10.300 Euro nunmehr 15.000 Euro. - Steuerliche Behandlung von Unterhaltszahlungen: Ab 2025 können Unterhaltszahlungen nur noch dann steuerlich geltend gemacht werden, wenn sie per Überweisung erfolgen. Ihre Barzahlungen werden nicht mehr anerkannt. - Anpassungen bei der Kleinunternehmerregelung: Die Umsatzgrenzen für die Anwendung der Kleinunternehmerregelung werden angehoben. Der Umsatz im Vorjahr darf nun bis zu 25.000 Euro betragen, und im laufenden Jahr bis zu 100.000 Euro, ohne dass Umsatzsteuer erhoben wird. - Verkürzung der Aufbewahrungsfristen für Buchungsbelege: Die gesetzliche Aufbewahrungsfrist für Buchungsbelege wird von zehn auf acht Jahre verkürzt, um den Aufwand in der Buchhaltung zu reduzieren. Doch Vorsicht: Die Verjährungsfrist für Steuerhinterziehung bleibt bei 10 Jahren. Wie wollen Sie sich wehren, wenn Sie keine Belege mehr haben? Offizielle Begründung der Bundesregierung Die Bundesregierung führt mehrere Gründe für die Steueränderungen an: Entlastung der Bürger Die Erhöhung des Grundfreibetrags und die Anpassung des Einkommensteuertarifs sollen die Auswirkungen der Inflation abmildern und sicherstellen, dass das steuerfreie Existenzminimum gewahrt bleibt. Damit würde verhindert, dass der Staat zum "Inflationsgewinner" wird. Vermeidung der kalten Progression Durch die "Rechtsverschiebung der Tarifeckwerte" soll sichergestellt werden, dass Lohnerhöhungen, die nur die Inflation ausgleichen, nicht zu einer höheren Steuerlast führen. Ist die Inflationsrate jedoch höher als die "Rechtsverschiebung", so steigt dennoch die Steuerlast und der Staat wird zum "Inflationsgewinner". Familienfreundliche Politik Die Anhebung des Kinderfreibetrags und des Kindergelds verkauft die Bundesregierung als finanzielle Unterstützung der Familien und Förderung sozialer Gerechtigkeit. Da "nicht einmal mehr die Hälfte der Einwohner Deutschlands heute noch in einer Familie" lebt, wäre es wohl auch nötig. Wirtschaftliche Stimulierung Die Maßnahmen sind Teil einer "Wachstumsinitiative", die den Wirtschaftsstandort Deutschland attraktiver machen soll. Denn diese Steueränderungen sollen der Wettbewerbsfähigkeit des Landes zugutekommen. Alternative Sichtweise Aus einer alternativen Perspektive dürften die Steueränderungen weniger dem Wachstum dienen, als vielmehr dazu, soziale Spannungen zu entschärfen und die Arbeitskraft der Erwerbstätigen arbeitsfähig zu halten. Indem der Staat das steuerfreie Existenzminimum erhöht, versucht er zwischen den Interessen immer kleinerer Teile des Großkapitals und den Werktätigen zu vermitteln. Demgegenüber stabilisiert die Anpassung des Einkommensteuertarifs das Verhältnis von Lohnarbeit und Kapital, von Arm und Reich, um soziale Konflikte zu vermeiden. Systematische Vermögensumverteilung Das verdeutlicht auch die Erhöhung der Beitragsbemessungsgrenzen und der Versicherungspflichtgrenze. Denn Höherverdienende mit einem höheren als dem 1,6-fachen Durchschnittseinkommen können sich profitträchtigeren privaten Lösungen zuwenden. Darauf entfällt günstigenfalls auch eine geringere Steuerbelastung, beispielsweise durch nur 25 % Kapitalertragsteuer statt bis zu 45 % Einkommensteuer. Je höher Einkommen und Vermögen, desto größer der Vermögenszuwachs. Illusion von sozialer Gerechtigkeit Maßnahmen wie die Erhöhung des Kindergelds um 5 Euro pro Monat sollen den Eindruck sozialer Gerechtigkeit schaffen. Jedoch: "Fast jedes fünfte Kind ist armutsgefährdet". Verschärfung bei Abfindungen Die neue Regelung zur Fünftelregelung soll zur bürokratischen Entlastung der Unternehmen führen. Für die betroffenen Abfindungsempfänger bedeutet sie jedoch einen unwiederbringlichen Liquiditätsverlust, einen Zinsverlust und beeinträchtigt die finanzielle Sicherheit. Zudem benachteiligt sie alle, die nicht rechtzeitig mit möglichen steuerliche Gestaltungen gegensteuern. Empfehlung Peter Lüdemann, einer der renommiertesten deutschen Steuerrechtler, entlarvt in "Abgezockt und kaltgestellt" schonungslos das deutsche Steuerrecht. Handlungsempfehlung Aus diesen Gründen fragen Sie sich möglicherweise: Möchte ich lediglich mehr Geldeinkommen, von dem mir durch Steuern und Sozialabgaben ein großer Teil abgezogen wird? Oder will ich eine persönliche Steuerstrategie, um meine finanzielle Sicherheit zu erhöhen? Schritte zur Optimierung Grundsätzlich muss also jeder entscheiden, ob diese Steueränderungen für die eigene finanzielle Sicherheit und den Wohlstand ausreichen, oder nicht. Wenn nicht, dann stellt sich als Nächstes die Frage: Wollen Sie nur mehr Gehalt verhandeln (von dem Ihnen gleich wieder mehr als die Hälfte abgezogen wird), oder wollen sie auch Ihre persönliche Steuerreform durch Steuern sparen und in Vermögen umwandeln? Wie aufschlussreich fanden Sie diesen Artikel? Wie denken Sie darüber? Read the full article

0 notes

Text

0 notes

Text

Der Steuerpflichtige, der seinen Gewinn mittels einer Einnahmen-Überschuss-Rechnung gem. § 4 Abs. 3 EStG ermittelt, kann grundsätzlich nur die in dem Kalenderjahr der Gewinnermittlung angefallenen Ausgaben berücksichtigen. Unter bestimmten Umständen kann er nach § 11 Abs. 2 S. 2 EStG innerhalb von zehn Tagen nach dem Jahreswechsel erfolgte Zahlungen noch dem vorherigen Kalenderjahr als Ausgabe zuordnen.

Diese Zehn-Tage-Frist gilt dann nicht, wenn die Fälligkeit erst nach diesem Zeitpunkt eintritt, der Steuerpflichtige also freiwillig zu früh zahlt.

Her der Steuerpflichtige für die Umsatzsteuer eine Dauerfristverlängerung beantragt und wurde sie ihm erteilt, so hatte er für die Umsatzsteuervorauszahlung Dezember 2015 diese bis zum 10.02.2016 zu bewirken. Zahlt er die Vorauszahlung bereits am 06.01.2016, hat er zwar innerhalb des Zehn-Tage-Zeitraums gezahlt, doch vor Fälligkeit, die erst nach diesem Zeitraum lag. Damit ist die Zahlung nicht dem Kalenderjahr 2015 als Ausgabe zuzuordnen. Der am 06.01.2016 gezahlte Betrag erhöht den Gewinn des Steuerpflichtigen für 2015.

BFH, Urteil vom 13.12.2022 - VII R 1/20 -

#umsatzsteuer#umsatzsteuervorauszahlung#einnahme-+berschuss-rechnung#§ 4 Abs. 3 EStG#verlagerung#zehn-tage-frist#§ 11 Abs. 2 S. 2 EStG#fälligkeit

0 notes

Text

Trotz Festsetzungsverjährung: Bauunternehmer muss Umsatzsteuer an den Fiskus abführen!

BGH, Urteil vom 25.07.2024 – VII ZR 646/21 „…Die durch das Urteil des Bundesfinanzhofs vom 22.08.2013 (IBR 2014, 49) veranlasste ergänzende Vertragsauslegung im Verhältnis des leistenden Bauunternehmers zum Leistungsempfänger (Bauträger) wird nicht dadurch beeinflusst, dass es – etwa wegen eingetretener Festsetzungsverjährung – nicht mehr zu einer Steuerfestsetzung kommen wird und der…

#Bauunternehmer#BGH#Bundesfinanzhof#Festsetzungsverjährung#Leistungsempfänger#Umsatzsteuer#Urteil#VII ZR 646/21

0 notes

Text

Österreich: neue Regelung für Kleinunternehmen ab 1. Jänner 2025

Wenn der Gesamtumsatz in einem Kalenderjahr die Kleinunternehmergrenze nicht überschreitet, besteht unter bestimmten Voraussetzungen eine Befreiung von der Umsatzsteuer in Österreich. Man nennt diese Steuerbefreiung “Kleinunternehmerregelung“. Das Abgabenänderungsgesetz 2024 bringt nun eine umfassende Reform der Kleinunternehmerregelung im Bereich der Umsatzsteuer mit sich. Erstmals können auch…

0 notes

Text

Kleinunternehmerregelung: Alles, was du wissen musst

Die Kleinunternehmerregelung ist für viele Selbstständige und Gründer ein echter Gamechanger. Gerade in der Anfangsphase eines Unternehmens kann sie dabei helfen, den administrativen Aufwand im Griff zu behalten und Kosten zu senken. Doch bevor du dich für oder gegen die Kleinunternehmerregelung entscheidest, solltest du die Details kennen. Es gibt klare Vorteile, aber auch einige Stolperfallen. Lass uns das Thema gründlich unter die Lupe nehmen.

Was genau ist die Kleinunternehmerregelung?

Die Kleinunternehmerregelung ist eine spezielle Regelung im deutschen Umsatzsteuerrecht, die kleinen Unternehmen und Selbstständigen einen erheblichen Vorteil bietet: Sie werden von der Umsatzsteuerpflicht befreit. Das bedeutet konkret, dass du auf deinen Rechnungen keine Umsatzsteuer ausweisen musst. Gleichzeitig entfällt die Pflicht, regelmäßige Umsatzsteuer-Voranmeldungen beim Finanzamt einzureichen. Aber Achtung: Die Kleinunternehmerregelung ist keine eigene Unternehmensform. Es handelt sich lediglich um eine Vereinfachung, die das Umsatzsteuergesetz (UStG) für kleine Betriebe vorsieht. Damit du diese Regelung nutzen kannst, müssen jedoch bestimmte Voraussetzungen erfüllt sein. Voraussetzungen der Kleinunternehmerregelung Nicht jeder, der ein kleines Unternehmen führt, kann automatisch die Kleinunternehmerregelung in Anspruch nehmen. Entscheidend sind zwei Umsatzgrenzen: - Dein Umsatz im vorangegangenen Kalenderjahr darf nicht höher als 22.000 Euro sein (bis 2019 galt noch eine Grenze von 17.500 Euro). - Dein Umsatz im aktuellen Kalenderjahr darf voraussichtlich 50.000 Euro nicht überschreiten. Wichtig ist, dass die 22.000-Euro-Grenze auf deinen tatsächlich erzielten Umsatz des Vorjahres bezogen ist. Die 50.000-Euro-Grenze hingegen ist eine Prognose. Das Finanzamt erwartet also von dir, dass du abschätzen kannst, ob dein Umsatz im laufenden Jahr unterhalb dieser Grenze bleibt. Falls du die Grenzen überschreitest, wirst du automatisch umsatzsteuerpflichtig. Dann ändert sich nicht nur die Art, wie du deine Rechnungen ausstellst, sondern auch der Verwaltungsaufwand nimmt deutlich zu.

Welche Vorteile bietet die Kleinunternehmerregelung?

Es gibt viele Gründe, warum gerade Existenzgründer von der Kleinunternehmerregelung profitieren. Hier sind die wichtigsten Vorteile, die sie bietet: Weniger Bürokratie Wenn du als Kleinunternehmer keine Umsatzsteuer abführen musst, sparst du dir jede Menge Verwaltungsarbeit. Du musst keine Umsatzsteuer-Voranmeldungen einreichen, keine Umsatzsteuer abführen und keine detaillierten Nachweise über die Steuer auf deinen Einnahmen und Ausgaben führen. Das macht deine Buchhaltung übersichtlicher und unkomplizierter. Günstigere Preise für deine Kunden Da du keine Umsatzsteuer auf deine Leistungen berechnen musst, kannst du deine Produkte oder Dienstleistungen günstiger anbieten. Das ist vor allem dann ein Vorteil, wenn deine Kunden Privatpersonen sind, die keine Möglichkeit haben, die Umsatzsteuer als Vorsteuer zurückzufordern. Gerade in Branchen, in denen der Preis eine entscheidende Rolle spielt, verschafft dir das einen Wettbewerbsvorteil. Kostensenkung durch weniger externe Hilfe Die Buchhaltung bleibt mit der Kleinunternehmerregelung deutlich überschaubarer. Viele Kleinunternehmer kommen ohne die Hilfe eines Steuerberaters aus, da sie keine komplexen Umsatzsteuerberechnungen durchführen müssen. Das spart nicht nur Zeit, sondern auch Geld.

Gibt es auch Nachteile?

Natürlich hat die Kleinunternehmerregelung nicht nur Vorteile. Es gibt auch einige Punkte, die du kritisch betrachten solltest. In manchen Fällen kann es sogar sinnvoller sein, auf die Kleinunternehmerregelung zu verzichten, obwohl du die Voraussetzungen erfüllst. Keine Vorsteuerabzugsberechtigung Der wohl größte Nachteil: Als Kleinunternehmer bist du nicht vorsteuerabzugsberechtigt. Das bedeutet, dass du die Umsatzsteuer, die dir deine Lieferanten oder Dienstleister in Rechnung stellen, nicht vom Finanzamt zurückfordern kannst. Ein Beispiel macht das deutlich: Stell dir vor, du kaufst für dein Unternehmen einen Laptop für 1.190 Euro (inklusive 19 % Umsatzsteuer). Ohne die Kleinunternehmerregelung könntest du dir die 190 Euro Vorsteuer vom Finanzamt zurückholen. Als Kleinunternehmer zahlst du den vollen Betrag aus eigener Tasche. Das kann vor allem bei größeren Investitionen ins Gewicht fallen. Begrenzter Wachstumsspielraum Die Kleinunternehmerregelung ist vor allem für kleine Unternehmen mit geringem Umsatz gedacht. Wenn dein Geschäft jedoch wächst und du die Umsatzgrenzen überschreitest, verlierst du den Status als Kleinunternehmer. Ab diesem Zeitpunkt bist du umsatzsteuerpflichtig, was zusätzlichen Verwaltungsaufwand mit sich bringt. Das Problem dabei: Der Übergang kann holprig sein. Du musst dich plötzlich mit neuen steuerlichen Verpflichtungen auseinandersetzen, was zusätzlichen Aufwand und eventuell auch höhere Kosten bedeutet. Geschäftskunden könnten Abstand nehmen Wenn du überwiegend mit Geschäftskunden zusammenarbeitest, kann die Kleinunternehmerregelung sogar ein Nachteil sein. Geschäftskunden haben oft wenig Interesse daran, mit Kleinunternehmern zusammenzuarbeiten, da sie keine Vorsteuer aus deinen Rechnungen abziehen können. Das kann dazu führen, dass du Aufträge verlierst oder weniger ernst genommen wirst – selbst wenn deine Leistungen überzeugen.

Für wen lohnt sich die Kleinunternehmerregelung?

Die Kleinunternehmerregelung ist ideal für kleine Unternehmen, Freiberufler und Selbstständige, die nur geringe Umsätze erzielen und hauptsächlich Privatkunden bedienen. Besonders vorteilhaft ist sie, wenn du keine oder nur geringe Investitionen planst, bei denen die Vorsteuer ins Gewicht fallen würde. Ein typisches Beispiel sind Freelancer wie Texter, Designer oder Übersetzer, die vor allem Dienstleistungen anbieten und dabei keine großen Betriebsausgaben haben. Hier überwiegen die Vorteile der einfachen Buchhaltung und der geringeren Verwaltungskosten.

Wann solltest du lieber darauf verzichten?

Die Entscheidung gegen die Kleinunternehmerregelung kann sinnvoll sein, wenn du hohe Investitionen planst, bei denen du die Vorsteuer abziehen möchtest. Auch wenn dein Kundenstamm überwiegend aus Geschäftskunden besteht, solltest du überlegen, ob es nicht besser wäre, von Anfang an umsatzsteuerpflichtig zu sein. Darüber hinaus lohnt sich der Verzicht auf die Kleinunternehmerregelung, wenn du ein schnelles Wachstum anstrebst und die Umsatzgrenzen in absehbarer Zeit überschreiten wirst. Es kann auf Dauer einfacher sein, gleich mit der Umsatzsteuerpflicht zu starten, anstatt später den Wechsel vorzunehmen.

Photo by Gustavo Fring

Wie entscheidest du dich für oder gegen die Regelung?

Wenn du dein Unternehmen anmeldest, gibt dir das Finanzamt die Möglichkeit, anzugeben, ob du die Kleinunternehmerregelung nutzen möchtest. Entscheidest du dich dafür, musst du keine weiteren Schritte unternehmen – die Regelung wird automatisch angewendet, solange du die Umsatzgrenzen nicht überschreitest. Entscheidest du dich hingegen gegen die Kleinunternehmerregelung, bindet dich diese Entscheidung für mindestens fünf Jahre. In diesem Zeitraum kannst du nicht zur Regelung wechseln. Überlege also genau, welche Option besser zu deinem Geschäftsmodell passt.

Fazit

Die Kleinunternehmerregelung ist eine hervorragende Möglichkeit, die Bürokratie und den finanziellen Aufwand in der Gründungsphase deines Unternehmens gering zu halten. Sie passt vor allem zu kleinen Unternehmen und Selbstständigen, die keine hohen Investitionen planen und sich auf Privatkunden konzentrieren. Doch wie so oft gibt es keine Lösung, die für jeden passt. Wenn du langfristig wachsen möchtest, hohe Betriebsausgaben hast oder mit Geschäftskunden arbeitest, kann es sinnvoller sein, auf die Kleinunternehmerregelung zu verzichten. Nimm dir Zeit, die Vor- und Nachteile abzuwägen, und entscheide dich bewusst. Ein durchdachter Start ist die halbe Miete für ein erfolgreiches Unternehmen. Read the full article

0 notes

Text

650 Personen x 300 €= 195.000 € = 170T Liter Heizöl bei einem (für diese Menge anzunehmenden) Preis von 1,15 € incl. Umsatzsteuer.

Das lohnt sich!

3 notes

·

View notes

Text

Niedersächsisches FG: Konkurrenz von umsatzsteuerlichen Steuerbefreiungsvorschriften

Das Niedersächsische FG musste sich – soweit ersichtlich erstmals – mit der umstrittenen Rechtsfrage des Verhältnisses der Umsatzsteuerbefreiungsvorschriften nach § 4 Nr. 19 Buchst. b UStG und § 4 Nr. 1 Buchst. b UStG im Hinblick auf den Vorsteuerabzug auseinanderzusetzen. Mehr zum Thema ‘Steuerfreiheit’…Mehr zum Thema ‘Innergemeinschaftliche Lieferung’…Mehr zum Thema ‘Umsatzsteuer’…

View On WordPress

0 notes