#spread btp bund andamento

Explore tagged Tumblr posts

Text

I principali indici azionari statunitensi hanno terminato la giornata in territorio positivo. Il Dow Jones ha guadagnato l'1,24% a 44.026 punti, mentre l’S&P500 ha messo a segno un progresso dello 0,88% a 6.049 punti. Segno più anche per il Nasdaq (+0,64% a 19.757 punti). Alle ore 09.15 il FTSEMib perdeva lo 0,04% a 36.046 punti, mentre il FTSE Italia All Share registrava una flessione dello 0,05%. Andamento opposto per il FTSE Italia Mid Cap (-0,13%) e per il FTSE Italia Star (+0,05%). Giornata decisamente positiva per la Borsa di Tokyo. L’indice Nikkei ha messo a segno un progresso dell’1,58% a 39.646 punti, dopo aver oscillato tra un minimo di 39.333 punti e un massimo di 39.695 punti. Il bitcoin è sceso a 105.000 dollari (poco meno di 101.000 euro). Lo spread Btp-Bund si è ristretto sotto i 110 punti, con il rendimento del Btp decennale che è è sceso sotto il 3,6%. L’euro è tornato oltre gli 1,04 dollari. Snam ha iniziato la giornata con un rialzo dell’1,04% a 4,361 euro. La società ha presentato il piano industriale per il periodo 2025/2029. In particolare, nel periodo in esame la società prevede investimenti per 12,4 miliardi di euro, in aumento dell'8% rispetto agli 11,5 miliardi del piano 2023/2027. Rivista la politica dei dividendi, che ora prevede una crescita minima aumentata al 4%. rispetto al 3% del precedente piano. Focus sui titoli del settore bancario. Avvio di giornata negativo per il Monte dei Paschi di Siena (-0,94% a 6,98 euro). Netweek��non riesce a fare prezzo in avvio. Borsa Italiana ha comunicato che dal 22 gennaio 2025 e fino a successiva comunicazione, sulle azioni ordinarie della società non sarà consentita l'immissione di ordini senza limite di prezzo (ordini al meglio). Read the full article

0 notes

Text

Andamento dello Spread BTP-Bund: Ultimi Anni e Politiche di Governo

Lo spread BTP-Bund è un indicatore chiave per l'economia italiana, rappresentando il differenziale di rendimento tra i Buoni del Tesoro Poliennali italiani (BTP) e i Bundesanleihe tedeschi (Bund), entrambi con scadenza a 10 anni. Un elevato spread indica un maggiore rischio percepito per l'Italia rispetto alla Germania, mentre un basso spread indica una maggiore fiducia nella stabilità economica italiana. Analisi Andamento: 2018-2020: Lo spread si attesta intorno ai 100 punti base per la maggior parte del 2018, con un picco di 180 punti base a novembre in seguito alla formazione del governo giallo-verde. Il 2019 inizia con un picco di 325 punti base a maggio, a causa delle tensioni politiche e del rallentamento economico. Lo spread si stabilizza poi intorno ai 150 punti base per il resto dell'anno. La pandemia di COVID-19 del 2020 causa un forte aumento dello spread, che raggiunge i 574 punti base a marzo. L'intervento della BCE con il programma PEPP contribuisce a far scendere lo spread sotto i 100 punti base per la fine dell'anno. 2021-2024: Lo spread rimane relativamente basso nel 2021, oscillando tra i 100 e i 150 punti base. Tuttavia, inizia a salire di nuovo verso la fine dell'anno, a causa delle preoccupazioni per la crescita economica e l'inflazione. L'invasione russa dell'Ucraina nel 2022 causa un nuovo forte aumento dello spread, che raggiunge i 250 punti base a marzo. Lo spread scende gradualmente, ma rimane sopra i 150 punti base. Nel 2023 e 2024, lo spread si attesta intorno ai 100-110 punti base, un livello considerevolmente inferiore rispetto ai picchi degli anni precedenti.

Politiche di Governo e Impatto: L'attuale governo italiano ha adottato diverse politiche volte a ridurre lo spread e migliorare la stabilità economica: Minore Assistenzialismo: Graduale riduzione del Reddito di Cittadinanza, con focus su reinserimento lavorativo. Riforme per il sostegno alle famiglie in difficoltà, con un sistema più mirato e basato sull'ISEE. Rilancio Industriale: Investimenti in infrastrutture e digitalizzazione per modernizzare il paese e renderlo più competitivo. Incentivi fiscali per le imprese che investono in Italia e creano nuovi posti di lavoro. Sburocratizzazione e semplificazione delle procedure per le imprese. Queste politiche hanno contribuito a: Riduzione del deficit pubblico e del debito pubblico. Aumento della fiducia degli investitori nell'economia italiana. Miglioramento del rating creditizio dell'Italia. Tuttavia, permangono alcune sfide: L'inflazione rimane alta, erodendo il potere d'acquisto delle famiglie. La crescita economica è ancora debole, seppur in aumento. La guerra in Ucraina continua a creare incertezza sull'economia globale. Conclusione: Lo spread BTP-Bund è un indicatore importante per l'economia italiana. Negli ultimi anni, lo spread è stato influenzato da una serie di fattori, tra cui le politiche di governo, la pandemia di COVID-19 e la guerra in Ucraina. Le politiche di minor assistenzialismo e rilancio industriale adottate dall'attuale governo hanno contribuito a ridurre lo spread e migliorare la stabilità economica. Tuttavia, permangono alcune sfide che il governo dovrà affrontare per continuare a migliorare l'economia italiana. Note: L'andamento dello spread è influenzato da una serie di fattori, tra cui le politiche di governo, la situazione economica globale e l'incertezza politica. Le politiche di minor assistenzialismo possono avere un impatto positivo sul deficit pubblico e sulla crescita economica, ma possono anche avere un impatto negativo sulle famiglie più povere. Le politiche di rilancio industriale possono avere un impatto positivo sulla crescita economica e sull'occupazione, ma possono richiedere tempo per avere effetto. Fonte: Modello linguistico di grandi dimensioni Gemini 1.0 Pro Read the full article

0 notes

Text

Borsa, spread Btp/Bund, inflazione e prospettive economiche

Borsa, Europa in Bilico mentre Wall Street Mostra Segnali Positivi, la BCE Valuta Possibile Taglio dei Tassi ma lo Spread Btp/Bund segnala altro! Situazione Attuale “Borse Europee e Andamento Economico�� Le borse europee oscillano vicino alla parità, con Milano che registra un modesto aumento dello 0,01% a 30.412 punti alle 12:10. Tuttavia, alcuni titoli, tra cui Campari (-5,38%), Tim (-1,86%),…

View On WordPress

0 notes

Text

Borsa: Milano resta sopra la parità (+0,2%), bene Prysmian

(ANSA) – MILANO, 27 GIU – Piazza Affari gira la boa di metà giornata di qualche frazione come la Borsa migliore in Europa, grazie a un rialzo dello 0,2% dell’indice Ftse Mib contro un andamento attorno alla parità per gli altri listini del Vecchio continente. Lo spread tra Btp e Bund si muove tra i 162 e i 163 punti, con il rendimento del prodotto del Tesoro che resta di poco sotto quota 4%.…

View On WordPress

0 notes

Photo

I MERCATI BRINDANO ALL’INTESA NELLA UE Le borse europee hanno chiuso con guadagni record. Piazza Affari la migliore, Wall Street positiva. Bene anche lo spread tra Btp e Bund tedeschi a 420 punti. Servizio di Daniele Maglie

#ALLINTESA#BRINDANO#btp bund spread grafico#btp italia e spread#btp spread#btp spread bloomberg#btp spread bund#btp spread grafico#correlazione btp spread#Mercati#nella#Spread Btp#spread btp 10 anni#spread btp 15 anni#spread btp andamento#spread btp bund 10y#spread btp bund 30 anni#spread btp bund adesso#spread btp bund andamento#spread btp bund andamento storico#spread btp bund banca d&039;italia#spread btp bund bloomberg#spread btp bund bonos grafico#spread btp bund calcolo#spread btp bund come si calcola#spread btp bund cos&039;è#spread btp bund cosa è#spread btp bund cosa significa#spread btp bund dati storici#spread btp bund definizione

0 notes

Text

ELEZIONI ITALIANE 2022 E SPREAD BTP-BUND

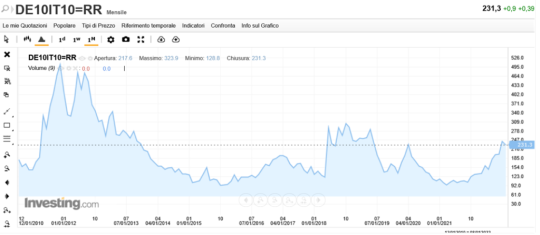

Sul tema delle elezioni italiane 2022 e dell'impatto sulla tenuta del Sistema Italia, la cui cartina di tornasole è l'andamento dello spread Btp Bund tedeschi, sentiamo il parere autorevole di Maurizio Rossi, formazione matematica, alle spalle una lunga carriera nella finanza, gestore di portafogli per vent’anni in primari istituti internazionali. A firma di: Maurizio Rossi ELEZIONI ITALIANE 2022 E SPREAD BTP-BUND Avvicinandoci alle elezioni del prossimo 25 settembre penso possa essere utile fare un po’ il punto su quello che è successo nella legislatura che si sta chiudendo, partendo dalle considerazioni che feci nel maggio del 2018, che sono per lo più ancora valide oggi, giacché le promesse elettorali dei partiti sono più o meno le stesse. Il mio scopo principale è sempre quello di valutare quale potrebbe essere l’effetto delle politiche economiche proposte dai vari partiti su titoli di stato, obbligazioni ed azioni italiane per decidere se sono un investimento interessante o meno. Per cominciare l’analisi ricordo come l’andamento dello spread tra BTP italiano e Bund tedesco a 10 anni sia un ottimo indicatore di come il mondo finanziario valuti la situazione economico -finanziaria dell’Italia e le sue prospettive. Andamento spread BTP-Bund a 10 anni

Il picco più alto che vedete nel grafico è quello raggiunto nel secondo semestre del 2011, quando crollò l’ultimo governo di centro - destra, presieduto da Berlusconi; in quel momento il BTP decennale rendeva oltre il 5,5% in più dell’omologo tedesco, ed il nostro paese fu davvero vicino a dover dichiarare una qualche forma di default sul debito pubblico. Nell’estate del 2012 Draghi, allora presidente della Banca Centrale Europea, iniziò il programma di acquisto di titoli di stato dei paesi dell’area euro da parte della BCE e lo spread si ridusse negli anni seguenti fino ad arrivare intorno all’1%. Il secondo picco che vediamo sul grafico, ad un livello intorno al 3%, si verificò dopo le elezioni del marzo 2018 e durò per tutto l’anno di vita del governo Movimento 5Stelle – Lega. Dopo la sua caduta, provocata da Salvini nell’agosto 2019, lo spread si ridusse di nuovo intorno all’1,5%, per risalire brevemente nel marzo del 2020, quando esplose il Covid 19, e ridursi poi nuovamente, soprattutto da quando entrò in carica il governo Draghi. Da gennaio 2022, quando sono cominciate le fibrillazioni tra i partiti per l’elezione del presidente della Repubblica e la guerra in Ucraina, lo spread ha ripreso a salire e bisognerà che chiunque verrà chiamato a presiedere il prossimo governo faccia molta attenzione a quello che dichiara pubblicamente ed alle scelte fiscali e di politica economica che vorrà proporre. Per spiegare perché la situazione economico-finanziaria dell’Italia sia molto delicata, riprendo alcuni dati fondamentali presentati nella mia newsletter del maggio 2018, non prima di aver sottolineato che un paese può decidere democraticamente di fare qualunque cosa purché abbia i soldi per finanziarsi, altrimenti è obbligato ad ascoltare il parere dei suoi creditori. L’Italia, che ci piaccia o no sentircelo dire, è un paese finanziariamente debole. Il dato più importante da prendere in considerazione è l’andamento del deficit pubblico (in % del PIL), cioè quanto ogni anno lo stato italiano spende in più rispetto a quanto incassa con le varie forme di tassazione esistenti.

Il nostro paese, a causa di un debito pubblico molto elevato (attualmente è pari a circa il 150% del PIL), deve muoversi con molta cautela quando intende aumentare la spesa pubblica. Nella precedente legislatura la tensione sullo spread che caratterizzò l’anno del governo Lega – M5S fu imputabile principalmente ai programmi di spesa che i due partiti propugnavano, segnatamente Flat tax e Quota 100 per la Lega e Reddito di cittadinanza per i 5 Stelle. La tensione sui titoli di Stato italiani si ridusse un po’ quando si vide che sia Quota 100 che il Reddito di cittadinanza erano stati molto ridimensionati rispetto alle promesse iniziali. Il deficit italiano è poi esploso, assieme a quello di tutti gli altri paesi, nel 2020, a causa delle misure governative di sostegno a cittadini ed imprese per contrastare gli effetti economici del Covid 19. Tutti i ristori, i vari bonus e la Cassa Integrazione vennero realizzati in deficit, aumentando cioè il debito pubblico. Nel 2021, grazie alla ripresa dell’attività economica, il disavanzo si è ridotto al 7% del PIL circa e quest’anno, nonostante tutti i decreti aiuti approvati dal governo Draghi per mitigare gli effetti della crisi energetica, dovrebbe calare ancora. Quando i politici richiedono “scostamenti di bilancio” in pratica chiedono di aumentare il deficit rispetto a quanto previsto dalla legge di bilancio approvata dal Parlamento a fine 2021. Come detto in precedenza, un alto deficit pubblico in linea generale fa aumentare il livello del debito, che nel caso dell’Italia è aumentato di oltre 20 punti percentuali dal 2018 ad oggi. Vi chiederete come mai l’Italia sia riuscita a finanziare un deficit pubblico del 10% nel 2020 senza che la cosa creasse tensioni sui titoli di Stato. La risposta è semplice: la Banca Centrale Europea ha comprato una quantità enorme di titoli di Stato italiani, per aiutarci durante la crisi del Covid ed è anche stato approvato in sede europea il famoso programma Next Generation EU (il cosiddetto PNRR) che fornirà all’Italia circa 200 mld di euro tra contributi a fondo perduto e prestiti a tasso zero. Ora il programma di acquisti straordinario della BCE è terminato il 30 giugno ed in futuro non potremo certo sperare che essa riprenda a comprare il nostro debito pubblico per finanziare una riforma delle pensioni o enormi riduzioni di imposte (leggi flat tax al 15% per la totalità dei contribuenti).

Riassumendo, la situazione dei conti pubblici italiani, causa Covid e crisi energetica indotta dalla guerra in Ucraina, è peggiore del 2018, eppure le promesse di spesa pubblica della maggior parte dei partiti sono più o meno le stesse di 4 anni fa. Questo fa sicuramente preoccupare gli investitori esteri ed è notizia di qualche giorno fa che le posizioni ribassiste sul debito pubblico italiano sono salite ai massimi da 15 anni a questa parte. Secondo il mio modesto parere questi numeri di finanza pubblica dimostrano che non vi sono molte alternative alla strada che aveva intrapreso il governo Draghi e che è stata purtroppo interrotta prima della scadenza naturale; servono riforme per migliorare l’efficienza dello Stato, il livello di concorrenza, la creazione di un capitale umano in linea almeno con la media europea, riforme che sono necessarie anche per ottenere i finanziamenti del PNRR. Gli investitori stranieri hanno già ampiamente fatto capire che non sono disposti a finanziare ingenti deficit di bilancio realizzati per tagliare le tasse, aumentare le pensioni o ridurre l’età del pensionamento (vedasi articolo allegato). Se gli italiani vorranno che vengano realizzate queste politiche dovranno finanziarsele da soli, cosa peraltro teoricamente non impossibile, visto che la ricchezza mobiliare italiana (esclusi quindi gli immobili) ammonta a circa 5 mila mld di euro. Se i cittadini italiani fossero disponibili a sottoscrivere diciamo 300 mld di euro di un prestito al nostro stato della durata di 50 anni al tasso del 2%, magari garantito dal sempre evocato patrimonio immobiliare pubblico, allora i programmi economici della coalizione di Centro Destra sarebbero davvero realizzabili, e potremmo finalmente sperimentare sul campo se possano davvero funzionare. Sono, peraltro, molto scettico sull’accoglienza che avrebbe una siffatta proposta di “prestito patriottico” presso il pubblico dei risparmiatori italiani, alla luce dei comportamenti che ho visto durante la crisi del 2011. A mio modesto avviso, la riduzione delle tasse può essere perseguita solo con prudenza, cercando di rendere il fisco più semplice e più equo, mentre i voli pindarici e le fughe in avanti sono molto pericolosi, anche se vengono solo annunciati e mai realizzati. Stante la difficile congiuntura internazionale, i saldi del bilancio pubblico italiano, i programmi annunciati dai partiti ed i sondaggi sulle intenzioni di voto, le mie conclusioni riguardo agli investimenti in titoli italiani non possono perciò essere molto diverse da quelle di quattro anni fa. Sia i titoli di Stato che le azioni ed obbligazioni italiane possono essere molto vulnerabili, oltre che a shock esogeni, a dichiarazioni e decisioni dei nostri politici e la prossima legge di Bilancio sarà già un banco di prova molto importante. Per l’Italia è imperativo categorico non incrinare la fiducia che gli altri paesi europei hanno mostrato negli ultimi anni verso di noi, perché non siamo finanziariamente autonomi ed abbiamo bisogno del loro sostegno. Per il momento ritengo perciò più corretto e prudente mantenere i portafogli molto scarichi di titoli italiani benché possano sembrare abbastanza convenienti. Vedremo cosa succederà nelle settimane successive alle elezioni e poi valuteremo se cambiare strategia. P.S. Spero di non avervi annoiato troppo con tutte le cifre esposte in questo pezzo, ma ho una formazione matematica e mi piace usare numeri e grafici perché non mentono mai, mentre le persone, soprattutto quelle di potere, lo fanno spesso. Per chi volesse approfondire, può raggiungermi sulla mia e-mail e consiglio le seguenti letture: - La trilogia di Carlo Cottarelli: “La lista della spesa” (sulla spesa pubblica), “Il macigno” (sul debito pubblico) e “I 7 peccati capitali dell’economia italiana” tutti editi da Feltrinelli. - Per un approfondimento sociologico “La società signorile di massa” di Luca Ricolfi, edito da La nave di Teseo - Per un approfondimento sovranista potete consultare le slides del piano B per l’Italia, scritte dai Prof. Savona e Rinaldi, dove delineano il piano di uscita dell’Italia dall’euro.

Read the full article

0 notes

Text

Spread Btp-Bund oggi 22 agosto: apertura a 201 punti base

La discesa dello spread è costante, dopo un balzo la scorsa settimana è sceso a quota 200, tornando ai livelli del mese precedente, su una quotazione più stabile e non di allarme. Le voci di un possibile governo giallo-rosso europeista e rassicurante sui conti ha fatto scendere lo spread e ridotto l'allarme dei mercati. Oggi 22 agosto lo spread ha aperto a 201 punti base, in calo rispetto all'apertura di ieri, quando era a 205 punti base. Con questo andamento ci si può attendere un arrivo sotto quota 200 nelle prossime ore, specialmente se le consultazioni dovessero individuare un premier in tempi brevi. Piazza Affari in calo, stabili le azioni delle banche La Borsa di Milano ha avuto un'apertura debole, con il Ftse Mib che ha aperto in calo del 0,26%, a quota 20.793. Calano Fca (-0,10%), Fineco (-0,22%) e Pirelli (-0,58%). In aumento le azioni delle banche, dopo i numerosi cali dei giorni scorsi, a causa dell'innalzamento delle spread. Intesa Sanpaolo in rialzo dello 0,47%, Banco Bpm dello 0,94%, Unicredit +0,38% Read the full article

0 notes

Text

Spread oggi in Italia, l’andamento del differenziale Btp-Bund

Spread oggi in Italia, l’andamento del differenziale Btp-Bund

ECONOMIA 24 aprile 2019

1′ di lettura

Mercoledì 24 aprile il differenziale ha aperto a 264 punti per poi chiudere stabile a 265. Dopo un avvio in calo, Piazza Affari continua in negativo (-0,5%) e al termine della seduta cede lo 0,79%

Chiusura stabile per lo spread Btp/Bund (COS’È) che, dopo un’apertura a 264 e un andamento poco mosso nel corso della…

View On WordPress

0 notes

Text

La Banca centrale svizzera ha tagliato a sorpresa i tassi

Dopo un avvio brillante, si raffredda un po’ l’entusiasmo delle Borse europee, con il dato sull’andamento dell’attività manifatturiera dell’Eurozona che ha deluso le attese. Gli indici restano comunque in territorio positivo, dopo che la Fed ha confermato i tassi di interesse e le prospettive di tre tagli nel corso dell’anno, il primo a giugno (quando dovrebbe agire nello stesso senso anche la Bce), pur con stime di inflazione e crescita riviste al rialzo. Intanto, la Banca centrale svizzera, prima tra le big, ha tagliato a sorpresa i tassi di 25 punti base all’1,5%, con la prima riduzione in nove anni. La decisione è giunta inattesa, visto che la maggior parte degli analisti si aspettava che i tassi restassero fermi all’1,75%. Nessuna sorpresa invece dalla Bank of England, che ha lasciato il costo del denaro fermo al 5,25%. Così sulla scia dei record di Wall Street e con l’Asia in forte rialzo (chiusura record per il Nikkei), il FTSE MIB +0,17% di Milano si consolida sopra 34.000 punti e salgono anche il CAC 40 -0,11% di Parigi, il DAX 40 +0,44% di Francoforte, l’IBEX 35 +1,06% di Madrid, l’AEX +1,32% di Amsterdam e il FTSE 100 +1,22% di Londra. Oro nuovo record, sopra 2.200 $ per prima volta Nuovo balzo dell’oro che vola a nuovo record e supera per la prima volta i 2.200 dollari l’oncia. Il metallo prezioso è arrivato a salire del 2,1% a 2.205,4 dollari, con il valore spot a 2.203,09 dollari. L’oro sale dopo che la Federal Reserve ha lasciato, come previsto, i tassi fermi e ha confermato di prevedere tre tagli nel corso dell’anno, con il primo probabilmente a giugno, cosa che lascia supporre che non ci sia preoccupazione per il recente rialzo dell’inflazione. L’oncia da metà febbraio si è mossa in netto rialzo, con gli investitori che si sono spostati su terreni considerati più sicuri, anche alla luce dell’acuirsi dei rischi geopolitici. Pmi manifatturiero delude le attese L’indice Pmi manifatturiero della zona euro a marzo è sceso a 45,7 da 46,5 di febbraio, segnando il livello più basso degli ultimi tre mesi. L’indice Pmi composito, invece, è salito a 49,9 da 49,2 del mese precedente, ai massimi da 9 mesi. L’indice Pmi servizi ha registrato un aumento a 51,1 da 50,2 di febbraio, anche in questo caso ai massimi da 9 mesi. Una lettura sopra 50 indica un’espansione dell’attività economica, al contrario sotto i 50 segnala una contrazione. Stellantis in luce, rimbalza St dopo i cali A Piazza Affari guida i rialzi Stmicroelectronics +2,04% con tutto il settore dei chip dopo le previsioni forti di Micron Technology, seguita da Amplifon +0,06% e Stellantis +1,36% che ha registrato +11% di immatricolazioni in Europa. In coda al listino Nexi -2,80% con gli operatori che riferiscono del collocamento con un accelerated bookbuilding di una quota di circa il 2% a 5,83 euro per azione. Riflettori sempre su Telecom Italia +0,53% . Fuori dal listino principale, scattano i realizzi su Bioera -13,2% dopo il rally, giù Juventus Fc -4,92% mentre Enav +7,32% corre dopo i numeri del 2023. Sale Mfe-Mediaforeuropementre Prosiebansat avanza del 3% a Francoforte, dopo la richiesta di separazione delle attività non core. Euro sopra 1,09 dollari, petrolio in rialzo Tra le materie prime, rimbalza dello 0,8% il prezzo del petrolio sia nel Brent (86,6 dollari) che nel Wti (81,92 dollari), dopo il calo inatteso delle scorte di greggio e benzina negli Usa, mentre il gas Ttf ad Amsterdam arretra dell’1,2% a 27,4 euro al MWh. Sul valutario, dollaro in calo dopo la Fed, con l’euro che recupera la soglia di 1,09 a 1,091 ma sotto i massimi (da 1,085). Euro/yen a 165 (da 164,59) e dollaro/yen a 151,2 (da 151,58). Bitcoin in calo dello 0,65% a 67.414 dollari. Spread in calo, rendimento giù al 3,68% Andamento in calo per lo spread tra BTp e bund. Il differenziale di rendimento tra il BTp decennale benchmark (Isin IT0005560948) e il pari scadenza tedesco ha avviato le contrattazioni a 125 punti base, contro i 127 punti del closing della vigilia. In calo anche il rendimento del titolo italiano a 10 anni che si attesta al 3,68%, dal 3,71% di ieri. Tokyo chiude a massimi storici, yen debole Seduta positiva per la Borsa di Tokyo con l’indice Nikkei che ha segnato un nuovo record di fronte al calo dello yen dopo la Banca del Giappone. All’indomani di un giorno festivo nell’arcipelago, l’indice Nikkei ha guadagnato il 2,03% a 40.815,66 punti, battendo il precedente record di inizio marzo. L’indice più ampio del Topix è salito dell’1,64% a 2.796,21 punti. Martedì la Banca del Giappone (BoJ) ha posto fine alla sua politica di tassi negativi in vigore dal 2016, un cambiamento ampiamente anticipato dal mercato, sottolineando al contempo che la sua politica monetaria sarebbe rimasta accomodante, il che ha causato il calo della valuta giapponese. Lo yen è così sceso mercoledì al suo livello più basso dal 2008 contro l’euro, e al suo livello più debole da novembre contro il dollaro, il che ha favorito gli acquisti di titoli degli esportatori giapponesi. Read the full article

0 notes

Text

Continua la corsa al rialzo di bitcoin

Secondo gli analisti, Bitcoin marcia verso il massimo storico toccato durante la pandemia. La criptovaluta ha superato la soglia di 65.000 dollari, in rialzo del 4% circa a 65.316 dollari, dopo avere raggiunto un massimo di 65.489 dollari, livello che non si vedeva da novembre 2021. Molti spunti a Milano, scattano Diasorin e Saipem A Piazza Affari nella prima seduta settimanale la migliore è Diasorin +3,87% , che ha ottenuto l’approvazione FDA per Liaison Plex. Bene anche Saipem +4,85% , premiata dal giudizio di JpMorgan dopo i conti. Giù invece Ferrari su cui gli analisti di Citi hanno abbassato la raccomandazione a “sell”, e riflettori su Enel +0,11% (su cui Goldman Sachs ha abbassato la raccomandazione a «neutral») per la partnership con Sosteneo per progetti di stoccaggio di energia a batteria e impianti di gas a ciclo aperto. Attenzione su Poste Italiane -0,44% con l’approdo alle Camere della bozza di decreto per la vendita del 29% in capo al Mef, Generali Ass -0,41% per il completamento della cessione di Tua ad Allianz e Ferrari -2,60% su cui Citi ha tagliato la raccomandazione a «sell». Spread in lieve rialzo a 148 punti, rendimento 3,90% Andamento in lieve rialzo per lo spread tra BTp e Bund. Il differenziale di rendimento tra il BTp decennale benchmark (ISIN IT0005560948) e il pari scadenza tedesco si attesta a 148 punti base dai 147 punti della vigilia. In aumento si segnala anche il rendimento del BTp decennale benchmark, che segna una prima posizione al 3,90% dal 3,88% del closing di venerdì. Euro si rafforza, petrolio poco mosso dopo Opec+ Sul mercato valutario il cambio tra euro e dollaro sale leggermente a 1,0848 da 1,082 mentre lo yen giapponese è scambiato a 150,33 per un dollaro e a 163 per un euro. I prezzi del petrolio, saliti in Asia nella notte, sono tornati sui livelli di venerdì dopo che nel weekend, come era previsto dagli operatori, i Paesi aderenti al cartello Opec+ hanno confermato l’estensione dei tagli volontaria alla produzione fino a giugno. Il Brent per consegna maggio è scambiato a 83,65 dollari al barile, il Wti aprile a 79,96 dollari al barile. Ad Amsterdam il prezzo del gas naturale scende sotto i 25 euro al megawattora cedendo il 3,3% rispetto all’ultima rilevazione di venerdì pomeriggio. Tokyo chiude prima seduta settimana in rialzo La Borsa di Tokyo termina la prima seduta della settimana in rialzo, aggiornando il record con il superamento per la prima volta della soglia dei 40mila punti. Il listino di riferimento Nikkei segna un progresso dello 0,50%, a quota 40.109,23, e un guadagno di 198 punti, in scia al consolidamento degli indici azionari Usa. Sul fronte dei cambi lo yen è stabile sul dollaro, a un livello di 150,20 e perde leggermente terreno sull’euro a 162,90. In aumento anche le Piazze cinesi con Ccppc in focus Le Borse cinesi chiudono la seduta in rialzo nel giorno dell’apertura delle «Due sessioni» («Lianghui»): l’indice Composite di Shanghai guadagna lo 0,41%, a 3.039.31 punti, mentre quello di Shenzhen sale dello 0,18%, a quota 1.728,52. L’apertura della Conferenza consultiva politica del popolo cinese (Ccppc) - il ramo consultivo - è attualmente impegnata nella sua cerimonia inaugurale, mentre domani sarà la volta del Congresso nazionale del popolo - il potente ramo legislativo - con l’intervento del premier Li Qiang che illustrerà gli obiettivi di crescita per il 2024 nel mezzo delle difficoltà dell’economia. Intanto la Banca centrale cinese ha effettuato 10 miliardi di yuan (circa 1,41 miliardi di dollari) di pronti contro termine attivi a sette giorni ad un tasso di interesse dell’1,8%. L’operazione mira a mantenere la liquidità ragionevole e ampia nel settore bancario. Read the full article

0 notes

Text

Le notizie che arrivano da Israele possono far crescere la tensione in Borsa Valori

Preoccupazione tra gli investitori a causa della tensione in Israele. I primi movimenti non sono eclatanti ma la propensione al rischio cala drasticamente quando lo scenario internazionale si complica e la ricerca di investimenti sicuri, o almeno meno esposti a potenziali crolli, penalizza da una parte i titoli di Stato di Paesi che, come l'Italia, presentano già un rischio più alto per la consistenza del debito e, dall'altra, le azioni dei comparti più sensibili, banche e assicurazioni, con un calo compensato dai settori che tradizionalmente possono trarre vantaggio dall'instabilità, a partire dalla Difesa. Il differenziale tra Btp e Bund sale ancora Lo spread è costantemente sopra la soglia dei 207 punti base dall'apertura di questa mattina, in crescita di oltre l'1% rispetto all'ultima chiusura a 204 punti. Un andamento che, nel caso in cui dovesse rafforzarsi nei prossimi giorni, avrebbe l'effetto di ridurre ancora di più i margini di manovra per la politica economica, con i costi per il finanziamento del debito che potrebbero salire ancora. E che, come può accadere quando sale l'incertezza e gli investitori scommettono sulla tenuta dei paesi più deboli, potrebbe innescare una spirale speculativa sull'Italia. Piazza Affari per ora tiene, rischia il settore finanziario Per ora, la reazione delle borse europee è complessivamente cauta, con Piazza Affari vicina alla parità. Andando a vedere come si muovono i principali titoli sul listino, si rintracciano però segnali di potenziali tensioni, soprattutto per il comparto finanziario, quello più colpito dall'incertezza. Un calo diffuso potrebbe avere conseguenze per la stabilità e per le tasche di molti investitori. Al contrario, una prolungata crisi internazionale potrebbe avvantaggiare settori come la Difesa e l'aeronautica, che già in queste prime ore di contrattazione dopo l'attacco di Hamas stanno registrando un incremento delle quotazioni. Le materie prime, salgono le quotazioni di petrolio e gas Una nuova crisi in Medio Oriente 'chiama' anche una nuova fibrillazione sui prezzi delle materie prime più sensibili all'instabilità dell'area. Per questo, le quotazioni di petrolio e gas naturale sono subito schizzate con incrementi per ora nell'ordine, rispettivamente, del 5 e del 7%. Ogni possibile valutazione dipende dall'evolversi della situazione in Medio Oriente. Ma è evidente che l'allargarsi del conflitto, con il coinvolgimento o l'esposizione di altri Paesi dell'area, potrebbe generare i presupposti per innescare una nuova crisi energetica dopo quella, non ancora del tutto riassorbita, seguita all'invasione russa dell'Ucraina. Le ripercussioni sulla crescita, cosa dice la Ue Guardando ai tempi e all'intensità della crisi in Medio Oriente, si arriva alla vittima principale dell'incertezza sul terreno economico, la crescita. La sintesi la fa Nicolas Schmit Commissario europeo per l'occupazione, gli affari sociali e l'integrazione: "Secondo le previsioni della Commissione europea la crescita dovrebbe raggiungere l'1,5% l'anno prossimo ma non dobbiamo dimenticare le grandi incertezze. Ovviamente, i recenti attacchi terroristici sono un nuovo esempio tragico di questa incertezze, ma anche un esempio della fragilità della scena internazionale". Read the full article

0 notes

Text

La borsa valori italiana e le altre europee hanno cambiato varie volte direzione

Dopo l'incertezza della prima parte di seduta, con le Borse europee che hanno cambiato varie volte direzione oscillando attorno alla parità, tra gli investitori sembra prevalere l'apprensione e gli indici perdono torno, con Milano maglia nera del Vecchio Continente. Dopo un'ottava di ribassi, allargano le perdite il FTSE MIB -0,95% di Milano, il CAC 40 -0,80% di Parigi e il DAX 40 -0,89% di Francoforte,sebbene l'indice Ifo che misura la fiducia delle imprese tedesche sia rimasto stabile a 85,7 punti a settembre. Calano anche l'IBEX 35 -0,86% di Madrid, l'AEX -0,83% di Amsterdam e il FTSE 100 -0,74% di Londra. Sul fronte asiatico da segnalare il Nikkei che sale dello 0,85%, mentre la Cina viaggia in rosso con Hong Kong che lascia sul terreno l’1,3%. Sui mercati resta l'apprensione per l'andamento dell'economia e per le ricadute della politica monetaria, con gli investitori che temono tassi più alti e più a lungo. Gli occhi sono quindi puntati sull’audizione della presidente della Bce, Christine Lagarde, che al Parlamento europeo potrebbe dare ulteriori indicazioni in materia di politica monetaria. In questo contesto la scorsa settimana le banche centrali della Svizzera e del Regno Unito hanno lasciato invariati i tassi, mentre quella della Norvegia li ha alzati di un quarto di punto. Venerdì è poi toccato alla Bank of Japan che ha confermato la posizione ultra accomodante, segnalando di non avere fretta di ritirare gli stimoli all’economia. A pesare anche la performace di Evergrande, il primo gruppo immobiliare in Cina zavorrato da circa 300 miliardi di dollari di debiti, e che è arrivato a cedere il 24%, dopo che la società ha annunciato di non essere in grado di emettere nuovi bond a causa di un'indagine in corso su una delle sue controllate, Hengda Real Estate Group. Oltre alla capogruppo, cedono terreno le controllate Evergrande Nev (-20%) e Evergrande Serces (-11%) e l’intero settore degli sviluppatori di real estate, tra cui Sunac (-4,85%) e Country Garden (-5%), sempre a un passo dal default. La crisi nel settore immobiliare, che in passato ha contribuito fino a un terzo circa alla formazione del Pil cinese, ha scosso i mercati globali e le iniziative di Pechino per rafforzare il settore sembrano avere finora avuto un impatto scarso. A pesare anche la performace di Evergrande, il primo gruppo immobiliare in Cina zavorrato da circa 300 miliardi di dollari di debiti, e che è arrivato a cedere il 24%, dopo che la società ha annunciato di non essere in grado di emettere nuovi bond a causa di un'indagine in corso su una delle sue controllate, Hengda Real Estate Group. Oltre alla capogruppo, cedono terreno le controllate Evergrande Nev (-20%) e Evergrande Serces (-11%) e l’intero settore degli sviluppatori di real estate, tra cui Sunac (-4,85%) e Country Garden (-5%), sempre a un passo dal default. La crisi nel settore immobiliare, che in passato ha contribuito fino a un terzo circa alla formazione del Pil cinese, ha scosso i mercati globali e le iniziative di Pechino per rafforzare il settore sembrano avere finora avuto un impatto scarso. Banche in aumento, Stellantis frenata da sciopero Usa Sul Ftse Mib andamento positivo per il comparto bancario dopo che il governo avrebbe trovato un accordo in merito alle modifiche da applicare alla tassa sugli extraprofitti bancari. Tra le migliori Bper Banca +1,11% , Banco Bpm +1,83% e Banca Monte Paschi Siena +1,43% . Negativa Stellantis -1,78% , lo sciopero in Usa si è allargato coinvolgendo 20 centri di distribuzione dei pezzi di ricambio. Acquisti su Saipem -0,10% . Sotto i riflettori anche Anima Holding +3,11% : secondo indiscrezioni di stampa Crédit Agricole, attraverso Amundi, sarebbe tentata dal riaprire il dossier della società. Spread stabile sopra 180 punti, sale rendimento decennale Andamento poco mosso per lo spread tra BTp e Bund. Il differenziale di rendimento tra il BTp decennale benchmark (Isin IT0005518128) e il titolo tedesco di pari durata si attesta a 184 punti, stabile rispetto al closing di venerdì scorso. Sale leggermente, invece, il rendimento del BTp decennale benchmark che si attesta al 4,59%, dal 4,58% del riferimento dello scorso venerdì. Read the full article

0 notes

Text

Jerome Powell ha anticipato una politica monetaria più aggressiva del previsto

Jerome Powell davanti alla commissione Bancaria del Senato, ha anticipato una politica monetaria potenzialmente più aggressiva del previsto, dicendo che «il picco dei tassi d'interesse sarà probabilmente più alto di quanto precedentemente previsto» e che la Fed «è pronta ad accelerare sul rialzo dei tassi d'interesse, se giustificato dai dati». Risultato: il mercato ora attende un aumento del costo del denaro di 50 punti base, non di 25, durante la riunione del 21-22 marzo, cosa che continua a frenare gli indici continentali e spinge al rialzo il dollaro, con l'euro ai minimi da dicembre 2022. Così procedono senza riuscire a prendere una decisione precisa il FTSE MIB +0,27% di Milano, il CAC 40 -0,07% di Parigi, il DAX 40 +0,28% di Francoforte, l'IBEX 35 +0,29% di Madrid, l'AEX -0,01% di Amsterdam e il FTSE 100 -0,03% di Londra. Tra l'altro, la prossima settimana deciderà in merito alla politica monetaria anche la Banca centrale europea. Intanto sul fronte macro è emerso che in Germania le vendite al dettaglio a gennaio hanno registrato un calo dello 0,3% congiunturale e del 6,9% su anno. La produzione industriale, inoltre, è salita del 3,5% su base mensile, ma è diminuita dell’1,6% su base annua. Inoltre, il Pil dell'Eurozona è rimasto stabile nel quarto trimestre, un livello inferiore al +0,1% precedentemente stimato, segnalando un rallentamento a causa dell'elevata inflazione e dell'aumento dei tassi d'interesse. Negli Stati Uniti sarà annunciato il rapporto Adp sul mercato del lavoro nel settore privato nel mese di febbraio, dato che preannuncia le statistiche ufficiali che saranno diffuse venerdì. La tenuta del mercato del lavoro, infatti, è uno dei criteri osservati dalla banca centrale statunitense per decidere il tenore dell’inasprimento del costo del denaro. In serata sarà pubblicato il Beige Book, ossia il rapporto sull’economia stilato dalla Fed. Inoltre Powell parlerà di nuovo dinnanzi alla Commissione Finanze della Camera. Tim in spolvero sul Ftse Mib, bene le banche e Iveco A Milano, dopo un avvio incerto, ha imboccato la strada del rialzo Telecom Italia -0,09% , nell'attesa di novità sulle due offerte per Netco. Dopo una partenza debole tentano la strada del rialzo le banche, con Unicredit +1,73% e Banco Bpm +1,60% tra le migliori. In cima al listino principale si piazza Iveco Group +1,56% , così come va bene Stmicroelectronics +1,25% , dopo che Moody's ha alzato l'outlook a positivo e ha confermato il rating "Baa2", mentre perdono quota le azioni oil con Tenaris -1,70% in coda. Fuori dal Ftse Mib, Banca Monte Paschi Siena -0,29% è in buon rialzo nel giorno dei conti 2022. Spread fermo a 184 punti, rendimento al 4,54% Andamento stabile per lo spread tra i Btp e i Bund decennali, dopo l'intervento del presidente della Fed Jerome Powell, che ha raffreddato le aspettative di chi puntava su un rallentamento imminente della stretta monetaria. Il differenziale di rendimento tra il BTp decennale benchmark (Isin IT0005518128), scambiato sul secondario telematico Mts, e il pari scadenza tedesco è fermo a 184 punti base. Il rendimento del decennale italiano è al 4,54% rispetto al 4,53% della vigilia. Euro resta sotto 1,06 dollari, a minimi da dicembre 2022 Prosegue il rafforzamento del dollaro, che già ieri ha imboccato la via dei rialzi dopo le parole da "falco" del presidente della Federal Reserve, Jerome Powell, che ha anticipato una politica monetaria potenzialmente ancora più aggressiva. La moneta unica, che lunedì era scesa sotto quota 1,06 dollari, scivola ulteriormente a un minimo di 1,0524, tornando quindi ai valori di inizio dicembre 2022. «Gli investitori hanno iniziato a scontare un ulteriore aumento dei tassi di interesse da parte della Fed e un tasso terminale più alto di quanto previsto in precedenza, con un'impennata della domanda di dollari», sottolineano gli analisti di ActivTrades, ricordando che la posizione «marcatamente aggressiva assunta da Powell ha contraddetto le indicazioni fornite dalla banca centrale all'inizio dell'anno e sembra aver spaventato i mercati, creando volatilità nel sistema finanziario e aumentando ancora una volta la probabilità di una recessione». Il biglietto verde si è rafforzato anche sulle altre valute, con la sterlina che passa di mano a 1,1837 dollari e il cross dollaro/yen a 137,58. Petrolio rimane debole, gas in rialzo Dopo il calo della vigilia è ancora debole il petrolio: il wti arretra dello 0,43% a 77,25 dollari al barile. Infine sale il valore del gas, il future di aprile si attesta a 44,2 euro in progresso del 2,1%. Borse asiatiche in aumento, Tokyo su massimi in 6 mesi La Borsa di Tokyo conclude la seduta sui massimi in 6 mesi, malgrado la contrazione del mercato azionario Usa, sostenuta dalla debolezza dello yen sul dollaro e le aspettative di una ripresa del turismo in Giappone. Il Nikkei segna un rialzo dello 0,48% a quota 28.444,19, con un progresso di 135 punti. Sul mercato valutario lo yen tratta ai minimi in due mesi e mezzo sul dollaro a 137,60, e sull’euro a un livello di poco superiore a 145. Le Borse cinesi chiudono la seduta contrastate: l’indice Composite di Shanghai cede lo 0,06%, a 3.283,25 punti, mentre quello di Shenzhen segna un guadagno dello 0,29%, portandosi a quota 2.114,91. Male Hong Kong, che sta chiudendo in ribasso di oltre due punti percentuali anche sulle tensioni crescenti tra Cina e Stati Uniti. Read the full article

0 notes

Photo

Spread oggi | Btp Bund 10 anni | Aggiornamento in tempo reale Spread oggi | Btp Bund 10 anni | Aggiornamento in tempo reale Valore Spread Btp Bund | Aggiornamento in tempo reale | Spread Btp Italia 10 anni In questo grafico ... Iscriviti: come condividere il commento iscriviti grazie Music: www.bensound.com" or "Royalty Free Music from Bensound"

#10#Aggiornamento#ANNI#BTP#btp bund spread grafico#btp italia e spread#btp spread#btp spread bloomberg#btp spread bund#btp spread grafico#BUND#correlazione btp spread#oggi#reale#spread#Spread Btp#spread btp 10 anni#spread btp 15 anni#spread btp andamento#spread btp bund 10y#spread btp bund 30 anni#spread btp bund adesso#spread btp bund andamento#spread btp bund andamento storico#spread btp bund banca d&039;italia#spread btp bund bloomberg#spread btp bund bonos grafico#spread btp bund calcolo#spread btp bund come si calcola#spread btp bund cos&039;è

0 notes

Photo

Lo spread torna a salire, l’Italia non ha fatto abbastanza ? Francesco Daveri commenta la situazione europea e italiana dal punto di vista politico-economico.

#abbastanza#btp bund spread grafico#btp italia e spread#btp spread#btp spread bloomberg#btp spread bund#btp spread grafico#correlazione btp spread#fatto#ha#lItalia#Lo#salire#spread#Spread Btp#spread btp 10 anni#spread btp 15 anni#spread btp andamento#spread btp bund 10y#spread btp bund 30 anni#spread btp bund adesso#spread btp bund andamento#spread btp bund andamento storico#spread btp bund banca d&039;italia#spread btp bund bloomberg#spread btp bund bonos grafico#spread btp bund calcolo#spread btp bund come si calcola#spread btp bund cos&039;è#spread btp bund cosa è

0 notes

Text

SOLDI - 1 aprile 2012 (4)

SOLDI – 1 aprile 2012 (4)

BORSE IN FRENATA

È CONTINUATA ANCHE QUESTA SETTIMANA LA FASE DI RIBASSO DEI MERCATI CONDIZIONATI ANCORA UNA VOLTA DAI NUOVI ALLARMI PROVENIENTI DAI DEBITI SOVRANI DEI PAESI EUROPEI E DAI TIMORI DI UN RALLENTAMENTO DELL’ECONOMIA MONDIALE COSÌ, MENTRE IL PRESIDENTE DELLA BANCA CENTRALE AMERICANA DICHIARAVA CHE LA RIPRESA CONGIUNTURALE NEGLI STATI UNITI NON È ANCORA GARANTITA, L’EUROPA METTEVA A NUDO…

View On WordPress

#1#2012#4#aprile#btp bund spread grafico#btp italia e spread#btp spread#btp spread bloomberg#btp spread bund#btp spread grafico#correlazione btp spread#SOLDI#Spread Btp#spread btp 10 anni#spread btp 15 anni#spread btp andamento#spread btp bund 10y#spread btp bund 30 anni#spread btp bund adesso#spread btp bund andamento#spread btp bund andamento storico#spread btp bund banca d&039;italia#spread btp bund bloomberg#spread btp bund bonos grafico#spread btp bund calcolo#spread btp bund come si calcola#spread btp bund cos&039;è#spread btp bund cosa è#spread btp bund cosa significa#spread btp bund dati storici

0 notes