#revenus locatifs

Explore tagged Tumblr posts

Text

Administration G Perreault

https://servicesadm.com/

Depuis 2013, Administration G Perreault offre des services comptables aux entreprises de la région de Québec, ainsi qu'aux particuliers. Notre bureau comptable se distingue de par son service humain, accessible et à l’écoute des besoins réels de ses clients.

Notre clientèle est très variée, tout comme nos services de comptabilité; à commencer par la tenue de livres, les impôts, le traitement de la paie et bien plus!

- Comptabilité & impôt pour PME ou travailleurs autonomes

- Comptabilité & impôt pour revenus locatifs

- Comptabilité & impôt pour succession

- Comptabilité & impôt pour entrepreneurs, services de garde en milieu familial, fermes...

- Déclaration de revenus pour particuliers, etc.

Notre approche est d’aider les entreprises à déléguer les aspects de leur comptabilité pour qu’elles se concentrent sur la croissance de leurs affaires.

Contactez-nous pour obtenir une soumission en fonction de vos besoins, que vous soyez à Québec, sur la Rive-Sud de Québec, dans Portneuf, sur la Côte-de-Beaupré ou dans les environs. Nos bureaux sont dans Limoilou.

1 (418) 523-3175

163 18e Rue bureau #103, Québec, G1L 2C6

#accountant#comptabilité#comptable#entreprise#pme#travailleur autonome#tenue livre#rapport impot#declaration revenus#traitement paie#revenus locatifs#succession#administration g perreault

1 note

·

View note

Text

Percevez des Revenus Passifs tous les jours, 7jours/7 et à VIE ! Investissement à partir de 50$ !

0 notes

Text

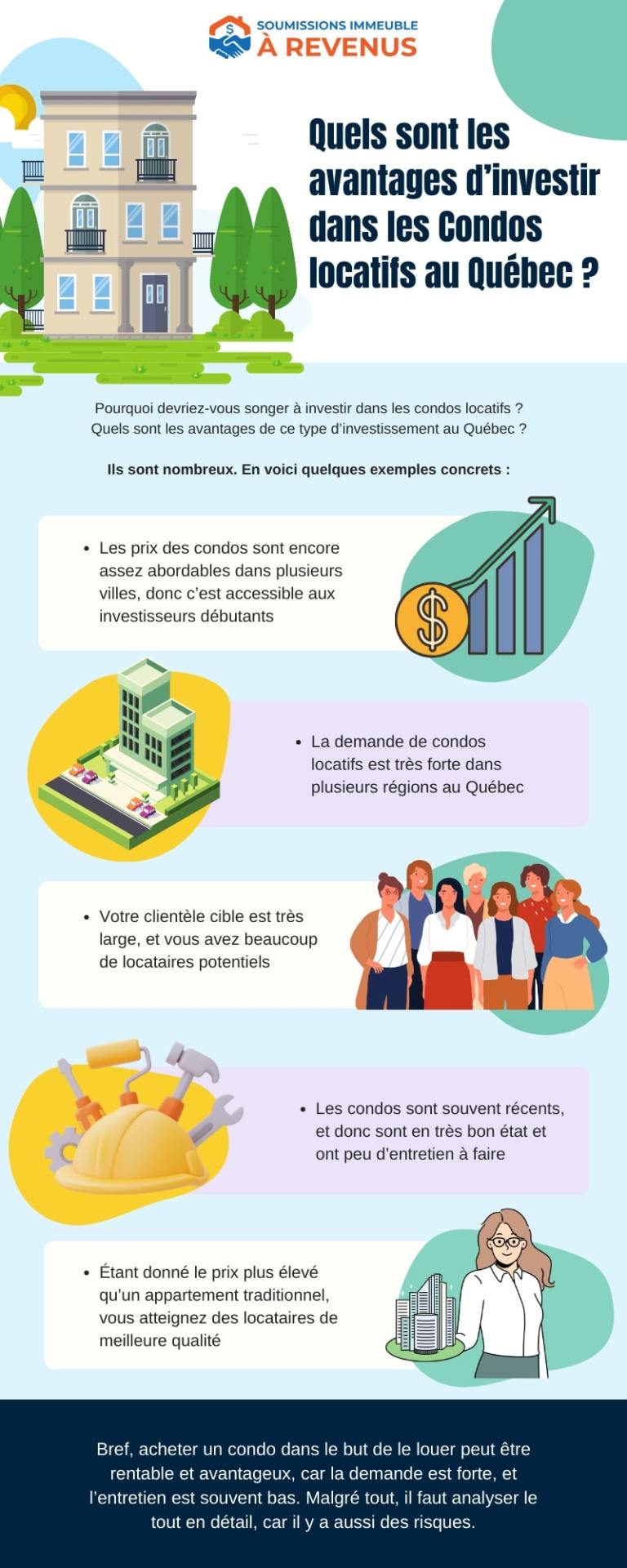

Avantages d’investir dans les condos locatifs

L'investissement dans des condos locatifs reste une option attrayante pour de nombreuses raisons. Tout d'abord, dans de nombreuses villes, les prix demeurent abordables, ce qui permet aux investisseurs débutants de se lancer aisément sur le marché. Le vaste bassin de clients potentiels, de meilleure qualité en raison des coûts plus élevés d'occupation, offre un réseau étendu de locataires potentiels. De plus, la demande pour ce type de propriété est forte. Enfin, l'entretien des lieux est souvent moins coûteux car les condos locatifs sont généralement plus récents. Si vous envisagez d'investir dans un immeuble à revenus ou des condos locatifs, il est judicieux de faire appel à un courtier immobilier afin de vous guider vers la meilleure propriété. Vous pouvez remplir le formulaire sur https://soumissionsimmeublearevenu.ca/condo-locatif/ afin que nos partenaires, des courtiers sélectionnés avec soin, puissent vous contacter gratuitement et rapidement. Surtout, cette démarche ne vous engage en rien et vous garantit des transactions impeccables. Ce service est disponible dans toute la province du Québec, que vous soyez à Montréal, Gatineau, Saguenay, Québec, Sherbrooke, Trois-Rivières ou ailleurs.

#immeuble à revenus#acheter#vendre#courtier#agent#immobilier#immeuble locatif#investissement immobilier#propriete a revenu#multilogement#multiplex#condo

0 notes

Text

Améliorer la rentabilité de vos investissements Immobiliers

Bonjour à tous les passionnés de l’immobilier et de l’investissement.

Que vous soyez investisseur, promoteur, gestionnaire immobilier ou simplement quelqu’un qui cherche à tirer la meilleure rentabilité financière d’un investissement Immobilier. Alors ce cours est fait pour vous.

Découvrez, la toute nouvelle et première formation d’Asset management immobilier, dispensée en ligne qui va vous permettre d’apprendre à distance et à votre propre rythme.

Dans le cadre de cette formation, vous allez apprendre comment tirer la meilleure rentabilité d’un investissement immobilier à travers les trois phases du cycle de l’asset management, en l'occurence :

- La phase n°1 : Acquisition de l'Actif Immobilier ;

- La phase n°2 : Détention de l'Actif Immobilier ;

- La phase n°3 : Vente de l'Actif Immobilier et Sortie de l'investissement Immobilier.

Pendant la phase d'Acquisition de l'Actif, vous allez découvrir, tout d’abord, comment repérer l’actif immobilier le plus rentable. Vous allez maîtriser les technique de la prospection des opportunités immobilières et comment analyser les indicateurs financiers pour choisir le meilleur investissement. Vous découvrirez, également, les différentes diligences que vous devez effectuer avant de concrétiser l’achat d’un actif immobilier.

Pendant la phase de détention, qui commence à courir à partir de l'Achat de l'Actif Immobilier, vous allez maitriser comment tirer la meilleure rentabilité de l’actif immobilier que vous avez acheté, à travers, la maximisation de ces revenus locatifs et l’optimisation de ses dépenses. On va voir comment augmenter le loyer et comment négocier les termes des contrats de bail avec des locataires solvables que vous allez, vous même, apprendre à identifier. Ensuite, vous serez capable de maîtriser les techniques d’optimisation des dépenses de fonctionnement et d’investissement de l’actif ce qui va vous permettre de générer des cash flux élevés et réguliers.

Aussi, Vous allez aussi apprendre les techniques d’analyses financières qui vous permettront de surveiller la rentabilité de l’actif et se de décider sur sa vente pour sortir de l’investissement en réalisant le meilleur rendement.

Enfin, vous serez capable de piloter la phase de Vente de l'Actif (Sortie de l'Investissement) à travers la maximisation de la valeur de l’actif immobilier et sa préparation pour permettre au futur acquéreur d’apprécier son potentiel. Vous allez maîtriser les techniques de négociation pour vendre l’actif dans les meilleures conditions possibles

Dans le cadre de cette formation, nous mettrons à votre disposition tout les models d’analyses financières utilisés sous formats Excel pour que vous puissiez les utiliser pour vos propres investissements.

Venez découvrir cette formation et bénéficier de mon expertise d’une quinzaine d’année dans l’asset management et la structuration des deals immobiliers au profit des grands acteurs du marché.

Bénéficiez de cette formation et libérer le potentiel de vos investissement immobiliers.

2 notes

·

View notes

Text

SCPI : 5 astuces pour augmenter vos revenus locatifs

En investissant dans des Sociétés Civiles de Placement Immobilier (SCPI), vous générez des revenus sans avoir à gérer directement les biens en location. En effet, les SCPI permettent à des investisseurs comme vous de mettre en commun leur argent pour acquérir des biens immobiliers locatifs, gérés par une société de gestion. Vous recevez donc une part des loyers générés par ces biens. Découvrez les meilleurs conseils pour maximiser vos revenus locatifs en SCPI.

Choisir une SCPI performante et bien gérée

Pour augmenter efficacement vos revenus en SCPI, renseignez-vous sur la performance financière de la SCPI. En d’autres termes, assurez-vous qu’elle génère un rendement élevé et stable avant d’y placer votre argent. Étant donné que toutes les SCPI ne se valent pas, vous pouvez prendre la performance financière de chacune comme le critère de sélection de base. Commencez par vous intéresser à l’historique de la société civile de placement immobilier qui vous intéresse. Si elle affiche de bons résultats, c’est bon signe pour l’avenir.

Il est également important de prendre en compte le gestionnaire de la SCPI. Il est responsable de la gestion du portefeuille immobilier de la SCPI, de la sélection des biens immobiliers à acquérir et de la gestion locative des biens. Il vaut mieux qu’il ait une solide expérience dans le secteur de l’immobilier, une bonne connaissance du marché et une excellente réputation.

Investir régulièrement

Investir régulièrement dans les SCPI permet de bénéficier de l’effet de levier, qui consiste à réinvestir les gains pour augmenter la taille de l’investissement initial. À savoir que cet effet de levier figure parmi les plus grands avantages de ce type de placement immobilier. Autant en profiter ! En clair, les gains réalisés par les SCPI sont réinvestis automatiquement, ce qui permet de générer des rendements plus importants au fil du temps.

Opter pour le démembrement temporaire

Le démembrement temporaire est une astuce pratique et efficace qui permet de maximiser les revenus locatifs en investissant dans les SCPI. Cette technique consiste à séparer la propriété du bien immobilier et l’usufruit, c’est-à-dire le droit de percevoir les loyers. Vous achetez l’usufruit pour une période déterminée, tandis que la nue-propriété du bien reste la propriété de la SCPI. Vous bénéficiez des loyers pendant la durée du démembrement sans avoir à supporter les frais liés à la propriété.

Profiter des avantages fiscaux

Les SCPI offrent des avantages fiscaux intéressants tels que la déduction des intérêts d’emprunt et la possibilité de bénéficier du dispositif Pinel. Ce dernier offre une réduction d’impôt en investissant dans des biens immobiliers neufs ou en l’état futur d’achèvement, destinés à la location. Vous pouvez donc vous renseigner sur les avantages fiscaux liés aux SCPI et les utiliser pour maximiser vos gains.

Opter pour la distribution trimestrielle

Certaines sociétés civiles de placement immobilier offrent une distribution trimestrielle des dividendes locatifs plutôt qu’une distribution annuelle. Cette option peut vous aider à augmenter vos revenus locatifs plus rapidement en vous permettant un réinvestissement plus fréquent. La distribution trimestrielle donne aussi accès à un flux de trésorerie plus régulier.

2 notes

·

View notes

Text

À VENDRE - LOCAUX COMMERCIAUX DE PRESTIGE (2 LOTS) - 621 m² - PAPEETE - FARE UTE

À VENDRE - LOCAUX COMMERCIAUX DE PRESTIGE (2 LOTS) - 621 m² - PAPEETE - FARE UTE Opportunité unique : Découvrez ces deux locaux commerciaux exceptionnels situés dans un emplacement stratégique à Papeete, Fare Ute. Idéal pour investisseurs ou entrepreneurs cherchant à développer ou étendre leur activité dans un environnement dynamique. Local 1 - 386 m² : Emplacement de choix : Situé au rez-de-chaussée et au premier étage, ce local bénéficie d'une grande vitrine offrant une visibilité maximale sur une avenue très fréquentée. Espace extérieur : 50 m² de surface extérieure avec places de parking pour accueillir vos clients et employés. Aménagements intérieurs : Un vaste espace de vente, un espace réfectoire pour le personnel, et des sanitaires. À l'étage, un espace supplémentaire polyvalent (bureaux ou vente), une salle de vie pour le repos et les pauses repas, ainsi que des sanitaires et une douche. État impeccable : Local en excellent état, prêt à accueillir votre activité immédiatement. Local 2 - 235 m² : Revenus locatifs garantis : Actuellement sous bail commercial, ce local génère déjà des revenus locatifs, offrant une sécurité financière immédiate. Prix de vente : Sur demande. Contactez-nous dès aujourd'hui pour organiser une visite ou obtenir plus d'informations. Julien est à votre disposition au 89 24 96 70 ou par email à [email protected]. Read the full article

0 notes

Text

Déterminer le montant à emprunter pour un premier crédit dépend de plusieurs paramètres personnels (revenus, projets, charges, épargne disponible, etc.). Il est donc essentiel d’analyser votre situation financière et de définir clairement votre objectif avant de choisir la somme à demander. Voici quelques pistes de réflexion pour vous aider :

1. Définir l’objectif du crédit

Crédit à la consommation (auto, travaux, loisirs, etc.) :

Généralement, ce type de prêt concerne des montants plus modestes que le crédit immobilier.

La durée de remboursement est plus courte et le taux d’intérêt est souvent plus élevé qu’un prêt immobilier.

Crédit immobilier (achat de résidence principale, secondaire, investissement locatif) :

Les sommes en jeu sont plus importantes et la durée de remboursement peut s’étendre sur 15, 20 ou 25 ans (voire plus).

Les taux sont, en général, plus intéressants que pour un crédit à la consommation.

Avant de décider, déterminez précisément pourquoi vous avez besoin d’emprunter et combien coûte le bien ou le projet envisagé.

2. Analyser votre capacité de remboursement

L’une des étapes essentielles consiste à estimer votre capacité d’emprunt. Pour cela, calculez :

Vos revenus mensuels

Salaire net, revenus annexes (primes, allocations, revenus locatifs si c’est votre cas).

Vos charges fixes

Loyer (si vous n’êtes pas propriétaire), factures (électricité, gaz, Internet, assurances), impôts, frais de transport, etc.

Votre taux d’endettement

En général, les banques recommandent que vos charges de crédit (mensualités cumulées) ne dépassent pas environ 35 % de vos revenus nets (la limite peut varier selon les établissements et votre profil).

Pour un premier crédit, il est prudent de rester en dessous de cette limite, afin de conserver une marge de manœuvre financière.

Votre « reste à vivre »

C’est la somme qui vous reste chaque mois après déduction de toutes vos charges fixes et de vos éventuelles mensualités de crédit.

Un reste à vivre confortable permet d’éviter le stress financier et de pouvoir faire face à des dépenses imprévues.

3. Estimer le coût global du crédit

Le montant que vous empruntez ne se limite pas seulement à la somme que vous souhaitez utiliser. Il faut prendre en compte :

Les intérêts

Plus la somme est élevée et la durée longue, plus le total d’intérêts payés sera conséquent.

Les frais de dossier et les éventuelles assurances

Pour un prêt immobilier, l’assurance emprunteur est souvent obligatoire.

Pour un crédit à la consommation, il peut y avoir des frais de dossier, une garantie ou une assurance facultative (ou parfois conseillée).

Les éventuels frais annexes

Pour un crédit immobilier, pensez aux frais de notaire, de garantie (hypothèque, caution bancaire), aux frais d’agence pour l’achat du bien, aux travaux éventuels, etc.

4. Penser à l’apport personnel (si c’est un crédit immobilier)

Pour un prêt immobilier, avoir un apport personnel (généralement autour de 10 % minimum du prix du bien) est souvent demandé par les banques.

Plus votre apport est important, plus vous réduisez le risque pour la banque et le coût total de votre crédit (vous empruntez moins, donc payez moins d’intérêts).

Par ailleurs, cela facilite la négociation d’un meilleur taux d’intérêt.

5. Adapter la somme empruntée à votre situation et à votre projet

Ne pas emprunter le maximum théorique

Même si la banque vous indique un montant maximal de crédit possible, il peut être plus sage de rester sous ce seuil pour éviter de vous retrouver avec un budget trop serré.

Gardez un coussin de sécurité pour les imprévus (pannes, accidents, dépenses de santé, etc.).

Comparer les offres

Contactez plusieurs banques et organismes de crédit pour demander des simulations et comparer les taux, les frais, les assurances.

Assurez-vous de prendre en compte le Taux Annuel Effectif Global (TAEG) qui intègre l’ensemble des coûts du crédit.

Tenir compte de vos projets futurs

Si vous prévoyez d’autres dépenses importantes (mariage, naissance, reconversion, etc.), adaptez le montant du crédit actuel pour ne pas bloquer votre capacité d’emprunt future.

6. Conseils pratiques

Faites une simulation

Avant de vous engager, utilisez les simulateurs en ligne pour estimer vos mensualités et le coût total du crédit.

Cela vous permettra d’ajuster la durée de remboursement ou le montant emprunté.

Pensez à l’assurance emprunteur (surtout pour un prêt immobilier)

Vérifiez que vous pouvez choisir une assurance externe (délégation d’assurance) qui peut être moins chère ou plus adaptée à vos besoins que celle proposée par la banque.

Anticipez un éventuel remboursement anticipé

Si vous prévoyez de rembourser plus vite, informez-vous sur les indemnités de remboursement anticipé.

Certains contrats prévoient un plafonnement ou une exonération (en cas de vente du bien, par exemple).

Privilégiez la prudence

Mieux vaut démarrer avec un montant raisonnable dont vous savez que vous pourrez honorer les échéances, plutôt que d’être trop ambitieux et de risquer des difficultés financières.

7. En résumé

Calculez précisément vos revenus, vos charges et votre reste à vivre.

Évaluez votre taux d’endettement en restant idéalement sous les 35 %.

Tenez compte du coût total (intérêts, assurance, frais, etc.).

N’empruntez pas trop, prévoyez une marge de sécurité pour les aléas.

Comparez plusieurs offres pour trouver le meilleur taux et les conditions les plus avantageuses.

Conclusion : Le montant idéal pour un premier crédit dépend avant tout de votre situation personnelle et de la finalité du prêt. En prenant le temps de bien évaluer vos ressources, vos dépenses et vos priorités (court ou long terme), vous pourrez déterminer une somme qui reste gérable au quotidien, tout en finançant votre projet de manière réaliste et sécurisée. N’hésitez pas à solliciter l’avis d’un conseiller financier ou d’un courtier pour vous accompagner dans cette démarche et optimiser votre plan de financement.

0 notes

Text

Comment se préparer à la retraite grâce à l'investissement immobilier ?

Vous rêvez de passer votre retraite à voyager, à profiter de vos loisirs et à gâter vos petits-enfants ? Mais vous vous demandez comment financer ce mode de vie sans vous priver ni dépendre de la retraite ? Ne cherchez plus, la solution que vous propose Supeuro, votre super héros de l’investissement est l'investissement immobilier !

L'investissement immobilier, c'est quoi ?

L'investissement immobilier, c'est le fait d'acheter un bien immobilier dans le but de le louer et d'en tirer des revenus réguliers. C'est une stratégie qui présente de nombreux avantages, mais qui nécessite aussi de respecter certaines règles pour réussir. En effet, l'investissement immobilier n'est pas un jeu d'enfant, c'est un projet sérieux qui demande de la réflexion, de la préparation et de l'accompagnement.

Pourquoi se lancer dans l'investissement immobilier ? Quels sont les bénéfices que vous pouvez en tirer ? Comment vous y prendre pour trouver le bien idéal, le financer, le gérer et le rentabiliser ? C'est ce que nous allons vous expliquer dans ce texte, en lisant les conseils de Supeuro, votre super héros de l'investissement immobilier !

Pourquoi se lancer dans l’investissement immobilier ?

L’investissement immobilier est une stratégie patrimoniale qui consiste à acquérir des biens immobiliers dans le but de les louer ou de les revendre avec une plus-value. C’est une forme d’épargne intelligente, qui vous permet de vous constituer un patrimoine durable et transmissible à vos héritiers.

En effet, l’immobilier est un actif tangible, qui ne perd pas de valeur avec le temps, contrairement à d’autres placements financiers. De plus, l’immobilier vous permet de bénéficier d’un effet de levier, c’est-à-dire que vous pouvez emprunter pour financer votre achat, et ainsi profiter de la rentabilité de votre bien sans avoir à mobiliser tout votre capital.

C’est aussi une source de revenus complémentaire et passive, qui vous permet de vivre confortablement à la retraite, sans avoir à travailler ni à compter sur la pension de l’État. En effet, les loyers que vous percevez de vos locataires vous assurent un complément de revenu régulier, qui peut couvrir vos charges et vos dépenses courantes, voire vous permettre de réaliser des projets personnels.

De plus, les revenus locatifs sont peu sensibles aux fluctuations économiques, ce qui vous garantit une certaine sécurité financière.

C’est aussi une opportunité de réduire vos impôts et de profiter des dispositifs en vigueur. En effet, il existe de nombreuses lois et mesures fiscales qui favorisent l’investissement immobilier, notamment dans le neuf ou dans l’ancien rénové. Par exemple, vous pouvez bénéficier du dispositif Pinel, qui vous permet de déduire une partie du prix d’achat de votre bien de vos impôts, si vous vous engagez à le louer pendant une durée minimale. Vous pouvez aussi bénéficier du dispositif Denormandie, qui vous permet de bénéficier d’un abattement fiscal si vous rénovez un logement ancien situé dans un quartier prioritaire.

Ces dispositifs vous permettent ainsi de réduire votre pression fiscale, tout en contribuant au développement du parc immobilier français.

L’investissement immobilier présente donc de nombreux avantages, mais il faut savoir comment s’y prendre pour en tirer le meilleur parti. Il ne suffit pas d’acheter le premier bien qui vous tombe sous la main, il faut respecter quelques règles de base, que nous allons vous détailler dans la suite de ce texte.

Comment réussir son investissement immobilier ?

Pour réussir son investissement immobilier, il faut respecter quelques règles de base :

Bien choisir son emplacement

C'est le critère le plus important, car il va déterminer la demande locative, le montant du loyer et la plus-value potentielle. Il faut privilégier les zones dynamiques, attractives et bien desservies, où il y a une forte demande de logements.

Bien choisir son type de bien

Il faut adapter son choix au profil des locataires visés, à la rentabilité attendue et à la fiscalité applicable. Il faut également tenir compte de l'état du bien, de sa superficie, de son agencement et de ses prestations.

Bien choisir son mode de financement

Il faut optimiser son crédit immobilier en négociant le taux, la durée et les garanties. Il faut également profiter des aides financières disponibles, comme le prêt à taux zéro, le prêt épargne logement ou le prêt action logement.

Bien choisir sa gestion locative

Il faut assurer le bon déroulement de la location, en trouvant des locataires solvables, en rédigeant un bail conforme, en percevant les loyers et en gérant les éventuels litiges. Il faut également entretenir le bien et réaliser les travaux nécessaires.

Consultez les nombreux articles sur le blog de Supeuro, votre super héros de l'investissement immobilier !

0 notes

Text

1. Évaluer Vos Besoins Financiers en Détail

a. Définir l'Objectif du Prêt

Projet Spécifique : Achat d'une voiture, financement de travaux de rénovation, vacances, mariage, etc.

Consolidation de Dettes : Regrouper plusieurs dettes en un seul prêt pour simplifier les remboursements et potentiellement réduire les taux d’intérêt.

Éducation ou Formation : Financer des études ou des formations professionnelles.

b. Calculer le Montant Nécessaire

Estimation Précise : Incluez non seulement le montant principal mais aussi les frais annexes (assurances, frais de dossier, etc.).

Prévoir une Marge : Intégrez une petite marge pour les imprévus afin de ne pas vous retrouver à court de fonds.

2. Vérifier et Optimiser Votre Situation Financière et Votre Crédit

a. Obtenir et Analyser Votre Rapport de Crédit

ZEK (Zentralstelle für Kreditinformation) : En Suisse, la ZEK est l’organisme principal qui fournit les informations de crédit. Vous pouvez obtenir votre rapport de crédit en ligne via leur site web.

Vérifier l’Exactitude : Assurez-vous qu’il n’y a pas d’erreurs ou d’informations obsolètes qui pourraient affecter votre solvabilité.

b. Améliorer Votre Score de Crédit

Payer les Factures à Temps : Un historique de paiement ponctuel améliore votre score.

Réduire le Niveau d’Endettement : Remboursez une partie de vos dettes actuelles pour diminuer votre ratio d’endettement.

Éviter les Demandes Multiples : Limitez le nombre de demandes de crédit sur une courte période pour ne pas alourdir votre dossier.

c. Calculer Votre Capacité de Remboursement

Revenus Nets Mensuels : Incluez tous les revenus réguliers (salaires, revenus locatifs, pensions, etc.).

Dépenses Mensuelles : Listez toutes vos dépenses fixes et variables (loyer, alimentation, transport, loisirs, etc.).

Ratio d’Endettement : Idéalement, votre taux d’endettement ne devrait pas dépasser 40-50% de vos revenus nets.

3. Comparer les Offres de Crédit de Manière Approfondie

a. Types de Prêteurs en Suisse

Banques Traditionnelles : Offrent généralement des conditions stables et des conseils personnalisés, mais peuvent avoir des critères d’approbation plus stricts.

Courtiers en Crédit : Peuvent offrir une vision d’ensemble du marché et faciliter la comparaison entre différentes offres.

Prêteurs en Ligne : Souvent plus rapides et flexibles, mais vérifiez bien leur réputation et les conditions offertes.

Coopératives de Crédit et Institutions de Microfinance : Proposent parfois des conditions avantageuses pour les membres ou des groupes spécifiques.

b. Comparer les Taux et les Conditions

Taux d’Intérêt Nominal : Le pourcentage annuel appliqué au capital emprunté.

Taux Annuel Effectif Global (TAEG) : Inclut tous les frais liés au prêt (assurances, frais de dossier), offrant une vision plus complète du coût total du crédit.

Durée du Prêt : Influence directement le montant des mensualités et le coût total du crédit.

Flexibilité des Remboursements : Possibilité de moduler les échéances, de faire des remboursements anticipés sans pénalités, etc.

c. Lire les Avis et Témoignages

Réputation du Prêteur : Consultez les avis en ligne, les forums et les évaluations pour connaître l’expérience d’autres emprunteurs.

Service Client : Un bon service client peut être crucial en cas de besoin de conseils ou de gestion de problèmes pendant la durée du prêt.

4. Préparer et Organiser les Documents Nécessaires

a. Justificatifs de Revenus

Salariés : Bulletins de salaire des trois derniers mois, dernier avis de salaire annuel.

Indépendants : Déclarations fiscales récentes, bilans comptables.

Retraités : Attestations de pension.

b. Pièces d’Identité et de Domicile

Pièce d’Identité : Passeport ou carte d'identité valide.

Preuve de Domicile : Facture récente (électricité, eau) ou contrat de bail.

c. Relevés Bancaires

Historique de Compte : Relevés des trois à six derniers mois pour démontrer votre gestion financière.

Transactions Régulières : Preuves de revenus réguliers et de dépenses maîtrisées.

d. Informations sur les Crédits Actuels

Contrats de Prêt : Détails des crédits en cours, y compris les montants restants et les taux d’intérêt.

Échéanciers : Calendrier des remboursements actuels.

e. Autres Documents Possibles

Justificatifs de Patrimoine : Propriété immobilière, véhicules, investissements.

Garanties ou Cautions : Si vous proposez une garantie pour sécuriser le prêt.

5. Soumettre la Demande de Crédit de Manière Efficace

a. En Ligne

Formulaires de Prêt : Remplissez les formulaires en ligne avec précision, en fournissant toutes les informations requises.

Sécurité des Données : Assurez-vous que le site du prêteur est sécurisé (https://) avant de soumettre des informations sensibles.

b. En Agence

Prise de Rendez-vous : Prenez rendez-vous avec un conseiller bancaire pour discuter de votre demande en personne.

Présentation Personnalisée : Une rencontre directe permet de clarifier vos besoins et d’obtenir des conseils adaptés.

c. Par Téléphone

Assistance Directe : Certains prêteurs offrent des services par téléphone où un conseiller peut vous guider dans la soumission de votre demande.

Préparation : Ayez tous vos documents à portée de main avant d’appeler.

6. Suivi et Gestion de la Demande

a. Répondre aux Demandes d’Informations Supplémentaires

Promptitude : Répondez rapidement si le prêteur demande des documents ou des clarifications supplémentaires.

Clarté : Fournissez des informations précises et complètes pour éviter des retards dans le traitement de votre demande.

b. Comprendre les Critères d’Approbation

Solvabilité : Votre capacité à rembourser le prêt selon les conditions proposées.

Historique de Crédit : Un bon historique facilite l’approbation et l’obtention de meilleures conditions.

Stabilité Professionnelle : Une situation professionnelle stable (ancienneté dans l’emploi actuel) est souvent valorisée.

7. Négocier et Signer le Contrat de Crédit

a. Analyser l’Offre en Détail

Conditions Générales : Lisez attentivement toutes les clauses du contrat.

Frais Supplémentaires : Identifiez les frais de dossier, d’assurance, et autres coûts associés.

Pénalités : Comprenez les pénalités en cas de retard de paiement ou de remboursement anticipé.

b. Négocier les Conditions

Taux d’Intérêt : Tentez de négocier un taux plus bas, surtout si vous avez un bon score de crédit.

Flexibilité des Échéances : Demandez des options pour moduler vos remboursements en fonction de votre situation financière future.

c. Signature du Contrat

Documents Légaux : Assurez-vous que tous les documents nécessaires sont bien remplis et signés.

Conservation des Copies : Gardez une copie signée du contrat pour vos archives personnelles.

8. Recevoir et Gérer les Fonds du Prêt

a. Transfert des Fonds

Délais : En général, les fonds sont transférés dans un délai de 1 à 5 jours ouvrables après la signature du contrat.

Vérification : Vérifiez que le montant reçu correspond bien à ce qui a été convenu dans le contrat.

b. Utilisation Responsable des Fonds

Planification : Utilisez les fonds uniquement pour l’objectif défini pour éviter toute dérive financière.

Suivi des Dépenses : Tenez un suivi rigoureux de vos dépenses pour rester dans les limites de votre budget.

9. Gérer le Remboursement du Prêt de Manière Efficace

a. Planification des Paiements

Automatisation : Mettez en place des prélèvements automatiques pour éviter les oublis et les retards.

Calendrier de Remboursement : Intégrez les échéances de remboursement dans votre calendrier financier personnel.

b. Suivi Régulier

Relevés de Compte : Consultez régulièrement vos relevés bancaires pour

vous assurer que les prélèvements se déroulent comme prévu.

Budget Personnel : Ajustez votre budget si nécessaire pour vous adapter aux remboursements mensuels.

c. Anticiper les Difficultés Financières

Communication avec le Prêteur : Si vous anticipez des difficultés à rembourser, contactez votre prêteur dès que possible pour discuter des options (report de paiement, rééchelonnement).

Solutions de Renégociation : Certains prêteurs peuvent offrir des ajustements temporaires des conditions de remboursement en cas de difficultés financières.

10. Optimiser et Finaliser Votre Crédit

a. Remboursements Anticipés

Avantages : Réduire le montant total des intérêts payés.

Conditions : Vérifiez si votre contrat permet des remboursements anticipés sans pénalités ou avec des frais limités.

b. Réévaluation de Vos Besoins Financiers

Après Remboursement : Une fois le prêt remboursé, réévaluez votre situation financière pour d’éventuels besoins futurs en crédit.

Historique de Crédit : Maintenez un bon historique de crédit pour faciliter d’éventuelles futures demandes de prêt.

11. Considérations Légales et Réglementaires en Suisse

a. Lois sur le Crédit à la Consommation

Loi fédérale sur le crédit à la consommation (LCD) : Régit les relations entre emprunteurs et prêteurs, protège les consommateurs en imposant des règles sur l’information précontractuelle, les taux d’intérêt, et les conditions de remboursement.

Transparence : Les prêteurs doivent fournir une information claire et transparente sur les coûts totaux du crédit, y compris les taux d’intérêt et les frais supplémentaires.

b. Protection des Données Personnelles

Confidentialité : Les prêteurs doivent respecter les lois suisses sur la protection des données, assurant que vos informations personnelles sont traitées de manière sécurisée et confidentielle.

Droit d’Accès : Vous avez le droit de demander et de recevoir des informations sur les données que le prêteur détient sur vous.

12. Alternatives au Crédit Personnel

a. Prêts entre Particuliers

Plateformes de Prêt P2P : Utiliser des plateformes comme Swisspeers ou Lend.ch pour emprunter directement auprès d'autres particuliers.

Conditions Flexibles : Parfois, ces prêts offrent des conditions plus flexibles, mais il est essentiel de bien comprendre les risques associés.

b. Crédit-Bail ou Location avec Option d’Achat (LOA)

Pour les Biens Spécifiques : Idéal pour l’acquisition de véhicules ou d’équipements, avec des modalités de paiement différentes d’un prêt personnel classique.

Possession Progressive : Vous pouvez devenir propriétaire du bien à la fin du contrat de location.

c. Utilisation de l’Épargne ou du Patrimoine

Prêts d’Amis ou de la Famille : Emprunter auprès de proches peut éviter les frais bancaires, mais nécessite une entente claire pour éviter les tensions.

Vente de Biens : Liquidation de certains actifs pour financer vos besoins sans recourir à un crédit.

13. Impact du Crédit Personnel sur Votre Situation Financière Globale

a. Gestion de la Trésorerie Personnelle

Équilibre Financier : Un crédit bien géré peut améliorer votre capacité à réaliser des projets sans compromettre votre stabilité financière.

Impact sur le Budget : Assurez-vous que les remboursements s’intègrent bien dans votre budget sans entraîner de surcharge financière.

b. Effet sur le Crédit Futur

Historique Positif : Des remboursements réguliers et ponctuels renforcent votre historique de crédit, facilitant d’éventuelles futures demandes de prêt.

Gestion Responsable : Évitez de surcharger vos finances avec trop de crédits pour maintenir une bonne capacité d’emprunt.

14. Conseils Supplémentaires pour une Demande de Crédit Réussie

a. Soyez Transparent

Informations Précises : Fournissez des informations exactes et complètes dans votre demande pour éviter des retards ou des refus.

Honneteté : Déclarez toutes vos dettes et obligations financières actuelles.

b. Préparez-vous à Justifier Votre Demande

Plan d’Utilisation : Expliquez clairement comment vous comptez utiliser les fonds et en quoi cela est bénéfique.

Projection Financière : Présentez une estimation réaliste de vos revenus et de vos dépenses futures pour démontrer votre capacité de remboursement.

c. Restez Informé des Conditions du Marché

Taux d’Intérêt : Suivez les tendances des taux d’intérêt en Suisse pour choisir le moment le plus avantageux pour emprunter.

Politiques Bancaires : Informez-vous sur les politiques et les changements réglementaires pouvant affecter les conditions de prêt.

15. Ressources Utiles en Suisse pour Demande de Crédit Personnel

a. Sites de Comparaison de Prêts

Comparis.ch : Permet de comparer les offres de crédits personnels de différentes banques et institutions financières.

Moneyland.ch : Offre des outils de comparaison et des conseils pour choisir le meilleur prêt.

b. Conseillers Financiers et Comptables

Conseillers Indépendants : Peuvent offrir des conseils personnalisés et objectifs sur la gestion de vos finances et la demande de prêt.

Cabinets Comptables : Peuvent vous aider à préparer vos documents financiers et optimiser votre dossier de demande.

c. Associations de Consommateurs

Fédération Romande des Consommateurs (FRC), Initiative pour les Consommateurs Suisse (IKS) : Offrent des conseils et des ressources pour vous aider à prendre des décisions éclairées concernant les crédits.

Conclusion Détaillée

Demander un crédit personnel en Suisse est un processus qui nécessite une préparation minutieuse et une compréhension approfondie de vos besoins financiers, de votre situation personnelle et des offres disponibles sur le marché. En suivant les étapes détaillées ci-dessus et en utilisant les ressources appropriées, vous pouvez naviguer efficacement à travers le processus de demande de prêt et obtenir des conditions de crédit favorables.

Points Clés à Retenir :

Préparation : Une évaluation précise de vos besoins et une analyse de votre situation financière sont essentielles.

Comparaison : Prenez le temps de comparer les différentes offres pour trouver celle qui vous convient le mieux.

Documentation : Assurez-vous de fournir tous les documents nécessaires et de maintenir la transparence dans votre demande.

Gestion : Gérez rigoureusement vos remboursements pour préserver votre historique de crédit et éviter les difficultés financières.

Si vous avez des questions spécifiques ou besoin d’assistance supplémentaire, n’hésitez pas à consulter un conseiller financier ou à contacter directement les institutions financières suisses.

Je suis à votre disposition pour toute autre question ou clarification !

0 notes

Text

Demander un crédit en Suisse est une démarche qui nécessite une préparation minutieuse. Fournir les documents appropriés peut accélérer le processus d'approbation et augmenter vos chances d'obtenir le financement souhaité. Ce guide détaille les principaux documents requis pour différents types de crédits en Suisse, qu'il s'agisse d'un prêt personnel, d'un crédit immobilier ou d'un prêt professionnel.

1. Documents d'Identification

a. Pièce d'identité

Passeport ou Carte d'identité suisse valide.

Permis de séjour (carte de séjour B, C, etc.) si vous êtes résident étranger en Suisse.

b. Justificatif de domicile

Certificat de résidence délivré par votre commune.

Facture de services publics (électricité, gaz, eau) récente (moins de 3 mois).

Quittance de loyer ou attestation de votre propriétaire.

2. Justificatifs de Revenus

a. Salariés

Bulletins de salaire des trois derniers mois.

Contrat de travail ou attestation d'emploi précisant le poste, la rémunération et la durée de l'emploi.

Dernier avis d'imposition (certificat d'impôt à la source si applicable).

b. Indépendants et Profession Libérales

Bilans comptables des deux ou trois dernières années.

Déclarations de revenus de l'AVS (Assurance Vieillesse et Survivants).

Attestation de chiffre d'affaires ou contrats clients en cours.

c. Retraités

Pensions de retraite récentes.

Bulletins de pension des trois derniers mois.

Dernier avis d'imposition.

3. Justificatifs de Situation Financière

a. Relevés bancaires

Relevés des trois derniers mois de tous vos comptes bancaires (comptes courants, comptes d'épargne).

b. Contrats de prêts en cours

Documents relatifs à tout crédit en cours (montant, mensualités, durée restante).

c. Revenus complémentaires

Revenus locatifs, allocations familiales, revenus de placements (attestations ou justificatifs).

4. Justificatifs pour un Crédit Immobilier

a. Documents relatifs au bien immobilier

Promesse ou compromis de vente signé.

Plan de financement détaillé (apport personnel, montant du prêt souhaité).

Étude de faisabilité ou plans de construction si achat d’un bien en construction.

b. Assurance emprunteur

Devis d’assurance proposé par la banque ou preuve d’assurance souscrite.

Garantie hypothécaire si nécessaire.

c. Diagnostics immobiliers

Rapports de diagnostic obligatoires (amiante, plomb, performance énergétique, etc.), selon le type de bien.

5. Justificatifs pour un Prêt Professionnel

a. Business Plan

Présentation détaillée de votre projet (objectifs, stratégie, prévisions financières).

b. Statuts de l’entreprise

Extrait du Registre du Commerce pour les entreprises immatriculées en Suisse.

Statuts de l’entreprise et attestation de dépôt des fonds si applicable.

c. Bilans et comptes de résultats

Bilans comptables des trois dernières années.

Prévisions financières pour les années à venir.

d. Contrats commerciaux

Contrats avec les clients, fournisseurs ou partenaires.

6. Documents Supplémentaires

a. Garanties

Hypothèque ou caution solidaire en cas de prêt nécessitant une garantie.

Acte de propriété pour garantir le bien en cas de crédit immobilier.

b. Historique de crédit

Rapport de solvabilité fourni par des agences telles que CRIF ou Intrum.

Relevé de vos crédits en cours pour évaluer votre taux d’endettement.

7. Conseils pour Préparer Votre Dossier de Crédit

Rassembler tous les documents avant de commencer la demande.

Vérifier la validité des documents (dates, informations à jour).

Organiser les documents de manière claire et chronologique.

Préparer des copies supplémentaires au cas où la banque en demanderait.

Anticiper les demandes spécifiques de chaque établissement financier.

8. Variations selon le Type de Crédit et le Prêteur

Les documents requis peuvent varier en fonction :

Du type de crédit (personnel, immobilier, professionnel).

De la politique interne de chaque établissement financier.

De la situation personnelle de l’emprunteur (salarié, indépendant, retraité).

Il est donc conseillé de contacter directement la banque pour obtenir une liste précise des documents nécessaires.

9. Documents Spécifiques pour les Expats et Résidents Étrangers

a. Permis de séjour

Permis de séjour valide (B, C, etc.).

b. Contrat de travail

Contrat de travail en Suisse prouvant la stabilité de l'emploi et des revenus.

c. Historique de crédit en Suisse

Historique de crédit en Suisse, si disponible. Les banques peuvent vérifier votre solvabilité via des agences comme CRIF ou Intrum.

10. Types de Prêts Disponibles en Suisse

a. Prêt Personnel

Utilisé pour des besoins variés (voyages, rénovations, achats importants).

Généralement non garanti par un bien immobilier.

b. Prêt Immobilier

Destiné à l'achat, la construction ou la rénovation d’un bien immobilier.

Peut nécessiter une hypothèque ou une autre forme de garantie.

c. Prêt Professionnel

Pour les entrepreneurs et les entreprises.

Peut inclure des prêts à court terme, des lignes de crédit ou des prêts à long terme.

d. Prêt Auto

Spécifique à l'achat d'un véhicule neuf ou d'occasion.

11. Étapes pour Demander un Crédit en Suisse

Évaluer vos besoins financiers et déterminer le type de crédit adapté.

Comparer les offres de différentes banques et établissements financiers.

Rassembler les documents nécessaires pour constituer votre dossier.

Soumettre votre demande de crédit avec tous les documents requis.

Attendre l'évaluation de votre dossier par la banque.

Signer le contrat de prêt une fois approuvé.

Respecter les modalités de remboursement convenues.

12. Importance de la Capacité de Remboursement

Les banques suisses évaluent votre capacité de remboursement en fonction de :

Revenus nets mensuels.

Taux d’endettement (généralement pas plus de 33% de vos revenus).

Stabilité de l'emploi et historique financier.

Assurez-vous que vos revenus couvrent largement les mensualités du prêt envisagé.

13. Impact de la Situation Financière sur la Demande de Crédit

a. Bonne Situation Financière

Plus de chances d’obtenir un prêt avec des conditions avantageuses.

Taux d'intérêt plus bas.

b. Situation Financière Moins Solide

Conditions de prêt plus strictes.

Nécessité de garanties supplémentaires.

Taux d'intérêt plus élevés.

14. Documents Spécifiques pour un Crédit avec Garantie

Si vous demandez un crédit avec une garantie (hypothèque, caution, etc.), vous devrez fournir :

Documents relatifs à la garantie (acte de propriété, contrats de cautionnement).

Évaluation de la valeur de la garantie par un expert si nécessaire.

15. Comprendre les Conditions de Crédit

Avant de signer, assurez-vous de comprendre :

Le montant total du prêt et le montant des mensualités.

La durée du prêt.

Les taux d'intérêt fixes ou variables.

Les pénalités en cas de remboursement anticipé ou de retard.

Les assurances obligatoires (assurance emprunteur, assurance décès-invalidité).

16. Importance de l'Assurance Emprunteur

Beaucoup de banques suisses exigent une assurance emprunteur pour couvrir le prêt en cas de décès, d'invalidité ou de perte d'emploi. Vérifiez les options proposées par la banque et comparez-les avec d'autres offres du marché pour obtenir la meilleure couverture au meilleur prix.

17. Possibilité de Renégociation du Prêt

En cas de changement de situation financière, il est parfois possible de renégocier les termes du prêt avec la banque :

Réduction des mensualités.

Prolongation de la durée du prêt.

Refinancement à un taux d'intérêt plus avantageux.

18. Conseils pour Améliorer vos Chances d'Obtenir un Crédit

Maintenir une bonne cote de crédit en remboursant vos crédits en

temps et en totalité. 2. Augmenter votre apport personnel pour réduire le montant du prêt demandé. 3. Présenter un dossier complet et bien organisé. 4. Limiter vos demandes de crédit avant de soumettre votre demande. 5. Faire appel à un courtier en crédit pour bénéficier de conseils personnalisés et d'un accès à plusieurs offres bancaires.

19. Comprendre les Obligations Contractuelles

Avant de signer le contrat de prêt, assurez-vous de :

Lire attentivement toutes les clauses.

Poser des questions sur les termes que vous ne comprenez pas.

Consulter un conseiller financier ou un avocat si nécessaire.

20. Que Faire en Cas de Refus de Crédit ?

Si votre demande de crédit est refusée, vous pouvez :

Demander les motifs du refus à la banque.

Améliorer votre situation financière (augmenter vos revenus, réduire vos dettes).

Consulter un conseiller financier pour obtenir des conseils sur la manière de renforcer votre dossier.

Explorer d'autres options de financement auprès de différentes institutions financières.

Conclusion

Préparer un dossier de demande de crédit complet et bien organisé est essentiel pour maximiser vos chances d'approbation en Suisse. En rassemblant tous les documents requis et en anticipant les besoins spécifiques des prêteurs, vous facilitez le processus et démontrez votre sérieux et votre solvabilité. N'hésitez pas à consulter un conseiller financier pour vous accompagner dans cette démarche et optimiser votre demande de crédit.

0 notes

Text

Comment Faire des Investissements ?

Investir, c’est bien plus que simplement placer de l’argent quelque part en espérant un retour.

C’est une philosophie de vie qui consiste à allouer ses ressources - temps, argent, énergie - dans des domaines qui génèrent de la valeur à long terme.

Mais par où commencer ? Comment être sûr de faire les bons choix ? Dans cet article, découvrons les secrets d’un investissement réussi, en commençant par le plus important de tous : l’investissement en soi-même.

A. Investir en Soi : La Base de Tout Succès

Le meilleur investissement que tu puisses faire, c’est en toi-même. Pourquoi ? Parce que tes compétences, ta santé mentale et physique, et tes connaissances sont les fondations sur lesquelles repose tout le reste.

Apprendre de nouvelles compétences : Dans un monde en constante évolution, acquérir des compétences monétisables, comme la gestion de projets, la rédaction web ou le marketing digital, la publicité, le community manager te permet de rester compétitif.

Développer ton intelligence financière : Comprendre comment gérer ton argent, investir et épargner intelligemment te prépare à saisir des opportunités.

Prendre soin de sa santé : Avoir l’énergie et la clarté d’esprit nécessaires pour entreprendre.

Exemple concret : Beaucoup de personnes qui réussissent financièrement commencent par lire des livres, suivre des formations ou participer à des séminaires qui enrichissent leurs connaissances et leur réseau.

B. Comment Bien Investir ?

Un bon investissement repose sur trois principes essentiels :

1️⃣ Avoir des objectifs clairs : Sais-tu ce que tu veux accomplir ? Générer des revenus passifs ? Sécuriser ta retraite ? Ton objectif déterminera la stratégie à adopter.

2️⃣ Analyser les risques : Aucun investissement n’est sans risque. Prends le temps de comprendre dans quoi tu t’engages et diversifie tes placements pour limiter les pertes potentielles.

3️⃣ Agir avec discipline : L’investissement est une démarche de long terme. Résiste à la tentation des gains rapides et privilégie les stratégies durables.

C. Les Types d’Investissements Possibles

Voici quelques formes d’investissements accessibles, en commençant par les plus courantes :

1. Les investissements financiers

Actions : Acheter des parts d’entreprises pour bénéficier de leur croissance.

Obligations : Prêter de l’argent à des entreprises ou des gouvernements en échange d’intérêts.

Cryptomonnaies : Un marché en pleine croissance, mais volatil, à explorer avec prudence.

2. L’immobilier

Investissement locatif : Acheter pour louer et générer des revenus passifs.

Crowdfunding immobilier : Investir dans des projets immobiliers collectifs avec un capital moindre.

3. L’entrepreneuriat et le business en ligne

Créer ou investir dans une entreprise peut offrir des rendements bien supérieurs aux autres formes d’investissement. Le marketing d’affiliation, par exemple, est une voie accessible à tous pour générer des revenus en ligne.

4. L’investissement en soi

Oui, il mérite d’être mentionné à nouveau ! Suivre des formations, lire, et apprendre te donne un avantage incomparable.

Passe à l’Action : Investis en Toi Aujourd’hui

L’investissement en soi est la première étape vers la réussite. Si tu veux commencer dès maintenant à bâtir un revenu en ligne, je t’invite à découvrir ma formation gratuite en affiliation. Je t’y guide pas à pas pour construire une source de revenus solide et durable.

Clique ici et Rejoins la formation et prends en main ton avenir financier dès aujourd’hui.

Anselm Winner

#Investissement#Richesse#Affiliation#RevenusPassifs#BusinessEnLigne#DéveloppementPersonnel#FormationGratuite

0 notes

Text

Pourquoi investir dans les condos locatifs

Les condos locatifs constituent toujours un bon investissement pour de multiples raisons. Tout d’abord, dans plusieurs villes, les prix sont abordables, ce qui fait qu’un investisseur débutant peut se lancer facilement sur le marché. La large clientèle cible et de meilleure qualité (due aux coûts plus élevés de l’établissement) vous assure un large réseau de locataires potentiels. De plus, il y a une forte demande pour ce type d’immeubles. Finalement, l’entretien des lieux coûte moins cher puisque les condos locatifs s’avèrent souvent récents. Si vous cherchez à investir dans un immeuble à revenus ou condos locatifs, ne tardez pas à chercher les services d’un courtier immobilier pour vous aider à trouver le meilleur bâtiment pour vous. Remplissez le formulaire du https://soumissionsimmeublearevenu.ca/condo-locatif/ pour que nos partenaires, des courtiers dûment sélectionnés, vous contactent rapidement, gratuitement et surtout, sans engagement pour vous garantir des transactions impeccables. Services partout au Québec (Montréal, Gatineau, Saguenay, Québec, Sherbrooke, Trois-Rivières…).

#immeuble à revenus#acheter#vendre#courtier#agent#immobilier#immeuble locatif#investissement immobilier#propriete a revenu#multilogement#multiplex#condo

1 note

·

View note

Text

Les loyers impayés réglée par le locataire

L’état actuel des choses Traditionnellement, c’est le propriétaire qui souscrit à la GLI pour se protéger des impayés. Cette pratique a pour but de sécuriser ses revenus locatifs. Les arguments en faveur d’une prise en charge par le locataire Responsabilisation du locataire: En rendant le locataire responsable de la garantie, on pourrait encourager un comportement plus responsable en matière…

0 notes

Text

À VENDRE - LOCAUX COMMERCIAUX (2 lots) 621 m² - PAPEETE - FARE UTE

À VENDRE - LOCAUX COMMERCIAUX (2 lots) 621 m² - PAPEETE - FARE UTE Lot de 2 locaux commerciaux à vendre : - Local 1 (386 m²) : Situé au rez-de-chaussée et premier étage. Offre une grande vitrine et des places de parking (50 m² de surface extérieure). Excellente visibilité sur une avenue très passante. Local en excellent état, incluant un grand espace de vente, espace réfectoire pour le personnel, et sanitaires. À l'étage, espace supplémentaire pour bureaux ou vente, salle de vie (repos et pause repas), sanitaires et douche. - Local 2 (235 m²) : Actuellement sous bail commercial générant des revenus locatifs. Prix de vente : sur demande. Pour plus d'informations, contactez Julien au 89 24 96 70 ou par mail à [email protected]. Read the full article

0 notes

Text

Comment trouver des immeubles de rapport ?

Investir dans l’immobilier peut sembler un défi, mais trouver des immeubles de rapport peut s’avérer être une opportunité lucrative. Ces biens, qui génèrent des revenus locatifs réguliers, attirent de plus en plus d’investisseurs à la recherche d’une rentabilité sécurisée. Que vous soyez novice ou expérimenté dans le domaine immobilier, comprendre ce qu’est un immeuble de rapport et comment les…

0 notes

Text

Défiscalisation : investir dans le capital d’une entreprise avant le 31 décembre

https://justifiable.fr/?p=1799 https://justifiable.fr/?p=1799 #Avant #capital #dans #décembre #Défiscalisation #dune #entreprise #investir Ngampol/AdobeStock Il reste quelques semaines aux contribuables qui le souhaitent pour réaliser les investissements qui réduiront le montant de leur impôt sur le revenu de l’année prochaine. L’investissement au capital d’entreprises propose à ce titre d’intéressantes opportunités. Comme chaque année, de nombreux contribuables désirent réduire le montant de leur impôt sur le revenu 2025 calculé sur les revenus perçus en 2024, en réalisant des investissements adéquats en toute légalité. La perspective d’une hausse d’impôt ciblée annoncée par le gouvernement de Michel Barnier renforce la tendance. Les discussions budgétaires dans le projet de loi de finances pour 2025 pourraient apporter un nouveau coup de rabot dans le panel des niches fiscales profitant aux particuliers. Les précautions préalables Avant de s’engager sur la voie de la défiscalisation, les contribuables doivent étudier leur situation fiscale existante, notamment au regard du plafonnement des niches fiscales. En effet, fiscalement parlant, rien ne leur sert de souscrire à un nouveau dispositif défiscalisant s’ils atteignent déjà leur plafond de défiscalisation. Cette analyse préalable leur permet aussi de calibrer le montant de leur investissement, à leur marge de manœuvre fiscal existante. Dans tous les cas, les contribuables doivent faire un exercice de projection pour bien évaluer leur capacité d’investissement. Pour la plupart, les dispositifs de défiscalisation réclament de mobiliser de l’épargne sur un temps plus ou moins long. Le placement est donc illiquide pendant plusieurs années, sauf à risquer de remettre en cause l’avantage fiscal attaché à l’investissement. Aussi, en cas de baisse de revenus, ils ne devront pas compter sur cette épargne. Enfin, le choix de la stratégie doit s’inscrire dans une logique patrimoniale globale. Elle ne doit surtout pas dépendre de la carotte fiscale. Les contribuables doivent avant tout faire un choix pertinent au regard de la construction de leur patrimoine. Tenir compte du plafonnement des niches fiscales Le total des avantages fiscaux obtenus sur une année fiscale ne peut pas procurer une diminution du montant de l’impôt dû supérieure à 10 000 euros (CGI, art. 200-0 A). Ce montant concerne tous les foyers fiscaux, que le contribuable soit en couple ou célibataire, avec ou sans personne à charge. Il s’applique à la majorité des réductions et crédits d’impôt dont le crédit d’impôt frais de garde des jeunes enfants, le crédit d’impôt emploi d’un salarié à domicile, la souscription au capital de PME, la réduction d’impôt investissement locatif intermédiaire (Pinel), les investissements forestiers. Certains investissements bénéficient d’un plafond spécifique supplémentaire de 8 000 euros : il s’agit notamment des investissements outre-mer ou des investissements dans le cinéma (Sofica). En revanche, le plafonnement ne concerne pas la réduction d’impôt au titre des dons faits par des particuliers, la réduction d’impôt résultant des effets du quotient familial, la réduction d’impôt pour frais de scolarité des enfants, la réduction d’impôt pour les dépenses de dépendance, le crédit d’impôt en faveur de l’aide aux personnes, la réduction d’impôt dite Malraux. Le soutien à l’économie réelle Le financement des entreprises est l’un des principaux champs d’investissement soutenu par des incitations fiscales : les Sofica, le capital-risque en direct avec le dispositif dit IR-PME dit aussi réduction d’impôt Madelin. Ce faisant, la loi incite les épargnants à financer l’économie dite réelle (par opposition aux entreprises purement financières), pourvoyeuses d’emplois sur le territoire. Cette incitation bénéficie autant aux proches des entrepreneurs qui veulent participer à l’aventure partenariale en apportant un soutien financier (love money ou levée de fonds entre proches), qu’aux business angels. Les incitations au capital-risque Les personnes qui souscrivent au capital de TPE/PME européennes non cotées peuvent bénéficier de la réduction d’impôt sur le revenu dite IR-PME. La réduction s’élève à 18 % des montants investis dans le capital d’entreprises européennes (CGI, art. 199 terdecies-0 A) Ces investissements sont pris en compte jusqu’à une limite : 50 000 euros pour les contribuables célibataires, 100 000 euros pour les couples mariés ou pacsés soumis à imposition commune. Le montant maximal de l’économie d’impôt s’élève donc 9 000 euros ou 18 000 euros. Lorsque l’investissement est réalisé par l’intermédiaire d’un fonds d’investissement de proximité (FIP) ou d’un fonds commun de placement dans l’innovation (FCPI), les versements éligibles sont retenus dans la limite annuelle de 12 000 euros pour les contribuables célibataires (24 000 euros pour les contribuables soumis à imposition commune). Par ailleurs, lorsque l’entreprise au capital de laquelle la souscription a été réalisée est une entreprise solidaire d’utilité sociale (ESUS), le souscripteur bénéficie d’une réduction d’impôt majorée, au taux de 25 % (CGI, art. 199 terdecies-0 AA). Il en va de même pour les foncières solidaires, agréées. Ce taux est applicable aux investissements réalisés jusqu’au 31 décembre 2025. Quel que soit le taux applicable, la fraction des versements qui excède les plafonds de versements (50 000 et 100 000 euros) ouvrent droit à la même réduction, les quatre années suivant la souscription. À noter que le dispositif est soumis au plafonnement à 10 000 euros. Toutefois, la loi admet que si la réduction IR-PME d’impôt théorique dépasse le plafonnement des niches fiscales, l’excédent peut être reporté pendant cinq ans. La réduction d’impôt IR-PME comporte quelques contraintes. Outre son aspect risqué de l’investissement – le contribuable investisseur prend le risque de perdre le capital investi – la réduction d’impôt exige d’immobiliser le capital investi pendant plusieurs années. En effet, la réduction d’impôt peut être remise en cause par l’administration fiscale si la société rembourse l’apport au souscripteur avant le 31 décembre de la 7e année suivant celle de la souscription ou si le souscripteur cède tout ou partie de ses titres avant le 31 décembre de la 5e année qui suit celle de la souscription. Il doit donc respecter son engagement de conservation des titres pendant 5 ans. Toutefois, la réduction d’impôt n’est pas remise en cause si le souscripteur a conservé les titres pendant au moins 3 ans après leur souscription et s’il réinvestit l’intégralité du prix de vente des titres cédés (diminué des impôts et taxes générés par cette cession) en souscription de nouveaux titres de sociétés éligibles, dans un délai maximum de 12 mois à compter de la cession. Les nouveaux titres ainsi souscrits doivent être conservés jusqu’au terme du délai initial de 5 ans. La loi prévoit toutefois plusieurs exceptions : la réduction d’impôt n’est pas remise en cause en cas de licenciement, décès ou invalidité de 2e ou 3e catégorie du souscripteur. Il en est de même en cas de liquidation judiciaire de la société, de fusion de celle-ci ou de donation des titres si le donataire reprend l’obligation de conservation des titres. Les jeunes entreprises innovantes La loi de finances pour 2024 (loi n° 2023-1322 du 29 décembre 2023 de finances pour 2024, JORF n° 0303 du 30 décembre 2023) a créé un régime spécifique pour l’investissement en numéraire (en direct ou par l’intermédiaire de holding) au capital des jeunes entreprises innovantes (JEI), des jeunes entreprises innovantes de croissance (JEIC) et des jeunes entreprises innovantes de rupture (JEIR) (CGI, art. 199 terdecies-0 A bis et 199 terdecies-0 A ter). Pour les JEI, les souscriptions réalisées en 2024 ouvrent droit à une réduction de 30 % dans la limite de 75 000 euros de versements pour un contribuable célibataire, 150 000 euros pour un couple marié ou pacsé. Pour les JEIC, les souscriptions réalisées entre 2025 et 2028 ouvriront droit à une réduction de 30 %, dans les mêmes limites de 75 000 euros et de 150 000 euros de versements. Enfin, pour les JEIR, les souscriptions réalisées entre 2025 et 2028 ouvriront droit à une réduction de 50 % dans la limite de 50 000 euros de versements pour un contribuable célibataire et de 100 000 euros pour un couple marié ou pacsé. Contrairement à la réduction d’impôt classique, les fractions de souscription dépassant les plafonds annuels de versement ne peuvent pas être reportées au titre des quatre années suivantes. En revanche, ces réductions d’impôt ne sont pas prises en compte pour l’application du plafonnement global des avantages fiscaux. Le total de ces deux nouvelles réductions d’impôt ne pourra néanmoins pas donner lieu à une réduction d’impôt globale supérieure à 50 000 euros pour la période allant de 2024 à 2028. La niche fiscale des Sofica Une réduction d’impôt sur le revenu est accordée aux contribuables qui, entre le 1er janvier 2006 et le 31 décembre 2026, souscrivent en numéraire au capital de sociétés ayant pour activité le financement de l’industrie cinématographique et audiovisuelle, dite Sofica (CGI, art. 199 unvicies). La loi de finances a prorogé le dispositif pour trois ans, soit jusqu’au 31 décembre 2026. La réduction d’impôt sur le revenu s’élève à 30 % de leurs investissements. Un taux majoré à 36 % s’applique aux Sofica qui s’engagent à placer au moins 10 % de leurs fonds dans des sociétés de production avant la fin de l’année suivant celle de la souscription. Un taux de 48 % s’applique aux Sofica qui s’engagent à dédier 10 % de ses investissements à des dépenses de développement de fictions, de documentaires et d’animation au format séries, ou bien à l’achat de droits portant uniquement sur les recettes d’exploitation des œuvres audiovisuelles ou cinématographiques à l’étranger. La réduction d’impôt s’applique aux sommes effectivement versées pour les souscriptions retenues dans la double limite de 25 % du revenu net global et de 18 000 euros. https://www.actu-juridique.fr/fiscalite/droit-fiscal/defiscalisation-investir-dans-le-capital-dune-entreprise-avant-le-31-decembre/

0 notes