#finanzmarkt

Explore tagged Tumblr posts

Text

Krypto-ETFs auf dem Vormarsch: Wird die SEC bis zum 13. August entscheiden?

In der sich rasch entwickelnden Welt der Kryptowährungen zeichnet sich eine bemerkenswerte Veränderung ab: Die mögliche Einführung von Krypto-Exchange Traded Funds (ETFs). Aktuell befinden sich mehrere Anträge namhafter Vermögensverwalter bei der US-Börsenaufsichtsbehörde SEC in der Prüfung. Dieser Schritt wird von Analysten und Investoren mit gespannter Erwartung verfolgt, während eine wichtige Frist am Horizont steht.

Die aktuelle Dynamik im Bereich Kryptowährungen ist vielfältig und facettenreich. Ein Hauptgrund dafür sind die jüngsten Anträge, die bei der US-Börsenaufsichtsbehörde SEC eingegangen sind. Größen wie das US-Investmentunternehmen Ark Invest und der renommierte Krypto-Investor 21Shares haben Anträge für börsengehandelte Krypto-Indexfonds (ETFs) eingereicht. Diese Bemühungen könnten laut Cathie Wood, der Gründerin von Ark Invest, eine bedeutende Wendung herbeiführen, indem sie möglicherweise den Weg für die Zulassung mehrerer Bitcoin-ETFs ebnen. Die Entscheidung über den beantragten Bitcoin-Spot-ETF von ARK Invest soll eigentlich bis zum 13. August erfolgen, doch aufgrund der Komplexität rechnet Wood mit einer Verzögerung. Interessanterweise hat die SEC insgesamt acht Anträge angenommen und befindet sich derzeit in der Prüfungsphase. Weitere renommierte Akteure wie Blackrock, Fidelity, WisdomTree, VanEck, Invesco und der Krypto-Asset-Manager Bitwise gehören zu den weiteren Antragstellern.

Cathie Wood geht davon aus, dass die SEC in absehbarer Zeit eine grundlegende Entscheidung treffen wird. Der Schlüssel liegt darin, ob die Behörde sich dazu durchringt, diese Produkte zuzulassen. "Ich denke, dass die SEC, wenn sie einen Bitcoin-ETF genehmigen wird, mehr als einen auf einmal genehmigen wird", äußerte sich Wood in einem kürzlichen Interview mit Bloomberg zuversichtlich.

Andere Branchenexperten teilen diese optimistische Sichtweise. Mike Novogratz, CEO des Digital-Asset-Managers Galaxy, ist der Überzeugung, dass die Einführung eines Bitcoin-ETFs in den USA nur eine Frage der Zeit ist. James Seyffart, ETF-Analyst bei Bloomberg, vertritt die Meinung, dass für die SEC der einfachste Weg darin bestünde, mehrere Krypto-Fonds gleichzeitig zuzulassen.

Die Frage nach Krypto-ETFs ist zweifelsohne von großer Bedeutung, sowohl für Investoren als auch für die Aufsichtsbehörden selbst. Dies wird besonders deutlich anhand eines kürzlichen rechtlichen Streits zwischen der SEC und dem digitalen Vermögensverwalter Grayscale, nachdem die Umwandlung des Spot Grayscale Bitcoin Trust (GBTC) in einen ETF abgelehnt wurde. Ein ähnlicher Antrag von BlackRock im Juni dieses Jahres wurde ebenfalls abgelehnt. Die Genehmigung von Krypto-ETFs könnte nicht nur die Kurse von Kryptowährungen, sondern auch das Vertrauen in diese aufstrebende Anlageklasse stärken.

Es ist kein Geheimnis, dass der Markt für Kryptowährungen in stetiger Bewegung ist. Ein wesentlicher Katalysator für die jüngsten Entwicklungen sind die eingereichten Anträge bei der US-Börsenaufsichtsbehörde. Größen wie das US-Investmentunternehmen Ark Invest und der renommierte Krypto-Investor 21Shares haben Anträge für börsengehandelte Krypto-Indexfonds (ETFs) eingereicht. Diese Anträge könnten den Weg ebnen, um Bitcoin-ETFs letztlich zu legitimieren. Bis zum 13. August sollte ursprünglich die Entscheidung über den beantragten Bitcoin-Spot-ETF von ARK Invest erfolgen. Allerdings gibt es bereits Andeutungen, dass diese Frist womöglich nicht eingehalten werden kann.

Der Blick auf den Kalender enthüllt ein interessantes Detail: Der 13. August fällt auf einen Sonntag. Bundesbehörden wie die SEC arbeiten üblicherweise nicht an Wochenenden. Dies wirft die Frage auf, wann genau die Entscheidung fallen wird. Eine mögliche Überlegung wäre, dass, wenn es zu keinen Verzögerungen kommt – was zu diesem Zeitpunkt noch nicht absehbar ist –, die Entscheidung bereits am Freitag, den 11. August 2023, bekannt gegeben werden könnte. Dies würde es der SEC ermöglichen, die Angelegenheit rechtzeitig vor dem Wochenende zu klären.

Dennoch bleiben die genauen Zeitpläne und der Ausgang dieser Entwicklungen unsicher. Die Natur der Bundesbehördenarbeit und die mögliche Komplexität der Anträge könnten Verzögerungen mit sich bringen. Es bleibt abzuwarten, wie die SEC letztendlich handeln wird und welche Auswirkungen diese Entscheidung auf den Kryptowährungsmarkt und darüber hinaus haben wird.

Insgesamt steht die Krypto-Welt möglicherweise vor einem Wendepunkt, während wir auf die Entscheidung der SEC warten. Die Frist des 13. August 2023 wirft die Frage auf, wann genau diese Entscheidung getroffen wird, und ob eine mögliche Ankündigung bereits am Freitag, den 11. August, erfolgen könnte. Während wir die Entwicklungen verfolgen, bleibt die Krypto-Community gespannt auf die Zukunft dieser aufregenden neuen Finanzinstrumente.

#KryptoETFs#SECEntscheidung#Kryptowährungen#Börsenaufsicht#Investoren#Finanzmarkt#KryptoIndexfonds#BitcoinETF#USBehörden#ArkInvest#CathieWood#Anträge#Investmentbranche#KryptoEntwicklung#Finanzinstrumente#KryptoCommunity#Investment#KryptoInvestor#SECPrüfung#Finanzwelt#ETFAnträge#KryptoAnlagen#Wendepunkt#FinanzmarktEntwicklung#KryptoRegulierung#USFinanzmarkt#BlockchainInvestitionen#KryptoPotenzial#KryptoZukunft#BloombergInterview

3 notes

·

View notes

Text

Ein Wahlsieg, der Wellen schlägt: Donald Trump ist zurück im Weißen Haus, und die Finanzmärkte reagieren. Erfahre, welche Chancen und Risiken seine Wirtschaftspolitik für Anleger birgt – von sprunghaften Börsenkursen bis hin zu rekordverdächtigen Bitcoin-Höhenflügen.

#trump 2024#finanzen#börse#donald trump#us wahl#finanzmarkt#aktien#wirtschaftspolitik#trump#investoren#zinsen#kryptowährungen#dow jones industrial average#s&p 500#bitcoin

0 notes

Text

Ab heute ein neuer Blog-Eintrag zum Thema "Die Zukunft der Künstlichen Intelligenz in der Finanzbranche":

Die Zukunft der Künstlichen Intelligenz in der Finanzbranche

In der heutigen digitalen Ära hat die Künstliche Intelligenz (KI) einen entscheidenden Einfluss auf nahezu jeden Aspekt unseres Lebens. In der Finanzbranche ist KI zu einem unverzichtbaren Werkzeug geworden, das die Art und Weise, wie Investitionen verwaltet werden, revolutioniert. Von der Analyse von Marktdaten bis hin zur Kundenbetreuung hat KI das Potenzial, die Branche in vielerlei Hinsicht zu transformieren.

Ein Bereich, in dem KI bereits große Fortschritte gemacht hat, ist die Datenanalyse. Mit Hilfe von Machine Learning-Algorithmen kann KI große Mengen an Daten in kürzester Zeit verarbeiten und Muster identifizieren, die für menschliche Analysten schwer zu erkennen sind. Dies ermöglicht es Finanzinstituten, fundierte Entscheidungen zu treffen und die Rendite ihrer Investitionen zu maximieren.

Ein weiteres Einsatzgebiet von KI in der Finanzbranche ist der algorithmische Handel. KI-gesteuerte Handelsalgorithmen können Marktbewegungen in Echtzeit überwachen und automatisch Kauf- oder Verkaufsaufträge generieren, um von kurzfristigen Preisbewegungen zu profitieren. Diese Technologie hat den Handel schneller und effizienter gemacht und trägt zur Liquidität der Märkte bei.

Auch der Kundenservice profitiert von KI. Chatbots und virtuelle Assistenten können Kundenanfragen in Echtzeit beantworten und personalisierte Empfehlungen basierend auf den individuellen Bedürfnissen der Kunden geben. Diese rund um die Uhr verfügbaren Dienste verbessern die Benutzererfahrung und reduzieren die Notwendigkeit für lange Wartezeiten am Telefon.

Trotz dieser Fortschritte gibt es auch Herausforderungen zu bewältigen. Die ethische Verwendung von KI und die Vermeidung von Vorurteilen in den Algorithmen sind nur einige der Aspekte, die sorgfältig berücksichtigt werden müssen.

Die Zukunft der KI in der Finanzbranche ist vielversprechend. Während sie dazu beitragen wird, die Effizienz und Genauigkeit von Investitionen zu verbessern, wird es von entscheidender Bedeutung sein, ein Gleichgewicht zwischen menschlicher Expertise und technologischem Fortschritt zu finden. Eines ist sicher: Die KI wird die Finanzwelt in den kommenden Jahren grundlegend verändern.

Dieser Blog-Eintrag wirft einen Blick auf die fortschreitende Integration von Künstlicher Intelligenz in die Finanzbranche und diskutiert die Auswirkungen, Herausforderungen und Chancen, die damit verbunden sind.

#Robo-Advisor#FinTech#Digitale Vermögensverwaltung#ETF-Portfolio#Risikomanagement#Investment-Technologie#Finanzmarkt#Sparplan#Automatisierte Anlagestrategie#Kapitalanlage

0 notes

Text

Bondora Go & Grow Unlimited – Maximiere dein P2P-Investment noch heute!

💥 Bondora Go & Grow Unlimited – Maximiere dein P2P-Investment noch heute!

🚀 Erlebe eine neue Ära des P2P-Investments ohne monatliche oder Gesamtlimits und erziele bis zu 4 % Nettorendite p. a.

🔥 Jetzt mehr erfahren und dein Investment auf das nächste Level bringen: https://clevercapitalpress.com/investieren-wie-ein-profi/bondora-go-grow-unlimited/

#Bondora#P2PInvestment#FinancialFreedom#Investieren#Anlagestrategie#Geldanlage#PassivesEinkommen#Vermögensaufbau#FinanzielleFreiheit#SmartInvesting#PortfolioOptimierung#Finanztipps#Geldverdienen#OnlineInvestment#Finanzmarkt#AlternativeInvestments#InvestmentTrends#P2PPlattform#GoGrowUnlimited#BondoraGoGrowUnlimited#Sparen#Zinsen#Renditechancen

0 notes

Text

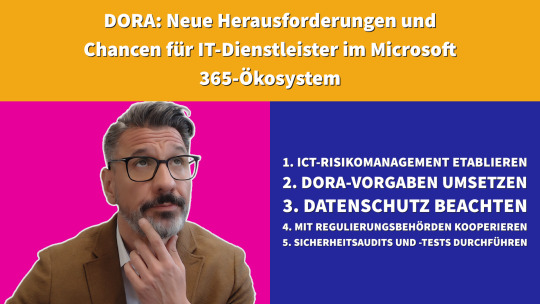

DORA: Neue Herausforderungen und Chancen für IT-Dienstleister im Microsoft 365-Ökosystem

DORA: Neue Herausforderungen und Chancen für IT-Dienstleister im Microsoft 365-Ökosystem DORA – Umfassender Leitfaden für IT-Dienstleister und Auswirkungen auf Microsoft 365 Was ist DORA? Der Digital Operational Resilience Act (DORA) ist eine wichtige EU-Verordnung, die darauf abzielt, die digitale Betriebsresilienz im Finanzsektor zu stärken. Für IT-Dienstleister bringt diese Verordnung…

View On WordPress

#Compliance#Cyber-Resilienz#Cyber-Risiken#Cybersecurity#Cybersecurity-Compliance#Cybersecurity-Standards#Datenschutz#Digital Operational Resilience Act#digitale Betriebsresilienz#digitale Compliance#digitale Resilienz#digitale Sicherheit#digitales Risikomanagement#DORA#DORA-Implementierung#EU-Cybersecurity#EU-Finanzmarkt#EU-Finanzregulierung#EU-ICT-Richtlinien#EU-Regulierung#EU-Richtlinien#EU-Verordnung#Finanz-IT-Compliance#Finanzdienstleister-Compliance#Finanzdienstleister-IT#Finanzdienstleistungen#Finanzinstitutionen#Finanzmarktregulierung#Finanzsektor#Finanzsektor-Cybersecurity

0 notes

Text

WAS SIE ÜBER MICHAEL OEHME AUS DER SCHWEIZ WISSEN SOLLTEN !

VERTRAUEN SIE NIEMALS IHR GELD IN DIESE UNTERNEHMEN

Dubiose Pressearbeit – so titelte bereits die Wirtschafts.-Woche in einem Artikel, in dem sie das Verhalten von Michael Oehme beschreibt. Handelsblatt: https://www.handelsblatt.com/unternehmen/michael-oehme-der-schadsprecher/12534382.html

Oehme war jahrelang mit seiner Einzelfirma FinanzMarketingBeratung aus Wiesbaden bekannt.

Inzwischen agiert Oehme aus der Schweiz (St. Gallen, Multergasse 2a) erst als Consultant einer DocuWare AG, die seit 2012 CapitalPR AG heißt. Schweizer Handelsregister CHE-115.799.275

Als Verwaltungsrat und Inhaber war erst ein David Bernhard Crivelli, aus St. Gallen angegeben, dessen einzige Referenz eine viermonatige Verwaltungsratsmitgliedschaft einer Schweizerischen Contax Treuhand AG aus Degersheim ist. Ein stadtbekannter Treuhänder also, bei dem Firmen nicht in einem Büro, sondern in einem Briefkasten wohnen. Gesteuert wird die CapitalPR AG nun seit Jahren von der First Direct AG, Multergasse 2a, Postfach 225, CH-9004 St. Gallen. Wechselnde Vorstände wie Daniel Ambrühl oder Dieter Bleisch sind mittlerweile Saisonbedingt.

Oehme hat sich in Deutschland einen zweifelhaften Ruf erarbeitet. Er gipfelt in dem Satz: “Wo Michael Oehme draufsteht, ist Abzocke drin.”

Denn tatsächlich hat Oehme eine Spur des Grauens am Finanzmarkt hinterlassen. Angefüllt mit windigen Fonds, Emittenten und Vertrieben, für die sich Michael Oehme seit einem halben Jahrzehnt vor den Karren spannte und mit seinen Jubelmeldungen Tausende ahnungsloser Anleger in Finanzfallen mit teilweisen Totalverlusten lockte. Die Spur ist lang. Sie umfasst mittlerweile knapp 40 Skandale.

Allein 600.000 Euro Honorar habe Michael Oehme (61) aus Friedberg (Hessen) pro Jahr als PR-Berater von der S&K Gruppe aus Frankfurt kassiert, bevor S&K im Februar 2013 wegen eines mutmaßlichen Schneeballsystems dicht gemacht wurde. Oehme widersprach der Summe nicht.

#Gallus Immobilien eG#business#Michael Oehme Schweiz#Joelkis Rosario#Joelkis Rosario Amagvik AG#Captal PR AG Michael Oehme#Michael Oehme BM AG#Business Media AG#Michael Oehme Trogen#Michael Oehme Business Media AG#Schneeballsysthem#Kapitalbetrug#Anlegerbetrug#Totalverlust#dominikanische Republik#immobilien#Insolvenz

3 notes

·

View notes

Text

Alpha Savings: Ihre Chance auf langfristige Krypto-Erfolge

Alpha Savings: Ihr Erfolgsgeheimnis für den Krypto-Markt

Im Zeitalter der digitalen Transformation und sich ständig wandelnder Märkte wird heute ein revolutionäres Konzept vorgestellt, das als Erfolgsgeheimnis im Krypto-Markt gilt. Diese Plattform bietet Investoren einen klaren Fahrplan, um in einem dynamischen Umfeld dauerhaft erfolgreich zu sein. Schon in den ersten Momenten der Ankündigung wird ersichtlich, dass Alpha Savings den Schlüssel zu einem nachhaltigen Investmenterfolg liefert.

Die innovative Lösung basiert auf einem ausgeklügelten Mix aus Echtzeit-Datenanalysen, automatisierten Prozessen und einer benutzerfreundlichen Oberfläche. „Unser Ziel ist es, Investoren ein Geheimrezept zu bieten, mit dem sie den Herausforderungen des Kryptomarktes souverän begegnen können“, erläutert der CEO in der ersten Mitteilung. Mithilfe modernster Algorithmen werden Marktbewegungen präzise erfasst und in umsetzbare Strategien umgewandelt – ein zentraler Vorteil, den Alpha Savings seinen Nutzern bietet.

Die Plattform besticht durch ihre hohe Transparenz und intuitive Bedienbarkeit. Alle wichtigen Informationen werden übersichtlich aufbereitet, sodass Investoren jederzeit den Überblick behalten und fundierte Entscheidungen treffen können. Diese Klarheit ermöglicht es, individuelle Investmentstrategien zu entwickeln und gezielt umzusetzen. Alpha Savings fungiert hierbei als das Erfolgsgeheimnis, das den Unterschied zwischen reaktivem Handeln und proaktivem Wachstum ausmacht.

Ein weiterer zentraler Aspekt ist die außergewöhnliche Sicherheitsarchitektur. Modernste Verschlüsselungstechnologien und mehrstufige Authentifizierungsverfahren garantieren, dass sämtliche Transaktionen in einem hochsicheren Umfeld abgewickelt werden. „Vertrauen und Sicherheit sind die Grundpfeiler unseres Ansatzes“, betont der CEO. Dieses hohe Maß an Sicherheit schafft die Voraussetzung dafür, dass Investoren sich voll und ganz auf den Erfolg ihrer Investmentstrategien konzentrieren können. Alpha Savings steht somit als Symbol für Zuverlässigkeit und Beständigkeit in einem volatilen Markt.

Neben der technischen Exzellenz spielt der kontinuierliche Wissensaustausch eine zentrale Rolle. Regelmäßige Schulungen, interaktive Webinare und detaillierte Marktanalysen sorgen dafür, dass Investoren stets mit den neuesten Informationen versorgt werden. Diese kontinuierliche Weiterbildung unterstützt den Aufbau nachhaltiger Investmentstrategien und ermöglicht es, auch in einem sich rasant verändernden Marktumfeld erfolgreich zu agieren. So wird Alpha Savings zum unverzichtbaren Partner für alle, die den Krypto-Markt als langfristiges Erfolgsgeheimnis nutzen möchten.

Die Plattform zeichnet sich darüber hinaus durch ihre Flexibilität aus. Individuelle Anpassungen und maßgeschneiderte Dashboards sorgen dafür, dass jeder Nutzer seine Strategie optimal auf seine Bedürfnisse abstimmen kann. Geplante Updates und kontinuierliche Verbesserungen garantieren, dass Alpha Savings stets den aktuellen Anforderungen des Marktes entspricht und Investoren den nötigen Vorsprung verschafft.

Jetzt starten: Entdecken Sie das Geheimnis Ihres Investment-Erfolgs!Diese Mitteilung ist ein klarer Aufruf an alle Investoren, die bereit sind, neue Wege zu gehen und ihr volles Potenzial im Krypto-Markt auszuschöpfen. Es ist an der Zeit, auf eine Lösung zu setzen, die Transparenz, Sicherheit und kontinuierliche Innovation vereint. Besuchen Sie Alpha Savings und lassen Sie sich von den unzähligen Möglichkeiten inspirieren, die Ihnen der digitale Finanzmarkt bietet. Ihr Erfolgsgeheimnis wartet darauf, entdeckt zu werden – starten Sie jetzt und sichern Sie sich Ihren Platz in der Zukunft des Kryptomarktes!

0 notes

Text

Zinskommentar Juli 2024 - Inflation bleibt hartnäckig und die EZB bleibt deshalb zurückhaltend

Vor der letzten Sitzung der Europäischen Zentralbank (EZB) am 18. Juli 2024 war es sehr ruhig am Kapitalmarkt: Die Baufinanzierungszinsen verharrten weiter in ihrer Seitwärtsbewegung, die Renditen für 10-jährige Bundesanleihen sind nach einem kurzen Auf rasch wieder auf das bekanntes Niveau zurückgekehrt und auch beim EZB-Leitzins war erwartet worden, dass dieser aller Voraussicht unverändert bleiben würde. Kurzum: Es scheint, als befänden sich die Zinsen in der Sommerpause. Eine Einschätzung zur aktuellen Lage soll es in diesem Beitrag vorgenommen werden.

Es sind keine nachhaltigen Zinsbewegungen in Sichtweite

Als Frankreichs Präsident Emmanuel Macron nach der Europawahl die Auflösung der französischen Nationalversammlung ankündigte und Neuwahlen ansetzte, war dies ein Paukenschlag, der weithin Resonanz erzeugte. So sorgte Macrons Entscheidung nicht nur auf dem politischen Parkett für Unruhe, sondern auch auf den Finanzmärkten. Dort nämlich führte die Sorge vor einem Rechtsruck des Landes dazu, dass Anleger französische Anleihen verkauften und stattdessen in deutsche Bundesanleihen investierten. Folglich stiegen deren Kurse, und die Zinsen sanken – zumindest kurzfristig. Allerdings sind politische Effekte mit Blick auf die Zinsentwicklung meist nur von kurzer Dauer, was auch in diesem Fall so war.

Die Zinsen der 10-jährigen Bundesanleihen haben sich rasch wieder auf ihrem Niveau eingependelt und es kam zu keiner nachhaltigen Veränderung. Das gleiche lässt sich auch über die Entwicklung der Baufinanzierungszinsen in den vergangenen Wochen sagen. Zwar gab es kleinere Schwankungen von zehn bis 20 Basispunkten, doch diese seien laut Zinsexperten eine normale Tagesbewegungen. Als Grund für die anhaltende Seitwärtsbewegung sehen die Zinsexperten die Tatsache, dass der Finanzmarkt die Senkung des Leitzinses in diesem Jahr bereits seit Monaten einkalkuliert hatte. Der Zinsschritt im Juni 2024 seitens der Europäische Zentralbank (EZB) war so erwartet worden, so die Fachleute.

Das gilt auch für die Kommunikation der Notenbanker, in der sie signalisieren, dass in den Folgemonaten nicht in jeder Sitzung ein Zinsschritt folgen wird. Mit ihrer abwartenden Haltung unterstreicht die EZB das von den Marktteilnehmern vermutete Szenario von ein bis zwei weiteren kleinen Zinssenkungen im zweiten Halbjahr dieses Jahres.

Inflationsrate liegt im EU-Währungsraum bei 2,5 Prozent

Laut Eurostat, dem Statistikamt der Europäischen Union, lag die Inflation im Juni 2024 sowohl in Deutschland als auch im EU-Währungsraum vorläufig bei 2,5 Prozent. Damit sank die Teuerungsrate im Vergleich zum Vormonat, blieb jedoch weiterhin deutlich über der angestrebten 2-Prozent-Marke. Die "letzte Meile" bei der Inflationsbekämpfung wird zäh werden, so die Fachleute. Diese führen hierfür vor allem die inflationsfördernden Lohnabschlüsse als Ursache an. Insbesondere die Kerninflation hält sich noch hartnäckig oberhalb der zwei Prozent. Dies ist auch der Grund, warum die Europäische Zentralbank (EZB) derzeit noch mit größeren Zinssenkungen zögert und in ihrer Politik restriktiv bleibt.

Hinzukommt, dass sich die Entwicklung von Gewinnen, Löhnen und Produktivität – insbesondere vor dem Hintergrund möglicher weiterer weltpolitischer Schocks – nur schwer vorhersagen lässt. Es wird also einige Zeit dauern, bis die Zentralbanker genügend Daten gesammelt haben, um sicher sein zu können, dass die Risiken einer zu hohen Inflation vorbei sind. Für die letzte Sitzung der Europäischen Zentralbank am 18. Juli 2024 war daher auch mit einer Zinspause zu rechnen.

Dies geht jedoch mit der Markterwartung konform, dass im dritten und vierten Quartal des Jahres 2024 je ein kleiner Zinsschritt nach unten folgen wird. Dieses Szenario ist aktuell auch in die Baufinanzierungszinsen eingepreist. Die Seitwärtsbewegung, die wir hier seit einem halben Jahr sehen, wird sich für die Zinsexperten in den kommenden Monaten in einem sehr engen Korridor fortbewegen.

Resümee 2024 und Aussicht 2025

Nach einer langen Talfahrt scheint sich der Baufinanzierungsmarkt nun langsam wieder zu erholen: So hat die Nachfrage nach Wohneigentum in der ersten Jahreshälfte 2024 wieder angezogen, die Zinsen zeigten sich stabil und ebenso die Immobilienpreise. Die Bundesbankzahlen für das Neugeschäft von Baufinanzierungen lagen im ersten Quartal dieses Jahres über denen der fünf vorangegangenen Quartale. so das Resümee der Zinsexperten. Diese Entwicklung ist positiv, vollzieht sich jedoch langsam. Während das Kaufsegment bereits 2023 wieder etwas angezogen hatte, erholt sich nun auch der Bau ein wenig, allerdings auf weiterhin sehr niedrigem Niveau. Anschlussfinanzierungen werden jedoch nach wie vor sehr verhalten nachgefragt.

Insgesamt bewerten die Fachleute die Erschwinglichkeit einer Immobilie heute deutlich besser als im Jahr 2023. Denn die Einkommen sind auf breiter Front gestiegen. Dazu kommen die im vorigen Jahr leicht gesunkenen Immobilienpreise und die im historischen Vergleich niedrigen Bauzinsen. All dies macht in der Summe den Kauf von Wohneigentum wieder leistbarer. Vor diesem Hintergrund und auch weil davon auszugehen ist, dass die Immobilienpreise wieder steigen werden, sei jetzt ein guter Zeitpunkt für den Kauf.

Dabei tun sich derzeit vermehrt Verhandlungsspielräume auf, vor allem bei älteren Immobilien mit schlechteren Energieeffizienzklassen. Diese Möglichkeit sollten Kaufinteressenten nutzen. Empfehlung: Einen Experten hinzuzuziehen, der die anfallenden Modernisierungskosten verlässlich einschätzen kann. Am wichtigsten ist es letztlich, die wirklich passende Immobilie für sich zu finden.

Baufinanzierungszinsen im Juli 2024 im Vergleich zum Vormonat

Für Immobilienfinanzierer setzt sich das Jahr eher etwas durchwachsen bei der Entwicklung der Baufinanzierungszinsen fort. Nach der leichten Erhöhung der Baufinanzierungskonditionen im Vormonat, ist dieser Trend bei einzelnen Zinsbindungszeiten auch in diesem Monat vorhanden. Die Sollzinsen für Darlehen mit einer Zinsbindung von 5 Jahren gingen dabei auf 3,28 Prozent (Vormonat: 3,13 Prozent). Sie liegen damit weiter unter den Zinsen für Kredite mit einer Zinsbindung von 10 Jahren, die mit 3,35 Prozent (Vormonat: 3,25 Prozent) auch leicht weiter nach oben gingen.

Die Zinsen für Darlehen mit einer Zinsbindung von 15 Jahren legten au zu und liegen nun bei 3,48 Prozent (Vormonat: 3,32 Prozent). Für Baudarlehen mit einer Zinsbindung von 20 Jahren ging es dagegen ein gutes Stück nach unten und liegen aktuell bei einem Zinssatz von 3,61 Prozent (Vormonat: 3,70 Prozent).

Nutzen Sie meine Forward-Strategie, um bei Marktveränderungen schnell reagieren zu können. Die Forward-Darlehen-Strategie

Tendenz der Baufinanzierungszinsentwicklung: kurzfristig: kurze Laufzeiten steigend, lange Laufzeiten schwankend seitwärts mittelfristig: schwankend seitwärts langfristig: schwankend seitwärts

Zinskommentar Juli 2024 als ePaper lesen

Leseempfehlungen

Lesen Sie doch auch diese Artikel rund um das Thema Finanzen, wofür sich auch andere Leser interessierten:

Geldanlagen im 2. Quartal 2024 – Zarte aufgehellte globale Konjunkturdynamik und Europa fällt zurück Solarpflicht 2024: Welche Regelungen gelten in welchem Bundesland? Vermögenswirksame Leistungen – Was bringt VL-Sparen?

Bildnachweis

0 notes

Text

Das Random-Walk-Modell: Zufall im Aktienmarkt?

Die Finanzmärkte erscheinen auf den ersten Blick geordnet, geprägt von Analysen und Vorhersagen, die den Akteuren Orientierung bieten. Doch hinter dieser scheinbaren Struktur steht eine Hypothese, die viele Anleger und Analysten ins Wanken bringt: das Random-Walk-Modell. Diese Theorie besagt, dass die Bewegungen von Aktienkursen rein zufällig sind und keinem vorhersehbaren Muster folgen. Damit…

#Aktienkurs#Aktienmarkt#Eugene Fama#Finanzmarkt#Marktanalyse#Markteffizienzhypothese#Random Walk#Robert Shiller#Technische Analyse#Value-Investing#Warren Buffett#Zufall

1 note

·

View note

Text

Hier ist ein Blog-Eintrag, der die Schlussfolgerung der "Scalable Capital"-Serie zusammenfasst und die Gesamtbotschaft des Unternehmens hervorhebt:

"Scalable Capital": Eine Revolution in der Finanzwelt

Während unserer 10-tägigen Reise durch die Welt von "Scalable Capital" haben wir einen Einblick in die Innovationen, Werte und Ambitionen dieses bahnbrechenden Unternehmens gewonnen. Von der technologischen Exzellenz über die globale Expansion bis hin zur sozialen Verantwortung hat "Scalable Capital" bewiesen, dass es mehr ist als nur eine Plattform – es ist eine Revolution in der Finanzwelt 🚀🌟.

Die Plattform repräsentiert nicht nur die Verschmelzung von Technologie und Finanzen, sondern auch den Wunsch, die Art und Weise, wie Menschen über Investitionen denken, zu verändern. Von der Personalisierung der Anlagestrategien bis hin zur Förderung der finanziellen Bildung geht "Scalable Capital" über die traditionellen Grenzen hinaus, um eine neue Ära des Investierens einzuläuten.

Durch eine Kombination aus Künstlicher Intelligenz, Benutzerfreundlichkeit, Sicherheit und sozialem Engagement hat "Scalable Capital" einen Maßstab gesetzt, dem viele andere folgen wollen. Doch das Unternehmen bleibt nicht stehen. Es hat noch viele aufregende Projekte in der Pipeline, die die Zukunft der Finanzbranche gestalten werden.

Die Botschaft von "Scalable Capital" ist klar: Finanzen sollten nicht kompliziert sein, sondern zugänglich, transparent und für alle verfügbar. Es geht darum, eine finanziell sichere Zukunft aufzubauen und gleichzeitig die Welt positiv zu beeinflussen.

In einer Welt, die sich ständig verändert, ist "Scalable Capital" ein strahlendes Beispiel für die Kraft der Innovation und des Unternehmergeistes. Es inspiriert uns, über den Tellerrand hinauszudenken, nach neuen Wegen zu suchen und mutige Schritte in Richtung einer besseren finanziellen Zukunft zu unternehmen.

Vielen Dank, dass Sie uns auf dieser spannenden Reise begleitet haben. Die Geschichte von "Scalable Capital" ist noch lange nicht zu Ende – sie hat gerade erst begonnen 🌟🚀.

Dieser Blog-Eintrag fasst die wichtigsten Erkenntnisse und Botschaften der "Scalable Capital"-Serie zusammen und betont die Vision und Ambitionen des Unternehmens in der sich entwickelnden Finanzwelt.

Morgen gehts mit einem Neuen Blog weiter.Danke für eure Aufmerksamkeit.

#Robo-Advisor#FinTech#Digitale Vermögensverwaltung#ETF-Portfolio#Risikomanagement#Investment-Technologie#Finanzmarkt#Sparplan#Automatisierte Anlagestrategie#Kapitalanlage

0 notes

Text

0 notes

Text

Die spektakulärsten Short Squeezes der Geschichte

Finanzmärkte sind oft von unvorhersehbaren Geschehnissen geprägt. Geopolitische Ereignisse, Handelsabkommen, Sanktionen, wirtschaftliche Maßnahmen oder ein neuer Trend wie KI-Technologie haben Einfluss auf die Entwicklung von Aktienkursen. Es gibt allerdings nur wenige Marktbewegungen, die so dramatisch sind wie ein Short Squeeze. https://youtu.be/Q6M3AZtfS3c

Wie kommt es zu einem Short Squeeze?

Doch was ist ein short squeeze, der nervenaufreibende und spannende Bewegungen am Finanzmarkt auslösen kann? Ein Short Squeeze wird durch einen unerwarteten und massiven Anstieg der Kurse von Aktien oder Wertpapieren verursacht. Bei diesem Phänomen können Leerverkauf-Anleger, die auf fallende Kurse setzen, in eine gefährliche Situation geraten, wenn der Aktienkurs entgegen ihrer Erwartung plötzlich und unerwartet stark steigt. Dann kommt es zu Marktturbulenzen und massiven Eindeckungskäufen, die den Kurs weiter nach oben treiben. In der Geschichte des Handels gibt es eine Reihe spektakulärer Short Squeezes.

Volkswagen 2008: Die teuerste Aktie der Welt

Ein berühmtes Beispiel für einen historischen Short Squeeze ist Volkswagen (VW) im Jahr 2008. Während der Finanzkrise wetteten zahlreiche Hedgefonds auf einen Kursverfall der VW-Aktien. Die Situation änderte sich allerdings, als Porsche unerwartet seinen Anteil an VW auf über 74 % erhöhte. Da nur noch wenige Aktien frei handelbar waren, mussten sich die Leerverkäufer zu Höchstkursen eindecken, um ihre Positionen zu schließen. Die Folge war ein beispielloser Kursanstieg: Innerhalb weniger Tage explodierte der Kurs der VW-Aktie auf über 1.000 Euro. Damit war der Wolfsburger Autobauer kurzzeitig das wertvollste Unternehmen der Welt. Hedgefonds verloren Milliarden, Porsche war der große Gewinner.

KaloBios Pharmaceuticals 2015: Ein unerwarteter Aufstieg

Ein ebenso beeindruckendes Beispiel für einen Short Squeeze ereignete sich 2015 mit KaloBios Pharmaceuticals. Das Unternehmen, das sich auf die Entwicklung von Medikamenten spezialisiert hatte, stand kurz vor dem Bankrott, und viele Investoren wetteten auf einen weiteren Kursverfall. Doch als der umstrittene Investor Martin Shkreli plötzlich eine Mehrheitsbeteiligung an KaloBio erwarb und zum CEO ernannt wurde, explodierte der Aktienkurs innerhalb weniger Tage von unter 1 USD auf über 45 USD. Leerverkäufer waren gezwungen, ihre Positionen zu extrem hohen Preisen einzudecken, was zu einem weiteren Anstieg führte. Nach Shkrelis Verhaftung brach der Kurs wieder ein und der kurzfristige Hype war beendet. Photo by Isaac Smith

GameStop 2021: Die Macht der Retail-Trader

Im Januar 2021 kam es zu einem der bekanntesten Short Squeezes in der Finanzgeschichte. Kleinanleger traten auf Reddit gegen Hedgefonds an. Sie trieben den Aktienkurs des angeschlagenen Einzelhändlers GameStop rasant in die Höhe. Durch koordinierte Käufe und Call-Optionen wurde ein extremer Short Squeeze ausgelöst. Der Aktienkurs stieg von unter 20 USD auf ein Allzeithoch von über 480 USD innerhalb weniger Tage. Bekannte Hedgefonds wie Melvin Capital erlitten milliardenschwere Verluste und mussten durch Notkredite gerettet werden. Gleichzeitig veränderte das Ereignis die Wahrnehmung der Finanzmärkte, indem es zeigte, wie mächtig Retail-Trader in der heutigen Zeit sein können.

Short Squeezes als faszinierendes Marktphänomen

Short Squeezes sind faszinierende Marktphänomene, die zeigen, wie unberechenbar Finanzmärkte sein können. Ob durch strategische Unternehmensentscheidungen, den Einfluss der Community oder durch unerwartete Entwicklungen. Immer wieder sorgen solche Ereignisse für spannende Marktbewegungen. Wer sich für Short Squeezes interessiert, sollte sich immer bewusst sein, dass sie nicht nur große Gewinne, sondern auch große Verluste bedeuten können. Read the full article

0 notes

Text

Bausparzinsen verstehen: Ein kritischer Faktor für Ihre Zukunft

Bausparzinsen sind sehr wichtig für die Zukunftsplanung, insbesondere im Hinblick auf den Kauf eines Eigenheims oder die Erstellung einer langfristigen Finanzstrategie. Die versprochenen Zinssätze der verschiedenen Sparpläne können stark variieren, was die Wachstumsrate Ihres Geldes beeinflussen würde. Sie können entscheiden, wo Sie Ihr Geld anlegen möchten, wenn Sie die Zinssätze kennen, die von mehreren Bausparkassen angeboten werden. Eines der wichtigsten Instrumente, um den Menschen die Möglichkeit zu geben, die beste Vorgehensweise zu wählen, um die Vermehrung ihrer Ersparnisse zu optimieren, garantiert eine bessere finanzielle Situation, wenn es an der Zeit ist, ein Haus oder eine Wohnung zu kaufen.

Bausparverträge im Vergleich

Die Kenntnis der verschiedenen Arten von verfügbaren Bausparverträgen ist auch für die Organisation eines Immobilienerwerbs oder einer zukünftigen Investition von entscheidender Bedeutung. In der Regel mit langfristigen Zielen wie dem Aufbau von Fonds für Wohneigentum verbunden, können Bausparverträge sowohl Spar- als auch Darlehensvorteile bieten. Diese Vereinbarungen verbinden das Sparen mit der Aussicht auf einen guten Kredit nach einem bestimmten Zeitraum. Die Untersuchung von "Bausparverträgen im Vergleich" hilft Ihnen, die Struktur, die Vor- und Nachteile der verschiedenen Optionen besser zu verstehen und so die beste Wahl zu treffen, der zu Ihrer finanziellen Situation passt. Ein präziser Vergleich der Bausparverträge garantiert Ihre kluge und fundierte Entscheidung.

Zinssätze und ihre Auswirkungen auf den Bausparvertrag

Einer der Hauptfaktoren, die die Effizienz Ihres Bausparvertrags bestimmen, sind die Zinssätze. Während die Suche nach einem wettbewerbsfähigen Zinssatz in der Regel einige Studien und Vergleiche erfordert, bedeutet ein höherer Zinssatz, dass Ihre Ersparnisse schneller wachsen. Abgesehen von den Zahlen geht es bei der Idee des Zinsvergleichs darum, die Bedingungen und Umstände zu kennen und zu wissen, wie sie zu Ihren finanziellen Zielen passen. Attraktiver sind zwar höhere Zinsen, aber auch andere Faktoren wie das Risiko, die Laufzeit des Bausparvertrags und die damit verbundenen Kosten sollten bei der Entscheidung über das Vorgehen berücksichtigt werden.

Die Bedingungen von Bausparverträgen verstehen

Betrachtet man Bausparverträge in Relation dazu, muss man genau auf das Kleingedruckte achten. Ihre Wahl kann stark von den Vertragsbedingungen, der Flexibilität und den Bedingungen für die Kreditaufnahme beeinflusst werden. Während einige Bausparverträge Zinssätze festgelegt haben, können andere je nach Marktlage Änderungen zulassen. Ob die Sparstrategie jetzt und in Zukunft Ihren Bedürfnissen entspricht, hängt davon ab, dass Sie sich dieser Besonderheiten bewusst sind. Ein großer Unterschied beim Erreichen Ihrer langfristigen finanziellen Ziele kann sich aus der Vertragsflexibilität und den guten Konditionen ergeben.

Die Vorteile eines frühzeitigen Vergleichs von Bausparverträgen

Wenn Sie frühzeitig mit dem Sparen von Eigenheimen beginnen, kann dies von großem Vorteil sein. Durch einen sorgfältigen Vergleichsprozess für Bausparzinsen können Sie vorteilhafte Zinssätze und -bedingungen festlegen, die Ihnen auf dem Weg helfen. Ein frühzeitiger Vergleich der Bausparverträge hilft Ihnen, der Zeit voraus zu sein, indem er es Ihnen ermöglicht, Markttrends, zugängliche Möglichkeiten und Veränderungen am Finanzmarkt zu erfassen. Wenn Sie früh anfangen, haben Sie mehr Zeit, Ihr Geld wachsen zu lassen, und legen so eine starke Basis für Ihren zukünftigen Immobilienkauf. Die Verwendung einer kalkulierten, fundierten Strategie kann Ihnen helfen, Ihre Möglichkeiten für das Sparen von Eigenheimen zu optimieren.

Schlussfolgerung

Um eine kluge langfristige finanzielle Entscheidung zu treffen, muss man zunächst die Feinheiten sowohl des Zinsvergleichs für Bausparzinsen als auch des Vergleichs von Bausparverträgen verstehen. Der Vergleich mehrerer Bausparverträge hilft Ihnen, Ihren Ansatz zu maximieren und Ihre Ziele in Bezug auf Wohneigentum schneller zu erreichen. Um die bestmögliche Anpassung an Ihre Umstände zu gewährleisten, sollten Sie neben den Zinssätzen auch die Bedingungen und die Flexibilität der Verträge berücksichtigen. Besuchen Sie bausparvertrag-vergleich.net, um detaillierte Vergleiche und nützliche Tools für eine gründlichere Untersuchung zu erhalten.

Für weitere Informationen: -

bausparen zinsen vergleich

bausparvertrag vergleich

0 notes

Text

Alpha Savings: Ihr Erfolgsgeheimnis für den Krypto-Markt

Alpha Savings: Ihr Erfolgsgeheimnis für den Krypto-Markt

Im Zeitalter der digitalen Transformation und sich ständig wandelnder Märkte wird heute ein revolutionäres Konzept vorgestellt, das als Erfolgsgeheimnis im Krypto-Markt gilt. Diese Plattform bietet Investoren einen klaren Fahrplan, um in einem dynamischen Umfeld dauerhaft erfolgreich zu sein. Schon in den ersten Momenten der Ankündigung wird ersichtlich, dass Alpha Savings den Schlüssel zu einem nachhaltigen Investmenterfolg liefert.

Die innovative Lösung basiert auf einem ausgeklügelten Mix aus Echtzeit-Datenanalysen, automatisierten Prozessen und einer benutzerfreundlichen Oberfläche. „Unser Ziel ist es, Investoren ein Geheimrezept zu bieten, mit dem sie den Herausforderungen des Kryptomarktes souverän begegnen können“, erläutert der CEO in der ersten Mitteilung. Mithilfe modernster Algorithmen werden Marktbewegungen präzise erfasst und in umsetzbare Strategien umgewandelt – ein zentraler Vorteil, den Alpha Savings seinen Nutzern bietet.

Die Plattform besticht durch ihre hohe Transparenz und intuitive Bedienbarkeit. Alle wichtigen Informationen werden übersichtlich aufbereitet, sodass Investoren jederzeit den Überblick behalten und fundierte Entscheidungen treffen können. Diese Klarheit ermöglicht es, individuelle Investmentstrategien zu entwickeln und gezielt umzusetzen. Alpha Savings fungiert hierbei als das Erfolgsgeheimnis, das den Unterschied zwischen reaktivem Handeln und proaktivem Wachstum ausmacht.

Ein weiterer zentraler Aspekt ist die außergewöhnliche Sicherheitsarchitektur. Modernste Verschlüsselungstechnologien und mehrstufige Authentifizierungsverfahren garantieren, dass sämtliche Transaktionen in einem hochsicheren Umfeld abgewickelt werden. „Vertrauen und Sicherheit sind die Grundpfeiler unseres Ansatzes“, betont der CEO. Dieses hohe Maß an Sicherheit schafft die Voraussetzung dafür, dass Investoren sich voll und ganz auf den Erfolg ihrer Investmentstrategien konzentrieren können. Alpha Savings steht somit als Symbol für Zuverlässigkeit und Beständigkeit in einem volatilen Markt.

Neben der technischen Exzellenz spielt der kontinuierliche Wissensaustausch eine zentrale Rolle. Regelmäßige Schulungen, interaktive Webinare und detaillierte Marktanalysen sorgen dafür, dass Investoren stets mit den neuesten Informationen versorgt werden. Diese kontinuierliche Weiterbildung unterstützt den Aufbau nachhaltiger Investmentstrategien und ermöglicht es, auch in einem sich rasant verändernden Marktumfeld erfolgreich zu agieren. So wird Alpha Savings zum unverzichtbaren Partner für alle, die den Krypto-Markt als langfristiges Erfolgsgeheimnis nutzen möchten.

Die Plattform zeichnet sich darüber hinaus durch ihre Flexibilität aus. Individuelle Anpassungen und maßgeschneiderte Dashboards sorgen dafür, dass jeder Nutzer seine Strategie optimal auf seine Bedürfnisse abstimmen kann. Geplante Updates und kontinuierliche Verbesserungen garantieren, dass Alpha Savings stets den aktuellen Anforderungen des Marktes entspricht und Investoren den nötigen Vorsprung verschafft.

Jetzt starten: Entdecken Sie das Geheimnis Ihres Investment-Erfolgs!Diese Mitteilung ist ein klarer Aufruf an alle Investoren, die bereit sind, neue Wege zu gehen und ihr volles Potenzial im Krypto-Markt auszuschöpfen. Es ist an der Zeit, auf eine Lösung zu setzen, die Transparenz, Sicherheit und kontinuierliche Innovation vereint. Besuchen Sie Alpha Savings und lassen Sie sich von den unzähligen Möglichkeiten inspirieren, die Ihnen der digitale Finanzmarkt bietet. Ihr Erfolgsgeheimnis wartet darauf, entdeckt zu werden – starten Sie jetzt und sichern Sie sich Ihren Platz in der Zukunft des Kryptomarktes!

0 notes

Text

Zinskommentar Juni 2024 - Spannung vor der nächsten EZB-Sitzung ob der erste Zinsschritt nach unten kommt

Die nächste Sitzung der Europäischen Zentralbank (EZB) am 6. Juni 2024 wird mit Spannung erwartet, denn sie gilt am Finanzmarkt als die entscheidende Ratstagung, bei der die Zentralbanker erstmals seit September 2023 wieder einen Zinsschritt und zwar nach unten ankündigen könnten. Im folgenden Beitrag soll das mögliche Szenario eingeordnet werden und auf die Entwicklung, sowie die Auswirkungen auf die Baufinanzierungszinsen geblickt werden.

Ein Blick zurück: Der Seitwärtstrend hält an

Als der Chef der US-Notenbank Federal Reserve System (Fed) Jerome Powell, im April 2024 ankündigte, den Leitzins aufgrund der hartnäckig hohen Inflation in den USA weiterhin unverändert zu lassen, sorgte dies auch in der Euro-Zone für Unruhe. Jedoch war dies nur von kurzfristiger Dauer. Am Finanzmarkt festigte sich schnell die Erwartung, dass die Entscheidung der Fed die Zinspolitik der Europäischen Zentralbank (EZB) nicht beeinflussen würde.

Und so waren die Abstrahleffekte, die der Kurs der Fed mit sich brachte und infolgedessen auch die Baufinanzierungszinsen leicht nach oben gingen, nur minimal. Mit Ausnahme dieser kleinen Aufwärtsbewegung zeichnete die Entwicklung der Bauzinsen in den vergangenen Wochen vor allem eines aus: Ein mit nahezu beeindruckender Konstanz anhaltender Seitwärtstrend.

Den Grund für diese Stabilität sehen Experten darin, dass aktuell bereits mehrere kleine Zinsschritte der EZB in den kommenden sechs bis neun Monaten im Finanzmarkt einkalkuliert sind. Das moderate Zinsniveau hat seit Jahresbeginn insbesondere im Kaufsegment zu einer erhöhten Nachfrage bei Baufinanzierungen geführt. Da sich jedoch die Neubauaktivitäten und die Anschlussfinanzierungen weiterhin auf einem niedrigem Niveau bewegen, vermeiden es Fachleute bislang, nicht von einer Trendwende zu sprechen.

Dafür seien die Wachstumsraten noch zu gering und der Zeitraum sei zu kurz: Von Ende 2022 bis Ende 2023 hat man nur eine Bodenbildung gesehen. Nun kann nach fünf Quartalen mit einer Seitwärtsbewegung erstmals wieder ein Marktwachstum und möglicherweise in der Rückschau auch den Beginn einer Trendwende beobachtet werden. Letzteres bleibt jedoch noch abzuwarten.

Ein Blick nach vorn: (Noch) keine Zinswende in Sicht

Im Finanzmarkt hält sich die Annahme, dass die Notenbanker den Leitzins nun senken werden, wenn auch nur minimal. Dieses Szenario erwarten die Experten: Man geht davon aus, dass die EZB den Leitzins um 0,25 Prozentpunkte herabsetzt. Dies setzt jedoch aktuell noch keinen Zinssenkungsmechanismus in Kraft. Aller Voraussicht nach wird die Europäische Zentralbank (EZB) also nicht in jeder ihrer folgenden Sitzungen automatisch den Zins senken, sondern vielmehr Pausen einlegen, in denen sie erneut Daten sammelt und auswertet. Tatsächlich werden die Währungshüter nicht müde zu betonen, flexibel auf aktuelle Entwicklungen reagieren zu wollen, um die wirtschaftliche Stabilität zu gewährleisten.

Die Unterstützung des Wachstums auf der einen und die Kontrolle der Inflation auf der anderen Seite, ist der Balanceakt, den es für die EZB zu meistern gilt. Dabei ist der Endspurt der Inflationsbekämpfung zäh, der Rückgang der Teuerungsrate hat sich zuletzt stark abgeschwächt. Laut Eurostat lag die vorläufige Inflation im Mai 2024 in Deutschland bei 2,8 Prozent und im Euro-Raum bei 2,6 Prozent. Damit zeigt sich im Vergleich zum Vormonat ein leichter Anstieg. Die Werte im April 2024 lagen in Deutschland und der Euro-Zone dagegen bei jeweils 2,4 Prozent.

Generell gehen die Fachleute aktuell nicht von einem weiteren schnellen Nachlassen der Inflation aus: Es wird damit gerechnet, dass eine Seitwärtsbewegung zu sehen sein wird, kurzfristig eventuell sogar wieder einen leichten Anstieg. Als Grund hierfür sehen die Experten vor allem einige wirtschaftliche Basiseffekte, die in den kommenden Monaten noch wirken werden. Die Baufinanzierungszinsen tangiert all dies wenig, denn sie bewegen sich weiterhin auf einem konstantem Niveau.

Ein Blick in die Ferne: Jetzt handeln, kann sich lohnen

Der Verband deutscher Pfandbriefbanken (VDP) hat im Mai 2024 den Immobilienpreisindex veröffentlicht. Gegenüber dem ersten Quartal 2023 ist dieser in den ersten drei Monaten dieses Jahres um 5,3 Prozent gefallen. Im Vergleich zum Schlussquartal 2023 sind es nur noch 0,2 Prozent weniger und damit deutlich geringer. Die Talsohle bei der Immobilienpreisentwicklung scheint damit erreicht worden zu sein. Für die Experten zeigen diese Daten, dass die Abwärtsbewegung deutschlandweit zum Stillstand kommt und in eine Seitwärtsbewegung übergeht. Vor allem in Metropolen und strukturstarken Ballungsräumen wird kein Rückgang mehr stattfinden, sondern schon kurzfristig tendenziell wieder steigende Preise zu erwarten sein.

Dabei bliebe neben der Lage der energetische Zustand weiterhin ein wichtiges Kriterium für die Preisentwicklung von Bestandsimmobilien. Je besser die Energieeffizienz ist, desto früher steigen die Preise wieder, sind sich die Fachleute sicher. Hinzu kommt, dass die Nachfrage nach Immobilien schon heute bei Weitem das Angebot übersteigt und Frühindikatoren wie Bauanträge und -genehmigungen auf einen deutlichen Rückgang für Fertigstellungen in den kommenden Jahren hinweisen.

Auch strömen immer mehr Mieter aufgrund überproportional steigender Mieten in den Kaufmarkt. Dies lässt weder eine Entlastung auf der Angebots- noch einen Rückgang auf der Nachfrageseite erwarten. Es spricht also alles dafür, sich den Traum von den eigenen vier Wänden zu erfüllen, sobald die passende Immobilie gefunden ist, resümieren die Experten.

Baufinanzierungszinsen im Juni 2024 im Vergleich zum Vormonat

Für Immobilienfinanzierer setzt sich das Jahr weiter mit erfreulichen Entwicklungen bei den Baufinanzierungszinsen fort. Nach der leichten Erhöhung der Baufinanzierungskonditionen im Vormonat, sind diese nun in eine Seitwärtsbewegung übergegangen. Die Sollzinsen für Darlehen mit einer Zinsbindung von 5 Jahren blieben dabei auf 3,13 Prozent (Vormonat: 3,13 Prozent). Sie liegen damit weiter unter den Zinsen für Kredite mit einer Zinsbindung von 10 Jahren, die mit 3,25 Prozent (Vormonat: 3,25 Prozent) auch konstant blieben.

Die Zinsen für Darlehen mit einer Zinsbindung von 15 Jahren blieben auch konstant und liegen weiter bei 3,32 Prozent (Vormonat: 3,32 Prozent). Für Baudarlehen mit einer Zinsbindung von 20 Jahren ging es dagegen etwas stärker nach oben und liegen aktuell bei einem Zinssatz von 3,70 Prozent (Vormonat: 3,60 Prozent).

Nutzen Sie meine Forward-Strategie, um bei Marktveränderungen schnell reagieren zu können. Die Forward-Darlehen-Strategie

Tendenz der Baufinanzierungszinsentwicklung: kurzfristig: schwankend seitwärts mittelfristig: steigend langfristig: schwankend seitwärts

Zinskommentar Juni 2024 als ePaper lesen

Leseempfehlungen

Lesen Sie doch auch diese Artikel rund um das Thema Finanzen, wofür sich auch andere Leser interessierten:

Investmentfonds und Steuern – Ihre Gebrauchsanweisung für 2024 Baumängel bei Immobilieneigentum - Welche Rechte und Pflichten haben Eigentümer Wie man sich im Sommer vor Stechmücken im Haus schützt

Bildnachweis

0 notes

Text

Schließe dich der Revolution an: KI-unterstützter Krypto-Handel für unschlagbare Gewinne

Peller Trading bietet Investoren die Möglichkeit, sich der Krypto-Revolution anzuschließen und von unschlagbaren Gewinnen zu profitieren. Die Plattform nutzt KI-unterstützten Krypto-Handel, um genaue und schnelle Handelsentscheidungen zu treffen und damit den Weg für Investoren zu ebnen, die in den digitalen Finanzmarkt einsteigen möchten.

Peller Trading ist eine bahnbrechende Plattform, die Künstliche Intelligenz verwendet, um die Finanzmärkte zu analysieren und Investoren fundierte Empfehlungen zu geben. Die Plattform hat es geschafft, KI-gesteuerte Signale mit einem benutzerfreundlichen Ansatz zu kombinieren, sodass sowohl Anfänger als auch erfahrene Anleger von den Vorteilen des Krypto-Handels profitieren können.

Relevanz und Potenzial

„Mit Peller Trading bieten wir nicht nur eine Plattform, sondern eine echte Lösung für Krypto-Investoren, die auf der Suche nach einer intelligenten Möglichkeit sind, ihre Gewinne zu maximieren. Unsere KI-unterstützten Handelsalgorithmen bieten eine genauere Marktanalyse als je zuvor“, sagte der CEO von Peller Trading.

Dank der fortschrittlichen KI-Technologie sind Peller Trading-Nutzer in der Lage, ihre Investitionen effektiv zu steuern und schnell auf Marktveränderungen zu reagieren. So können sie ihren Gewinn maximieren, ohne den gesamten Tag mit Marktanalysen zu verbringen.

Vorteile des KI-unterstützten Handels

Die Verwendung von Künstlicher Intelligenz im Krypto-Handel hat viele Vorteile. Zum einen analysiert die KI riesige Datenmengen in Echtzeit und trifft präzise Vorhersagen über Marktbewegungen. Dadurch wird das Risiko von Fehlinvestitionen minimiert und die Rendite maximiert.

„Die KI-unterstützte Handelsstrategie von Peller Trading hat mir geholfen, mein Portfolio schnell zu erweitern. Die Technologie ist nicht nur genau, sondern auch extrem schnell“, sagte ein zufriedener Kunde.

Zitate und Meinungen

„Mit der Integration von KI haben wir eine Plattform geschaffen, die den traditionellen Krypto-Handel auf ein neues Niveau hebt. Unsere Nutzer können sich darauf verlassen, dass ihre Handelsentscheidungen von KI-gesteuerten Signalen unterstützt werden, die die bestmöglichen Ergebnisse liefern“, erklärte der CEO von Peller Trading.

Dein Schritt in die Zukunft des Handels

Die Krypto-Revolution ist in vollem Gange, und Peller Trading ist an vorderster Front. Investiere noch heute in eine Plattform, die es dir ermöglicht, von den Vorteilen der KI-gesteuerten Handelsanalysen zu profitieren. Besuche Peller Trading und starte noch heute deinen Weg zu unschlagbaren Gewinnen.

0 notes