#CIM REIT

Explore tagged Tumblr posts

Text

Kevin D. Houser- Ameriprise Financial Broker-Discloses Customer Disputes Involving Franklin Square BDC, Cole Credit Property Trust IV and CIM REIT- Allen Town, PA

Kevin D. Houser Investigation June 2023- Allen Town, PA The FINRA records of Kevin D. Houser , a stockbroker employed by Ameriprise Financial Services, disclose several customer disputes . The Financial Industry Regulatory Authority (FINRA) is the agency that licenses and regulates stockbrokers and brokerage firms. FINRA requires brokers and brokerage firms to report customer complaints and…

View On WordPress

#ameriprise financial#ameriprise financial investigation#CIM REIT#Cole Credit Property Trust IV#Franklin Square BDC#Kevin D. Houser#Kevin D. Houser Investigation#lpl financial#lpl financial problem#recover investment losses#securities attorney#stockbroker malpractice#stockbroker negligence

0 notes

Text

Real Estate Finance & Investments: Grow Wealth with Smart Deals

Wealth creation through real estate finance and investments has become one of the most secure and lucrative ways to build financial stability. Metro View Capital provides expert guidance in navigating investment opportunities, including CIM Real Estate Finance Trust and ground up construction loans. With a strategic approach, investors can maximize returns while mitigating risks.

Why Invest in Real Estate Finance & Investments?

1. Stable & High-Yield Returns

Real estate-backed investments provide steady income, making them an attractive option for wealth building. CIM Real Estate Finance Trust offers reliable dividends and capital appreciation.

2. CIM Real Estate Finance Trust: A Smart Choice

CIM Real Estate Finance Trust specializes in commercial real estate-backed loans, ensuring consistent returns and risk diversification. Investing in this REIT provides exposure to a well-managed portfolio that withstands market fluctuations.

3. Ground Up Construction Loans: Build & Profit

Investors looking to finance new developments can leverage ground up construction loans. These loans are tailored for funding real estate projects from inception to completion, offering high-yield investment opportunities.

4. Expert Financial Strategies

Metro View Capital provides insights into real estate finance and investments, helping investors make data-driven decisions that enhance profitability and risk management.

Key Benefits of Working with Metro View Capital

Diversified Investment Portfolio: Gain access to profitable real estate finance and investments.

Risk Mitigation: Strategic investing reduces exposure to financial downturns.

Higher Returns: Opportunities like CIM Real Estate Finance Trust offer steady income.

Flexible Financing Solutions: Ground up construction loans support real estate growth and expansion.

How to Start Investing with Metro View Capital

Consultation: Speak with investment experts to assess financial goals.

Explore Investment Options: Choose from CIM Real Estate Finance Trust and ground up construction loans.

Review & Finalize Terms: Understand investment risks and potential earnings.

Start Your Investment Journey: Grow wealth through real estate with Metro View Capital.

Conclusion

For investors seeking long-term financial growth, real estate finance and investments offer unmatched opportunities. Whether you prefer the security of CIM Real Estate Finance Trust or the high returns of ground up construction loans, Metro View Capital is the ideal partner to help you succeed.

Visit Metro View Capital today to begin your journey toward smart real estate investing!

0 notes

Text

Mastering Real Estate Finance and Investments: A Comprehensive Guide

Real estate remains one of the most lucrative and stable investment opportunities globally. Whether you're a seasoned investor or a newcomer to the market, understanding the intricacies of real estate finance and investments is crucial to building a profitable portfolio. This article delves into the fundamentals of real estate finance, highlights the role of CIM Real Estate Finance Trust, and explores the benefits of portfolio loans for rental properties.

Understanding Real Estate Finance and Investments

Real estate finance involves the methods and tools used to fund property acquisitions, developments, and improvements. Investments in real estate can range from residential and commercial properties to REITs (Real Estate Investment Trusts) and crowdfunding platforms. Here are key components to consider:

Types of Real Estate Investments:

Residential Properties: Single-family homes, duplexes, and multi-family units.

Commercial Properties: Office spaces, retail stores, and industrial buildings.

Real Estate Investment Trusts (REITs): Companies that own, operate, or finance income-producing real estate.

Real Estate Crowdfunding: Pooling funds with other investors to finance a property.

Financing Methods:

Traditional Mortgages: Fixed or adjustable-rate loans provided by banks.

Hard Money Loans: Short-term, high-interest loans from private lenders.

Portfolio Loans: Loans held by the lender rather than sold on the secondary market, offering flexibility for investors.

Private Equity and Syndication: Pooling resources with other investors to purchase larger properties.

Key Metrics in Real Estate Investments:

Cash Flow: The net income generated from a property after expenses.

Cap Rate (Capitalization Rate): A measure of return on investment based on the property’s net operating income.

ROI (Return on Investment): The total gain or loss made on an investment relative to the amount invested.

LTV (Loan-to-Value Ratio): The ratio of a loan to the value of the purchased asset, indicating risk.

The Role of CIM Real Estate Finance Trust

CIM Real Estate Finance Trust (CIM REFT) is a publicly registered non-traded REIT focused on investing in senior secured loans and credit-worthy commercial real estate assets. It plays a pivotal role in the real estate finance landscape by providing capital solutions that bridge the gap between traditional financing and private lending.

Investment Strategy:

Diversified Portfolio: CIM REFT invests in various asset types, including office, retail, industrial, and multifamily properties.

Risk Management: The trust employs stringent underwriting standards to minimize risks and ensure stable returns.

Income Generation: By focusing on senior secured loans, CIM REFT prioritizes income generation for investors through interest payments.

Benefits of Investing in CIM REFT:

Stable Income: Regular dividends from interest payments on secured loans.

Diversification: Exposure to a broad range of property types and geographic locations.

Professional Management: Experienced real estate professionals handle asset management and investment decisions.

Considerations for Investors:

Liquidity Constraints: As a non-traded REIT, CIM REFT may have limited liquidity compared to publicly traded REITs.

Market Risks: Changes in interest rates and property values can impact returns.

Fees and Expenses: Be aware of management fees and other costs associated with REIT investments.

Portfolio Loans for Rental Properties: Unlocking Investment Potential

Portfolio loans for rental properties are an essential tool for real estate investors looking to expand their holdings. Unlike conventional loans, these loans are kept in the lender’s portfolio, allowing for greater flexibility in terms and conditions.

What Are Portfolio Loans?

Flexible Underwriting: Lenders can set their own criteria, often accommodating unique borrower situations.

Customizable Terms: Investors can negotiate loan terms to suit their investment strategy.

Higher Loan Limits: Portfolio loans often allow for higher loan amounts compared to traditional financing.

Advantages of Portfolio Loans for Rental Properties:

Multiple Property Financing: Investors can finance several properties under a single loan, simplifying management.

Lenient Qualification Criteria: Ideal for investors with unconventional income streams or those holding multiple mortgages.

Faster Approval Process: Reduced bureaucracy leads to quicker loan approvals and funding.

Potential Drawbacks:

Higher Interest Rates: Due to increased risk, portfolio loans may carry higher interest rates.

Shorter Terms: These loans may have shorter repayment periods, requiring quicker turnover or refinancing.

Limited Availability: Not all lenders offer portfolio loans, making it essential to find specialized institutions.

Best Practices for Using Portfolio Loans:

Diversify Your Properties: Spread investments across different property types and locations to mitigate risk.

Maintain Strong Financials: Keep detailed records and a solid credit profile to negotiate better loan terms.

Work with Experienced Lenders: Partner with lenders familiar with real estate investing to optimize your financing strategy.

Conclusion

Navigating the world of real estate finance and investments requires a blend of knowledge, strategy, and access to the right financial tools. Whether leveraging the stability of CIM Real Estate Finance Trust or the flexibility of portfolio loans for rental properties, investors have numerous avenues to build wealth through real estate. By understanding the fundamentals and staying informed on market trends, you can make sound investment decisions that yield long-term success.

#real estate finance and investments#cim real estate finance trust#portfolio loans for rental properties

0 notes

Text

Cim Real Estate Finance Trust Inc Reports Larger Loss in Latest Fiscal Period Due to Decrease in Orders $CCPT #SP500 #OTCM

nCompany Sees 8.467% Decrease in Revenue, Operating Earnings Plummet by 47.6%Cim Real Estate Finance Trust Inc, a real estate investment trust (REIT) specializing in commercial real estate lending, recently reported disappointing financial results for the most recent fiscal period. The company saw a significant decrease in revenue, which led to a higher net loss per share than in the previous year. In the first quarter of 2024, Cim Real Estate Finance Trust Inc recorded a loss of $-0.09 per share, compared to a loss o

0 notes

Text

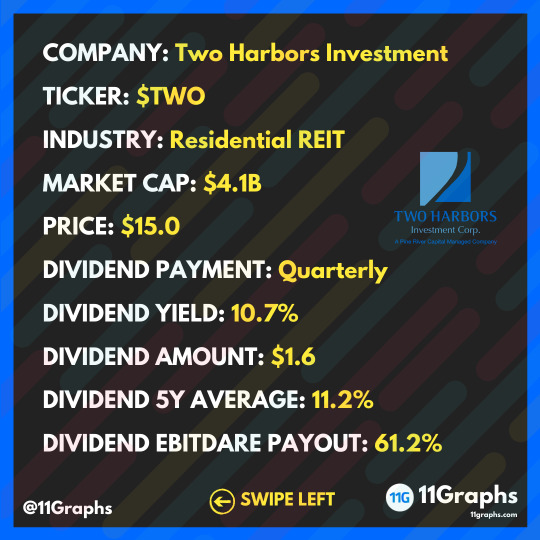

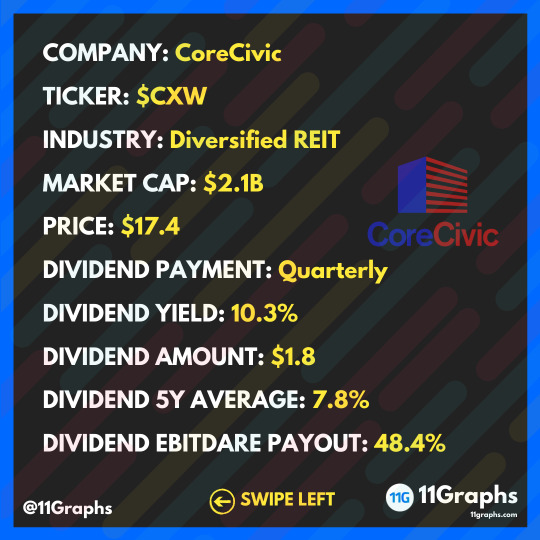

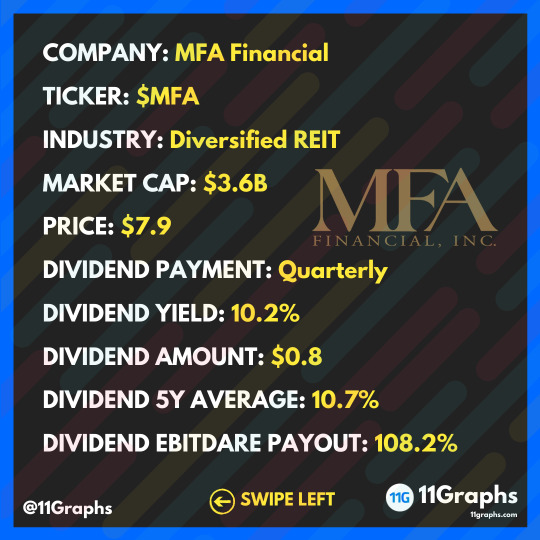

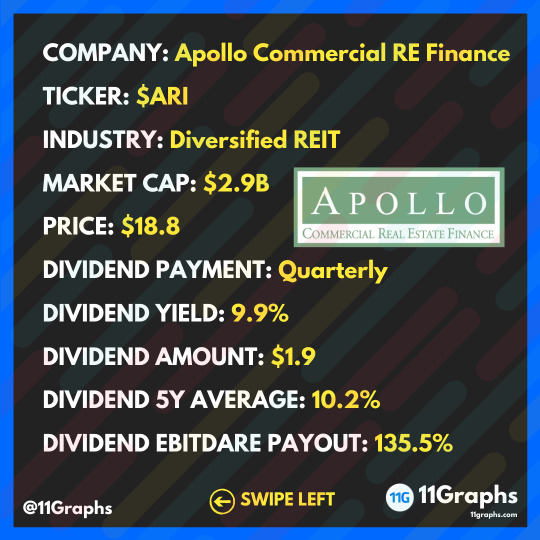

The Best U.S. Real Estate Dividend Yield (Part 2)

Here is the list of the following 5 best U.S. REITs that pay the highest dividend yield: 6. TWO HARBORS INVESTMENT CORP $TWO: 10.7% 7. CORECIVIC $CXW: 10.3% 8. MFA FINANCIAL $MFA: 10.2% 9. APOLLO COMMERCIAL REAL ESTATE FINANCE $ARI: 9.9% 10. CHIMERA INVESTMENT CORPORATION $CIM: 9.5% More information on these companies in THIS publication! In the next publication we will present 5 more U.S. REITs which pay the highest dividend yield Leave a like to support our work <3 Tell us what you thought about it in comment Follow @11Graphs for more!

#real estate investment groups#reit#reits#real estate tip#real estate investment#real estate investments#real estate investing 101#real estate invest#real estate investing tips#real estate investing education#real estate market#real estate investors#real estates#dividend#dividend stocks#dividends#dividendos#dividende#dividend income#dividend growth investing#dividend stock#dividend investing#dividenden#dividenden strategie#dividend yield#dividend growth#dividend investor#dividendo#smart investor#smart investors

1 note

·

View note

Text

Deal Origination and Deal Execution Support Services- An Introduction

Introduction to Deal Origination Services

Making a deal is imperative for a Venture Capital or a Private Equity firm. That is the business they are in. However, behind every successful deal that attracts investment, there is a pipeline of multiple other deals that are curated over time. Deal origination services deal in populating and updating that deal pipeline.

Every fund has an investment philosophy or mandate to make deals that are relevant for its purpose of delivering outsized returns. Some specialize in early-stage investments like Seed or Series A while others prime for late-stage investments like M&A or Series D and beyond. Whatever is the fund mandate, it’s imperative for every private equity or venture capital fund to populate the deal pipeline, so that the deals that fit every criterion could be fructified as and when required. For Hedge funds and Fund of Funds, deal origination concerns about stocks and funds respectively. Deal Origination for Investment Banking also works on similar lines.

Scope of Deal Origination Services

Private Equity Deal origination or Venture Capital Deal Origination services understand in detail the fund philosophy or the mandate. It is then broken down into actionable categories for the selection of targets. For a typical early-stage VC fund, for example, would be interested in SaaS product companies, where the product development has been done and the company is looking for commercialization in the space where the fund may have connections to bring in the early clients. This breaks down into requirements in terms of the industry of the target, industry where target’s clients are, revenues, geographical presence, employees, team, and their background, and suitability to deal terms like management ready to give majority stake, etc.

Once the profile of an ideal deal is finalized, the search begins for the potential targets, where the deal could be fetched.

Population and Update of Deal Pipeline

The deal pipeline is continually updated for the right deals. Every new deal that is originated finds a place in the deal pipeline. This also works for M&A deal Origination. As not all the details about the private companies are available in the public domain, primary research along with secondary research is employed. Details of the deal origination process are explained below

How A Deal Pipeline is Populated?

Here are the most common ways of populating the deals pipeline:

Secondary Research

Secondary Research is the backbone of finding suitable deals. The analyst looks for the private and sometimes public companies satisfying a given set of criteria like revenue, stage, team, geographical presence, etc. Information on all relevant parameters is collected to shortlist the right target

Primary Research

Once the target is shortlisted the analyst gets in touch with the company to collect other information and understand the intent of the company to raise funds. All the information collected is duly captured in the pipeline sheet or Deal Origination platform

Accelerators

Accelerators, Incubators, and other similar Associations provide a current set of targets that are looking to raise funds and have been primed to do so. Getting in touch with such organizations provides important inputs to the deals pipeline. Sometimes these organizations distribute information through regular newsletters which need to be studied to populate the pipeline for the appropriate targets

Platforms and Events

Some multiple platforms and events help startups in raising funds. These platforms are continually looking for investors to fund their member startups. The analyst usually takes the membership of these platforms to receive periodic information

Deal Databases

There are multiple deal databases along with private company financials. Each geography has a specialized database. Sometimes databases also specialize in a given industry. Deal terms on databases help in arriving at the company valuation which is useful in the deal execution stage

Introduction to Deal Execution Services

Once the pipeline is populated and the opportunity is shortlisted for deal-making, deal execution services come into play. Deal execution services help in preparing documents that go into deal-making and negotiations involved therein.

Activities in deal execution are Financial Modeling, Valuation, Due Diligence, Strategy, Business Development Support, and Deal Documentation

All that forms Deal Execution Services

Financial Modeling

Financial modeling serves as a host of purposes. It analyzes if the proposed acquisition, buy-out, M&A, or investments makes sense financially. It also helps in fine-tuning the financial future of the proposed asset. Revenue, profitability, and costs are forecasted to finally arrive at a proposed valuation. The financial model also takes into account the cost of capital and analyzes various exit opportunities for investors. The financial model also suggests if the investment is viable and is going to provide the expected returns to the fund. The financial model analyzes various investment scenarios too, and how key investment parameters change in all those scenarios. Financial Models have been traditionally prepared on the excel sheets but increasingly there have been multiple software products to aid the modeling and reduce the analyst errors

Valuation

Valuation is one of the key metrics for the investment decision. It is calculated differently for different types of companies and their maturity. For public companies, the DCF Model along with comps from similar companies gives a comprehensive view. For private companies, it’s usually based on multiples prevailing in the industry. Valuations change in various business scenarios of optimistic, pessimistic, and realistic business outcomes

Due Diligence

Due Diligence makes sure that investment is right and will meet its objective in terms of expected returns from the asset. Due Diligence checks thoroughly the financials of the company. All the assumptions made to forecast the financial future are double-checked. Due diligence also checks for the track record of the team as professionals. All aspects of Corporate Governance are verified in detail. Legal battles, statutory or government actions on the company are looked at. Due diligence gets into details of finances, strategy, assumptions, marketing, people, team, and everything else that is important. For smaller assets, it could be done in a few weeks, whereas for strategic investment it can go on for months. A data room is set to comb through the huge amount of data and information.

Strategy Formulation for Portfolio Companies

In terms of Deal Execution either the strategy is prepared or already prepared strategy document is vetted. A strategy document is put to attract co-investors and set the expectations from the management. Strategy or plan for the next 5 to 10 years is prepared. The input from the strategy document goes into financial modeling and revenue forecasts. If Strategy is already in place, assumptions are rechecked to make sure the document is robust and achievable. Annual budgets are also derived from the strategy documents.

Business Development Support for Portfolio Companies

Immediately after the deal goes through, major thrust from investors is towards the business development of the invested company. Almost always there is an imminent need of finding out and reaching out to the customers. It is usually achieved through lead generation and meetings’ set up in B2B set-up and effective digital marketing in B2C set up. Business Development support services ensure the revenue and growth forecasts are met

Deal Documentation

There are a host of documents that are prepared for fund-raising. Requirements are even more in the case of public companies. Following are the documents that are usually prepared for fund-raising

–PPM/CIM: Private Placement Memorandum or Confidential Information Memorandum is a detailed document covering all aspects of the proposed investment

-1 Pager: It’s a teaser document that is sent out for information of other investors

-Financial Model: As discussed earlier in the document, it analyzes the investment in all scenarios and the respective outcomes.

-Pitch Deck: A short version of CIM which is more of a marketing document

Several other forms are filled and prepared depending on the geography of the investor and investee.

Magistral Consulting has helped multiple investors like Private Equity, Venture Capital, and Family Offices in making the right investments through all the services mentioned above. To drop an inquiry please visit www.magistralconsulting.com/contact

About Magistral

Magistral Consulting has helped multiple funds and companies in outsourcing CIO related activities. It has service offerings for Private Equity, Venture Capital, Family Offices, Investment Banks, Asset Managers, Hedge Funds, Financial Consultants, Real Estate, REITs, RE funds, Corporates and Portfolio companies. Its functional expertise is around Deal origination, Deal Execution, Due Diligence, Financial Modeling, Portfolio Management and Equity Research

For setting up an appointment with a Magistral representative visit www.magistralconsulting.com/contact

About the Author

The Author, Prabhash Choudhary is the CEO of Magistral Consulting and can be reached at [email protected] for any queries or business inquiries.

0 notes

Photo

Dynex Capital: REIT thế chấp có hiệu suất tốt nhất trong năm có thể tiếp tục vượt trội hơn (NYSE: DX) Dynex Capital (NYSE:DX), một REIT thế chấp đầu tư chủ yếu vào chứng khoán MBS do GSE hậu thuẫn, chỉ giảm 19% trong năm nay. Bạn có thể nghĩ rằng tôi đang đối mặt với "chỉ", nhưng những người theo dõi lĩnh vực này biết rằng giảm 19% từ đầu năm đến nay là một hiệu suất khá tốt, nói một cách tương đối. Trong thực tế, như bạn có thể thấy trong bảng dưới đây, DX là mREIT dân cư hoạt động tốt nhất trong năm nay. Tên (Mã số) Hoàn trả hàng năm (Chỉ giá) Dynex Capital Inc. (DX) -19% REIT thế chấp dân cư REIT (KIẾM) -26% Tập đoàn đầu tư AGNC (AGNC) -30% Annaly Cap Mgmt / Sh (NLY) -36% Hoa Lan Island Capital Inc (ORC) -38% ARMOR Khu dân cư REIT, Inc.ARR) -53% Ủy thác đầu tư thế chấp PennyMac (PMT) -54% Tập đoàn đầu tư thế chấp Cherry Hill (CHMI) -55% Chimera Invt Co / Sh Mới (CIM) -64% Tập đoàn đầu tư dân cư mới (NRZ) -65% Two Har Harbor Investment Corp (HAI) -70% MFA Finl Inc / Sh (MFA) -78% Invesco thế chấp vốn Inc (IVR) -83% Điều này dẫn đến các câu hỏi sau: Tại sao Dynex Capital vượt trội so với các công ty cùng ngành? Sự vượt trội này có thể tiếp tục? Tôi sẽ cố gắng trả lời những câu hỏi dưới đây. Một mREIT được quản lý bảo tồn Dynex Capital đầu tư chủ yếu vào chứng khoán đại lý bao gồm MBS dân cư (RMBS), MBS thương mại (CMBS) được hỗ trợ bởi các khoản vay nhà ở đa gia đình và chứng khoán CMBS-IO (CMBS-IO). Tính đến ngày 31 tháng 12 năm 2019, đại lý RMBS chiếm 51% danh mục đầu tư của Dynex, CMBS đại lý chiếm 39% và CMBS-IO chiếm 10%. Không giống như đại lý RMBS chịu nhiều rủi ro trả trước khi lãi suất giảm, cơ quan CMBS mà Dynex đầu tư có các điều khoản bảo vệ trả trước cấu trúc được xây dựng. Dynex chuyển phân bổ danh mục đầu tư giữa đại lý RMBS và CMBS dựa trên định giá tương đối cũng như thay đổi dự kiến trong trả trước. Dynex tin rằng cách tiếp cận đa dạng này giúp giảm chi phí biến động và rủi ro trong danh mục đầu tư và giúp công ty tạo ra lợi nhuận vượt trội, được điều chỉnh theo rủi ro. Dynex Capital có phong cách quản lý tương đối bảo thủ; Tôi tin rằng đây là MREIT duy nhất nêu bật "bảo toàn vốn" như là một phần của mục tiêu trong phần "tổng quan về công ty" trong báo cáo thường niên. Quản lý của Dynex từ lâu đã nói về sự mong manh của nền kinh tế toàn cầu và tính dễ bị tổn thương của nó đối với những bất ngờ tiêu cực. Sự thiên vị bảo thủ trong phong cách quản lý của Dynex có nghĩa là ban quản lý đã coi mối đe dọa coronavirus nghiêm trọng tại thời điểm mà hầu hết các công ty Mỹ đang phớt lờ nó. Vì các mREIT đã báo cáo kết quả 4Q19 của họ vào cuối tháng 1 / đầu tháng 2, coronavirus hiếm khi được đề cập trong các cuộc gọi thu nhập và những người đã đề cập đến nó thường loại bỏ mối đe dọa. Ví dụ: đây là cách các CEO của AGNC và Annaly bảo vệ coronavirus trong các cuộc gọi thu nhập của họ: Gary Kain, CEO - AGNC vào ngày 30 tháng 1 năm 2020: "Coronavirus rõ ràng là một rủi ro đối với bối cảnh kinh tế toàn cầu trong trường hợp xấu nhất, nhưng tác động của nó đối với lãi suất có thể là cả tạm thời và bị giới hạn về cường độ." David Finkelstein, CEO - Annaly Capital vào ngày 13 tháng 2 năm 2020: "Chúng tôi dự đoán coronavirus cuối cùng sẽ có tác động nhất thời đối với nền kinh tế Hoa Kỳ, nơi tiếp tục được đặc trưng bởi sự tăng trưởng và lạm phát thấp nhưng ổn định." Mặt khác, đây là những gì quản lý của Dynex đã nói về mối đe dọa virus: Byron Boston, CEO & Co-CIO - Dynex Capital vào ngày 6 tháng 2 năm 2020 "Chúng tôi tiếp tục nhấn mạnh các tài sản có chất lượng tín dụng cao hơn với tính thanh khoản cao hơn và chúng tôi đang chuẩn bị cho những bất ngờ toàn cầu tiếp diễn như chúng tôi đã chứng kiến cho đến năm 2020 với các cuộc xung đột ở Trung Đông và sự bùng phát của coronavirus ở Trung Quốc." Smriti Popenoe, Co-CIO - Dynex Capital vào ngày 6 tháng 2 năm 2020 "Chúng tôi xem coronavirus chính xác là loại kích hoạt bất ngờ có thể thay đổi xu hướng kinh tế cơ bản theo hướng bất lợi." Những bình luận này cho thấy đội ngũ quản lý của Dynex là một trong số rất ít trong lĩnh vực mREIT đã xác định coronavirus là một rủi ro nghiêm trọng vào đầu tháng 2 khi hầu hết nước Mỹ đều phớt lờ nó. Một tháng ba để quên Vào cuối tháng 2 và đầu tháng 3, thị trường bắt đầu định giá toàn bộ tác động của virus đối với nền kinh tế toàn cầu và có sự bán tháo mạnh trong tất cả các tài sản rủi ro. Các chứng khoán MBS của cơ quan, chẳng hạn như các công ty do Dynex nắm giữ cũng bị thua lỗ khi chênh lệch MBS bắt đầu mở rộng đáng kể. Trong một cuộc gọi của nhà đầu tư vào ngày 16 tháng 3, Dynex đã báo cáo rằng mặc dù mức độ biến động tăng lên, giá trị sổ sách của nó vẫn "phẳng lên một chút" so với cuối năm ngoái. Co-CIO Smriti Popenoe nói với các nhà đầu tư rằng công ty đã bán 1,8 tỷ đô la - tương đương 70% - danh mục đầu tư của đại lý RMBS trước khi mở rộng để bảo toàn giá trị sổ sách và kiếm tiền bảo hiểm trên tài sản của RMBS. Điều này đã làm giảm đòn bẩy của Dynex từ 9 lần vào cuối quý trước xuống còn 7 lần vào ngày 13 tháng 3. Các sự kiện trong vài tuần tiếp theo cho thấy các hành động dự đoán để bảo toàn vốn của Dynex là rất kịp thời khi sự đổ máu của thị trường trở nên tồi tệ hơn, MBS lan rộng đến mức chưa từng thấy và mREIT bắt đầu nhận được các yêu cầu ký quỹ. Điều kiện thị trường cuối cùng đã bắt đầu cải thiện sau khi Fed công bố vào ngày 23 tháng 3 rằng họ sẽ mua bao nhiêu kho bạc và đại lý MBS khi cần thiết để ổn định thị trường. Tuy nhiên, vào thời điểm đó, các MREIT tập trung vào các tài sản nhạy cảm với tín dụng và thậm chí các mREIT của cơ quan không có đủ thanh khoản đã phải chịu tổn thất lớn. Đầu tháng 4, nhiều mREIT bắt đầu đưa ra các bản cập nhật về danh mục đầu tư của họ cho đến cuối quý, và giá mREIT đã phản ứng tương ứng. Trong một cuộc gọi của nhà đầu tư vào ngày 15 tháng 4, Dynex đã báo cáo rằng họ đã giảm thêm tỷ lệ đòn bẩy xuống khoảng 4 lần vào ngày 9 tháng 4, từ khoảng 7 lần vào giữa tháng 3 bằng cách bán 1,3 tỷ đô la CMBS cho đại lý từ ngày 27 tháng 3 đến ngày 9 tháng 4 rằng công ty đã có thể đáp ứng tất cả các cuộc gọi ký quỹ trong thời gian biến động giữa tháng 3 và không bị buộc phải bán bất kỳ tài sản nào trong thời gian ngắn. Dynex báo cáo rằng giá trị sổ sách của nó trên mỗi cổ phiếu vào ngày 31 tháng 3 là từ $ 16 đến $ 16,2, giảm khoảng 10,5% so với cuối năm ngoái. Bảng dưới đây cho thấy sự thay đổi về giá trị sổ sách trên mỗi cổ phiếu đối với một số đồng nghiệp mREIT của cơ quan Dynex. Tên Thay đổi giá trị sổ sách hữu hình (QoQ) Dynex Capital Inc. -11% REIT thế chấp khu dân cư -12% ANNALY CAP MGMT / SH -22% Tập đoàn đầu tư AGNC -23% Hoa Lan Island Capital Inc -26% Khu dân cư ARMOR REIT, Inc. -47% Bạn có thể thấy từ bảng trên rằng hiệu suất giá trị sổ sách của Dynex rất đáng chú ý so với hầu hết các công ty cùng ngành khi đối mặt với biến động lãi suất chưa từng có trong tháng 3. Như bạn có thể thấy từ dòng thời gian của các sự kiện được giải thích ở trên, sự vượt trội về giá trị của cuốn sách này được thúc đẩy bởi: Phương pháp bảo thủ của quản lý Dynex ưu tiên bảo toàn vốn Quản lý có tầm nhìn xa để xác định coronavirus là rủi ro chính và chuẩn bị cho nó Quyết định của ban quản lý để kiếm tiền từ danh mục đầu tư của đại lý RMBS vào cuối tháng 2 / đầu tháng 3 và giảm đòn bẩy Đây là những lý do cốt lõi tại sao Dynex Capital đã vượt trội so với các đồng nghiệp mREIT dân cư của mình cho đến nay trong một năm khó khăn cho lĩnh vực này. Dynex Capital có thể tiếp tục vượt trội hơn không? Hiệu suất trong tương lai của Dynex Capital phụ thuộc vào cách công ty sử dụng thanh khoản theo ý của mình để đầu tư vào các tài sản tạo ra lợi nhuận vượt trội được điều chỉnh theo rủi ro. Hãy nhớ lại rằng công ty đã giảm đòn bẩy xuống 4 lần từ 9 lần vào đầu năm, và hiện đang xem xét các lựa chọn của mình về cách triển khai vốn. Lợi thế mà Dynex có được, so với một MREIT như AGNC duy trì đòn bẩy ở mức trên 9 lần, là công ty có một dự án tương đối sạch sẽ để bắt đầu và có thể suy nghĩ về các quyết định đầu tư của mình dựa trên quan điểm của ban quản lý về tổng thể kinh tế và định hướng lãi suất. Với đòn bẩy thấp và nguồn vốn dồi dào có sẵn để triển khai, Dynex cũng có thể tận dụng mọi cơ hội có thể xảy ra do sự biến động gia tăng trong những tuần tới. Mặt khác, nếu biến động tiếp tục duy trì ở mức thấp và tài sản rủi ro vẫn bị trả giá, Dynex có thể gặp bất lợi so với các MREIT duy trì đòn bẩy cao, vì Dynex sẽ không thể thu được toàn bộ lợi ích của việc thu hẹp chênh lệch giá và tăng giá tài sản . Đồng thời, Dynex có thể phải quay lại thị trường với giá cao hơn để duy trì thu nhập và cổ tức cốt lõi của mình. Theo quan điểm của tôi, điều tồi tệ nhất đã qua đối với các cơ quan đại diện đặc biệt là sau khi Fed hứa QE không giới hạn để hỗ trợ thị trường. Tuy nhiên, tôi vẫn tin rằng chúng ta vẫn ở trong một môi trường biến động tương đối cao, và có thể có cơ hội cho Dynex tăng cường đòn bẩy danh mục đầu tư của mình với mức giá hấp dẫn. Dynex Capital hiện giao dịch với mức chiết khấu 16% so với giá trị sổ sách cuối quý ước tính so với AGNC với mức chiết khấu 10% và Annaly với mức chiết khấu 21%. Mặc dù tôi thường tăng giá hơn trên AGNC, tôi tin rằng Dynex Capital là một giao dịch mREIT được quản lý tốt với mức chiết khấu phù hợp với giá trị sổ sách mà các nhà đầu tư có thể thêm vào danh mục đầu tư năng suất cao để đa dạng hóa rủi ro. Quản lý Dynex đã chỉ ra rằng họ sẽ cung cấp thêm chi tiết về kế hoạch đầu tư của mình trong cuộc gọi thu nhập của công ty vào tháng Năm. Vì vậy, tôi sẽ khuyên bạn nên xây dựng một vị trí nhỏ trong công ty này và chờ thêm chi tiết về cuộc gọi thu nhập tiếp theo trước khi quyết định bổ sung thêm. Tiết lộ: Tôi / chúng tôi không có vị trí trong bất kỳ cổ phiếu nào được đề cập và không có kế hoạch để bắt đầu bất kỳ vị trí nào trong vòng 72 giờ tới. Tôi đã viết bài viết này cho mình, và nó thể hiện ý kiến của riêng tôi. Tôi không nhận được bồi thường cho nó (ngoại trừ từ Seeking Alpha). Tôi không có mối quan hệ kinh doanh với bất kỳ công ty có cổ phiếu được đề cập trong bài viết này. Công bố thêm: Dữ liệu thị trường vào cuối ngày 23/2/2020.[ad_2] Nguồn

0 notes

Text

Fideicomiso comercial de CIM declara dividendo de acciones preferentes de la serie A

Fideicomiso comercial de CIM declara dividendo de acciones preferentes de la serie A

DALLAS – (BUSINESS WIRE) – CIM Commercial Trust Corporation (NASDAQ: CMCT y TASE: CMCT-L), un fideicomiso de inversión inmobiliaria (REIT) que adquiere, posee y opera principalmente activos de oficina creativos y Clase A en activos vibrantes y creativos. Mejorando las comunidades metropolitanas en todo Estados Unidos, anunció hoy que su Junta Directiva ha declarado un dividendo trimestral en…

View On WordPress

0 notes

Text

Largest REITs by Net Debt

Largest REITs by Net Debt in billion (Debt minus Cash): 1. Brookfield Property Partners $BPY: $53 2. Two Harbors Investment $TWO: $29 3. Mitsui Fudosan $MTSFY: $24 4. Simon Property Group $SPG: $23 5. Chimera Investment Corporation $CIM: $22 6. American Tower $AMT: $20 7. Mitsubishi Estate $MITEY: $18 8. Crown Castle $CCI: $17 9. Welltower $WELL: $15 10. China Overseas Land and Investment Limited $CAOVY: $14 $VNQ

Are you interested in investing in Real Estate? Let us know in comment :) Follow @11Graphs for more!

#passive income#investments#retirement#financial#wealth creation#debt#build wealth#asset#no 9 to 5#financial education#money mindset#real estate investors#achieve your goals#long term#money matters#retirement planning#financial planner#passive#retire young#401k#dividends#value investing#millennial entrepreneur#cash flow train#no debt#passive income stream#rental income#wealth creator#reit

1 note

·

View note

Text

Cole Credit Property Trust IV – CIM Group – Losses Investigation

Investors of CIM Real Estate Finance Trust, formerly known as Cole Credit Property Trust IV, should know that Haselkorn & Thibaut (InvestmentFraudLawyers.com) have started an investigation. This non-traded REIT is supposedly planning to reposition its portfolio into commercial mortgage loans and is intending to sell off shopping center assets to do so. In a recent […]

The post Cole Credit Property Trust IV – CIM Group – Losses Investigation appeared first on Investment Fraud Lawyers.

from https://investmentfraudlawyers.com/cole-credit-property-trust-iv-cim-group-losses-investigation/

0 notes

Text

Private Placement Agent Jobs: Industry Overview and Recruiting

Private placement agent jobs: “investment banking lite,” or a solid career opportunity?

There’s a lot of debate over this question, but even discussing it is difficult because “private placement groups” vary so much.

For example, are you in a large bank’s private placement group? Or at an independent firm?

Do you focus on private placements for normal companies, or financial sponsors such as private equity firms?

And do you work on primary issuances or secondary deals?

Your experience in the group will vary significantly based on the answers to those questions.

To sort it out, I recently spoke with a reader who worked in the private placement group at a bank and then moved into investor relations in private equity:

Private Placement Agents: Industry Overview

Q: Before we get into the details, can you explain “private placements” at a high level?

A: Sure. Private placement agents help financial sponsors, such as private equity funds, credit funds, and real estate funds, raise capital.

They also help companies raise capital privately from accredited individuals and institutional investors.

The key difference vs. capital markets groups at banks (ECM, DCM, and Leveraged Finance) is that all the capital raised by private placement agents is private.

In other words, you can’t buy or sell the shares or bonds from these issuances on public exchanges such as the NYSE or Nasdaq.

The issuers may be public – as in the case of PIPEs (“private investments in public equity”) – but the securities themselves must be private.

Private placement agents span a wide range, from 1- or 2-person shops run by well-connected individuals to independent boutiques to elite-boutique and bulge-bracket banks that have private placement groups.

Beyond firm size, the basic divisions are:

Client Type: Normal companies? Private equity firms? Credit funds? Real estate funds?

Deal Type: Primary or secondary? Primary refers to buying new stakes in companies or funds via new issuances, and secondary refers to buying existing stakes in companies or funds from existing investors who want to sell.

Role in Group: Sales or Transaction Management (TM)? Transaction Management is similar to “deal execution,” while Sales is more like “deal origination.”

Primary issuance volume has been higher historically, but secondary deal activity has been growing.

To make things confusing, many banks use different names for this group. A few examples:

Equity Private Placements

Private Fund Group

Private Placements

Strategic & Private Capital Solutions Group

Private Capital Advisory

Despite the different names, they all advise on primary or secondary private capital deals, and they all earn fees based on a percentage of the capital raised or sold.

Q: OK, great. What is the day-to-day work like?

A: First, I should also clarify that I worked mostly with funds (private equity, credit, and real estate), so my description will be about them rather than normal companies.

On the Sales side, professionals spend their time calling Limited Partners (LPs) such as insurance firms, endowments, and pensions, and they pitch their client funds to the LPs.

Sales professionals conduct meetings with private equity fund clients, go on-site to meet the teams, and use these meetings to figure out the best matches.

They also spend time sourcing clients, i.e., new General Partners (GPs) that need to raise capital or that are planning to raise a new fund.

The Transaction Management side is all about managing the information flow from Sales; they respond to the document-based questions (DBQs) and requests for proposals (RFPs) that prospective LPs ask for.

It’s similar to the work that IB Analysts do when drafting CIMs and sales team memos, but they focus more on the fund economics, track record, competitive advantages, and risk factors.

If you look at the Primary vs. Secondary split, the Primary team is more like a traditional public markets group such as ECM or DCM: you write memos, send them to sponsors, and run auction-like processes.

Your hours roughly follow the public markets, so they’re fairly regular.

The Secondary team is closer to an M&A team or industry group because you sell existing stakes in funds to other investors.

These stakes are large and illiquid, so the process is closer to buying or selling a normal company.

There’s also more financial modeling involved because you may have to project the fund’s performance or create waterfall models to examine potential returns.

You might also have to evaluate a firm’s portfolio companies to value a stake you’re selling, similar to the work in private equity funds of funds.

The hours in the Secondary team are longer, more unpredictable, and more similar to traditional investment banking hours: sometimes 80+ per week vs. only 60-70 on the Primary side.

Q: Thanks for explaining that.

Who were your typical clients, and did you focus on specific types of LPs?

A: Almost all our clients were middle-market funds.

“Middle market” is a loose term, but it meant roughly $300 million to $3-5 billion in AUM when I was there.

The mega-funds like Blackstone, KKR, and Carlyle are so big and well-known that they do not need to hire external agents for fundraising.

We didn’t focus on specific types of LPs because PE firms generally wanted a diverse investor base.

However, some LPs do prefer certain types of funds (e.g., insurance firms and pensions often like credit funds because of the yield and payback visibility).

New funds need to do much more than “execute leveraged buyouts” because most of the easy financial engineering targets are gone.

LPs want to see differentiation and focus, so industry and geographic expertise, as well as synergies with portfolio companies, play a big role.

Compensation, Career Paths, and Exits

Q: What does the typical career path look like? Is it the same as the investment banking career path?

A: At the bigger private placement agents, such as the one at PJT (Park Hill), it’s pretty similar. You spend 2-3 years as an Analyst, get promoted to Associate, and keep advancing up the ladder.

One difference is that Analysts and Associates on the Transaction Management team do nearly the same work; there’s less of a distinction than in traditional investment banking.

The structure may be flatter at smaller firms, but I’m not 100% certain.

Q: What about compensation?

A: When I was there, the base salary was similar to base salaries in other investment banking groups, but the bonus was lower by about ~$10K on the Primary side.

The work is less intense and the hours are better, and your compensation reflects that – though I’d say a $10K bonus reduction for 10-20 fewer hours per week is a good trade.

On the Secondary side, compensation is closer to the standard numbers in IB.

There has been some “fee compression” in the placement agent world, but it’s less of an issue than it is for hedge funds and asset management firms.

Q: That makes sense.

What are the typical exit opportunities from this role?

A: On the Primary side, most people leave for other placement agent groups, investor relations jobs at funds, and sometimes other groups within investment banking.

However, it’s easier to join a product or industry group in IB if you’re in the Secondary team.

It’s also easier to get into private equity coming from the Secondaries side, but it’s still quite difficult because you won’t have the deal experience of Analysts in other groups.

The private placements group is not great preparation for investor relations at public companies because the skill set is different, and IR there is more about monitoring day-to-day market activities.

So, if you do move into investor relations, it will most likely be an IR role at a PE firm, credit fund, real estate fund, hedge fund, or other financial sponsor.

Private Placement Agent Recruiting: How to Break In

Q: I’m doing this interview in reverse order, so now that we’ve discussed what this group does, can you tell us how you got in and how the process works?

A: Sure. I don’t think my story is unique, but I went to a “semi-target” university in the U.S., did a lot of networking and self-study, and completed internships in equity research, real estate private equity, and at a REIT.

Then I joined a well-known bank as an Analyst in its private placements group, where I went through the standard training with Analysts in other teams.

I stayed there for two years and then accepted an investor relations role at a private equity firm that also does credit and growth equity deals, and I’ve been here ever since.

The recruiting process is similar to the one in investment banking, but you don’t necessarily need to start super-early, win an internship, and then convert it into a full-time offer.

I didn’t even complete an IB internship in the summer of my junior year, but I still won a full-time offer via networking and on-campus recruiting.

Hiring open up randomly as people leave and deal flow changes, so private placement groups don’t necessarily hire the same number of Analysts each year.

Mid- and senior-level bankers from other IB groups sometimes move into private placements as well, often in search of a better lifestyle as they get older.

Q: OK. Any thoughts about interviews?

A: They’re a mix between investment banking interviews and sales interviews.

You’ll still get the normal questions about accounting, valuation, and your attention to detail, but personality/fit is more important since it is more of a sales job.

If you interview specifically for Sales roles, they’ll evaluate you by asking questions like, “Can we put this person in front of a client? Can this person conduct himself properly and speak confidently?”

They’ll also ask you about potential client situations and your existing relationships with sponsors and LPs – so there is a strong preference for more senior hires.

On the Transaction Management side, they’ll ask you questions about private equity strategies, your understanding of the industry and the fundraising process, your Excel and PowerPoint skills, and all the normal technical topics in IB interviews.

Looking Back and Moving On

Q: Why did you decide to leave the private placement job?

A: I didn’t want to stay because the work didn’t allow me to understand investment strategies or portfolio companies at a deep level. My experience was a mile wide but an inch deep.

I also wanted to build something over the long term, and I had no interest in mega-funds. So, when a recruiter reached out to me about an up-and-coming fund that did a mix of private equity, credit, and growth equity deals, I was immediately interested.

Investor relations at a private equity fund is a very specialized job, but there are also fewer people who can do the job effectively – and that also attracted me.

I’m still not sure what I want to do in the long term, but I’ve been quite happy here so far.

Q: Great. Thinking about everything we’ve discussed, who would be a good fit for private placement agent jobs, and who would not be a good fit?

A: This group is best for someone who wants broad finance exposure, but who’s not sure they want to go the traditional investment banking route due to the hours, style of work, etc.

Private placement agents are somewhere in between M&A and wealth management; we used to call the role “investment banking lite.”

You do use analytical skills, but the job is more about communications and marketing – so you need to be more sales and relationship-oriented.

Q: Great. Thanks for your time!

A: My pleasure.

The post Private Placement Agent Jobs: Industry Overview and Recruiting appeared first on Mergers & Inquisitions.

from ronnykblair digest https://www.mergersandinquisitions.com/private-placement-agent-jobs/

0 notes

Text

Levy Heritage: 11 Thing You're Forgetting to Do

Property Investments Abroad

One element of building investing which frequently obtains neglected is a financial investment building's cash flow. We implement both value-add as well as income-focused investment approaches across all major building fields in Sweden, Finland, Denmark and also Norway. With our value-add funds, we seek to get http://query.nytimes.com/search/sitesearch/?action=click&contentCollection®ion=TopBar&WT.nav=searchWidget&module=SearchSubmit&pgtype=Homepage#/real estate transitional buildings in the most liquid Nordic markets where a possession can be boosted https://www.levyheritage.com/he/ by active asset administration such as redevelopment, adjustment of usage, or repositioning. With our income-focused funds and requireds, we seek well-located, top quality financial Additional reading investments that generate eye-catching risk-adjusted returns for our capitalists across market cycles.

By leveraging the purchase of a financial investment home, the needed regular settlements to service the debt create a continuous (as well as sometimes huge) adverse money circulation starting from the time of acquisition. This is in some cases described as the carry price or "carry" of the investment. To be effective, investor need to manage their capital to produce adequate positive revenue from the residential property to at the very least counter the bring expenses.

Financiers typically use cap rate to compare residential or commercial properties, in addition to likewise utilizing cash-on-cash returns, similar building prices as well as ROI. Conversely, financiers use ROI to assess both lasting investment buildings as well as fix-and-flip properties The ROI is the general rate of return on a property consisting of financial obligation as well as money spent. ROI does take the financial obligation on the building right into consideration.

A realty investment trust (REIT) is a business that makes financial debt or equity financial investments in commercial property. Generally, REITs offer a profile of real estate to capitalists. Investors get shares of the company and also gain earnings from its financial obligation and also equity investments in the type of returns. Similar to a mutual fund, REITs were produced as a means to provide regular investors public accessibility to realty financial investments. By law, a REIT must make a minimum of 75% of its gross income from real estate as well as spend a minimum of 75% of its assets in real estate. Furthermore, it has to disperse a minimum of 90% of its taxable income to shareholders yearly.

Tax obligations issue, however the bottom line is that the Internal Revenue Service will not strain you on cash you don't make; modifications in tax obligation legislation will certainly for the most part just alter just how much of your earnings is secured from taxation. Except on the margins they don't effect analysis of little scale real estate investments. Realty uses you more means to stay clear of taxes than various http://cbonds.com/organisations/emitent/77761 other type of investing, unless you're a hedge fund manager making use of http://www.hoovers.com/company-information/cs/company-profile.levy_heritage_ag.384d1b6625facd32.html brought rate of interest.

To day, YieldStreet has actually seen greater than $600 million spent for its system from more than 100,000 members, with an expected 12 percent IRR as well as greater than $300 million in major and interest settlements made to its financiers. Already an individual had to be a certified capitalist to take advantage of this. That was already a development on those financial investments being limited just to organizations, but it is still a relatively tiny pool of customers. In the UNITED STATE, where YieldStreet operates, being a recognized investor has a details set of standards that includes individuals having a net worth of a minimum of $1 million or with annual income of $200,000 or even more.

Eldad Peri is the creator and also proprietor of the Eldad Peri Team. He started his occupation with a law practice in 2004, and after gathering proficiency in realty, he expanded his business to new areas of activity, and now completely possesses the Eldad Peri Group as well as its subsidiaries, from the areas of legislation, property and entrepreneurship. Eldad Peri has an attorney certificate in Israel.

Formerly, Moira worked on the Investments group at the CIM Group where she serviced the procurement, funding, growth, lease-up, and also disposition of property properties throughout the United States. Moira began her occupation in financial investment administration at Pacific Alternative Property Monitoring Company ( PAAMCO), where she focused on the implementation of different financial investment techniques for institutional financiers.

Of course, the top quality of an investment group depends entirely on the business supplying it. In theory it is a secure method to get into real estate financial investment, yet realty financial investment teams are susceptible to the exact same costs that haunt the mutual fund market. More important, they are often private financial investments where deceitful monitoring teams take investors for a trip and leave them with only lawful process to look forward to. To avoid undesirable shocks, it is vital to do your research on the company and also conduct a comprehensive testimonial of the information in the investment offering.

Buying realty gives you flexibility. You can invest in realty, accumulate your portfolio gradually, as well as utilize your rental earnings or fix-and-flip revenues as your major income source. You can handle your residential properties and also tasks around your schedule and also work for on your own. This supplies you the adaptability of setting your own timetable. Purchasing property does not have a wage cap, so your earning possibility can be endless.

This is what inspires both realty flippers and also proprietors. They can take out a second mortgage on their residences and put down repayments on two or three various other residential properties. Whether they rent these out to make sure that revenue from tenants pays the mortgage or await a Discover more possibility to sell for a revenue, they control these possessions, regardless of having just laid a tiny component of the complete worth.

The residential or commercial property supervisor will certainly also help you locate the appropriate lessee, conduct referral checks and also make sure they pay their lease on time. It is important also that you don't conflict excessive with tenants due to the fact that there are legislations that provide legal rights, so always attempt to appreciate them. You ought to nonetheless make normal independent examinations of your residential property to make sure that the occupant is looking after your financial investment but always go through your agent and offer lots of notice.

0 notes

Text

CIM Group looking to dissolve its REIT business

CIM Group is studying whether to dissolve the REIT side of its business as it explores a recapitalization of its stock, according to a Securities and Exchange Commission filing published Friday. The Los Angeles-based firm, which trades on the NASDAQ as CMCT, announced “an intent to dissolve” CIM REIT, which holds 95 percent of the firm’s outstanding common stock. Any shares of CMCT stock held by the REIT would be distributed to the REIT’s 27 […]

Source: https://therealdeal.com/la/2018/10/05/cim-group-looking-to-dissolve-its-reit-business/#new_tab

0 notes

Text

A 10.6% Yield You Can’t Count On Chimera Investment Corporation (CIM) Dividend Yield and Safety

This dividend might be safe for now - but this mortgage REIT has a history of cuts.

0 notes

Text

Charnwood Road, Leicester ...

They assume gold to fall to $1,200 every troy oz by mid-2018 because of further fee trips off the US Federal Reservoir, carried on sturdy GDP growth in developed markets as well as no wear and tear in geopolitical threats. This http://sportandfit.pt is despite sales and also EPS development on a quarter over fourth basis as well as exceptional productivity metrics. Cianfrance had Gosling and Michelle live together in their rural Pennsylvania residence with their onscreen little girl (Religion Wladyka) and enjoyed as they had a problem with the real anxieties of must discuss a restroom as well as do the meals three opportunities a day. That is actually because, if our experts use a lasting (20 year) rebated returns design, along with a 9.0% rebate cost (the article cost total profit of an S&P FIVE HUNDRED ETF, since 1871 as well as therefore the chance cost from funds), our company locate that STAG portions today are already pricing in the REIT's sturdy most likely growth. The high return scrap bond craze from the 1980s has gone back to the present bull market in the form of high turnout returns equities. That means that exactly what specific high-yield income investors do at a supply level (focus on safe cash flows investing at reasonable prices) top quality REITs perform at a company amount. Having said that, for the example portfolio I have decided to show the UBS E-TRACS Wells Fargo Company Development Provider ETN (NYSEARCA: BDCS ), Turnout 7.2%. It interests keep in mind that this market-weighted fund possesses as its own 2nd biggest carrying an agency that currently has no return. To find out more, please refer to the danger elements covered in Apple's Form 10-K for 2016, the Type 10-Q for the initial fourth from 2017, and also the Type 8-K submitted with the SEC today together with the associated press release. This list embodies quality blue chip returns stocks that deserve owning, yet who yields are merely a bit (15% or even much less) under my aim at return. Better, in order to ensure that SFBC's improper and also sneaky techniques continued to be hidden off social sight, the Firm chose governing business that were completely beholden to SFBC and also its own workers. At concerning the exact same time as Grantham's narrative, Commercial staple Goldman Sachs Team (GS ), in a widely-covered document, said that buying stocks along with the lowest assessments and selling those with best is actually not operating in this bull market. On the other hand, as foretold here often times, Tesla's analysts have started slashing their EPS projections, each for the present one-fourth and for 2018. The list below year traits appeared negative when the firm failed "to make excellent the commitments of the marketers," as described by The Nyc Times.

Today, just three households sell and ready bibingka in booths along Ibabao Street in Mandaue Urban Area. This is actually created around Mam Simon Milton Area, named after the one-time forerunner from the Tory-run Westminster City Board. Melbourne's road art culture is a leftover of a young people which experienced disaffected during the 1970 as well as 1980's as well as took their motivation coming from the graffiti society of The big apple. I have actually asked Russell to give you an improve on the quarter and take you with our activity consider your business in a few moments. I was unsure to acquire this set due to previous knowledge with higher yielding assets but after reading through as much as I might locate concerning the business I decided to purchase some shares anyhow as an enhancement to CIM.

0 notes

Photo

Dynex Capital: REIT thế chấp có hiệu suất tốt nhất trong năm có thể tiếp tục vượt trội hơn (NYSE: DX) Dynex Capital (NYSE:DX), một REIT thế chấp đầu tư chủ yếu vào chứng khoán MBS do GSE hậu thuẫn, chỉ giảm 19% trong năm nay. Bạn có thể nghĩ rằng tôi đang đối mặt với "chỉ", nhưng những người theo dõi lĩnh vực này biết rằng giảm 19% từ đầu năm đến nay là một hiệu suất khá tốt, nói một cách tương đối. Trong thực tế, như bạn có thể thấy trong bảng dưới đây, DX là mREIT dân cư hoạt động tốt nhất trong năm nay. Tên (Mã số) Hoàn trả hàng năm (Chỉ giá) Dynex Capital Inc. (DX) -19% REIT thế chấp dân cư REIT (KIẾM) -26% Tập đoàn đầu tư AGNC (AGNC) -30% Annaly Cap Mgmt / Sh (NLY) -36% Hoa Lan Island Capital Inc (ORC) -38% ARMOR Khu dân cư REIT, Inc.ARR) -53% Ủy thác đầu tư thế chấp PennyMac (PMT) -54% Tập đoàn đầu tư thế chấp Cherry Hill (CHMI) -55% Chimera Invt Co / Sh Mới (CIM) -64% Tập đoàn đầu tư dân cư mới (NRZ) -65% Two Har Harbor Investment Corp (HAI) -70% MFA Finl Inc / Sh (MFA) -78% Invesco thế chấp vốn Inc (IVR) -83% Điều này dẫn đến các câu hỏi sau: Tại sao Dynex Capital vượt trội so với các công ty cùng ngành? Sự vượt trội này có thể tiếp tục? Tôi sẽ cố gắng trả lời những câu hỏi dưới đây. Một mREIT được quản lý bảo tồn Dynex Capital đầu tư chủ yếu vào chứng khoán đại lý bao gồm MBS dân cư (RMBS), MBS thương mại (CMBS) được hỗ trợ bởi các khoản vay nhà ở đa gia đình và chứng khoán CMBS-IO (CMBS-IO). Tính đến ngày 31 tháng 12 năm 2019, đại lý RMBS chiếm 51% danh mục đầu tư của Dynex, CMBS đại lý chiếm 39% và CMBS-IO chiếm 10%. Không giống như đại lý RMBS chịu nhiều rủi ro trả trước khi lãi suất giảm, cơ quan CMBS mà Dynex đầu tư có các điều khoản bảo vệ trả trước cấu trúc được xây dựng. Dynex chuyển phân bổ danh mục đầu tư giữa đại lý RMBS và CMBS dựa trên định giá tương đối cũng như thay đổi dự kiến trong trả trước. Dynex tin rằng cách tiếp cận đa dạng này giúp giảm chi phí biến động và rủi ro trong danh mục đầu tư và giúp công ty tạo ra lợi nhuận vượt trội, được điều chỉnh theo rủi ro. Dynex Capital có phong cách quản lý tương đối bảo thủ; Tôi tin rằng đây là MREIT duy nhất nêu bật "bảo toàn vốn" như là một phần của mục tiêu trong phần "tổng quan về công ty" trong báo cáo thường niên. Quản lý của Dynex từ lâu đã nói về sự mong manh của nền kinh tế toàn cầu và tính dễ bị tổn thương của nó đối với những bất ngờ tiêu cực. Sự thiên vị bảo thủ trong phong cách quản lý của Dynex có nghĩa là ban quản lý đã coi mối đe dọa coronavirus nghiêm trọng tại thời điểm mà hầu hết các công ty Mỹ đang phớt lờ nó. Vì các mREIT đã báo cáo kết quả 4Q19 của họ vào cuối tháng 1 / đầu tháng 2, coronavirus hiếm khi được đề cập trong các cuộc gọi thu nhập và những người đã đề cập đến nó thường loại bỏ mối đe dọa. Ví dụ: đây là cách các CEO của AGNC và Annaly bảo vệ coronavirus trong các cuộc gọi thu nhập của họ: Gary Kain, CEO - AGNC vào ngày 30 tháng 1 năm 2020: "Coronavirus rõ ràng là một rủi ro đối với bối cảnh kinh tế toàn cầu trong trường hợp xấu nhất, nhưng tác động của nó đối với lãi suất có thể là cả tạm thời và bị giới hạn về cường độ." David Finkelstein, CEO - Annaly Capital vào ngày 13 tháng 2 năm 2020: "Chúng tôi dự đoán coronavirus cuối cùng sẽ có tác động nhất thời đối với nền kinh tế Hoa Kỳ, nơi tiếp tục được đặc trưng bởi sự tăng trưởng và lạm phát thấp nhưng ổn định." Mặt khác, đây là những gì quản lý của Dynex đã nói về mối đe dọa virus: Byron Boston, CEO & Co-CIO - Dynex Capital vào ngày 6 tháng 2 năm 2020 "Chúng tôi tiếp tục nhấn mạnh các tài sản có chất lượng tín dụng cao hơn với tính thanh khoản cao hơn và chúng tôi đang chuẩn bị cho những bất ngờ toàn cầu tiếp diễn như chúng tôi đã chứng kiến cho đến năm 2020 với các cuộc xung đột ở Trung Đông và sự bùng phát của coronavirus ở Trung Quốc." Smriti Popenoe, Co-CIO - Dynex Capital vào ngày 6 tháng 2 năm 2020 "Chúng tôi xem coronavirus chính xác là loại kích hoạt bất ngờ có thể thay đổi xu hướng kinh tế cơ bản theo hướng bất lợi." Những bình luận này cho thấy đội ngũ quản lý của Dynex là một trong số rất ít trong lĩnh vực mREIT đã xác định coronavirus là một rủi ro nghiêm trọng vào đầu tháng 2 khi hầu hết nước Mỹ đều phớt lờ nó. Một tháng ba để quên Vào cuối tháng 2 và đầu tháng 3, thị trường bắt đầu định giá toàn bộ tác động của virus đối với nền kinh tế toàn cầu và có sự bán tháo mạnh trong tất cả các tài sản rủi ro. Các chứng khoán MBS của cơ quan, chẳng hạn như các công ty do Dynex nắm giữ cũng bị thua lỗ khi chênh lệch MBS bắt đầu mở rộng đáng kể. Trong một cuộc gọi của nhà đầu tư vào ngày 16 tháng 3, Dynex đã báo cáo rằng mặc dù mức độ biến động tăng lên, giá trị sổ sách của nó vẫn "phẳng lên một chút" so với cuối năm ngoái. Co-CIO Smriti Popenoe nói với các nhà đầu tư rằng công ty đã bán 1,8 tỷ đô la - tương đương 70% - danh mục đầu tư của đại lý RMBS trước khi mở rộng để bảo toàn giá trị sổ sách và kiếm tiền bảo hiểm trên tài sản của RMBS. Điều này đã làm giảm đòn bẩy của Dynex từ 9 lần vào cuối quý trước xuống còn 7 lần vào ngày 13 tháng 3. Các sự kiện trong vài tuần tiếp theo cho thấy các hành động dự đoán để bảo toàn vốn của Dynex là rất kịp thời khi sự đổ máu của thị trường trở nên tồi tệ hơn, MBS lan rộng đến mức chưa từng thấy và mREIT bắt đầu nhận được các yêu cầu ký quỹ. Điều kiện thị trường cuối cùng đã bắt đầu cải thiện sau khi Fed công bố vào ngày 23 tháng 3 rằng họ sẽ mua bao nhiêu kho bạc và đại lý MBS khi cần thiết để ổn định thị trường. Tuy nhiên, vào thời điểm đó, các MREIT tập trung vào các tài sản nhạy cảm với tín dụng và thậm chí các mREIT của cơ quan không có đủ thanh khoản đã phải chịu tổn thất lớn. Đầu tháng 4, nhiều mREIT bắt đầu đưa ra các bản cập nhật về danh mục đầu tư của họ cho đến cuối quý, và giá mREIT đã phản ứng tương ứng. Trong một cuộc gọi của nhà đầu tư vào ngày 15 tháng 4, Dynex đã báo cáo rằng họ đã giảm thêm tỷ lệ đòn bẩy xuống khoảng 4 lần vào ngày 9 tháng 4, từ khoảng 7 lần vào giữa tháng 3 bằng cách bán 1,3 tỷ đô la CMBS cho đại lý từ ngày 27 tháng 3 đến ngày 9 tháng 4 rằng công ty đã có thể đáp ứng tất cả các cuộc gọi ký quỹ trong thời gian biến động giữa tháng 3 và không bị buộc phải bán bất kỳ tài sản nào trong thời gian ngắn. Dynex báo cáo rằng giá trị sổ sách của nó trên mỗi cổ phiếu vào ngày 31 tháng 3 là từ $ 16 đến $ 16,2, giảm khoảng 10,5% so với cuối năm ngoái. Bảng dưới đây cho thấy sự thay đổi về giá trị sổ sách trên mỗi cổ phiếu đối với một số đồng nghiệp mREIT của cơ quan Dynex. Tên Thay đổi giá trị sổ sách hữu hình (QoQ) Dynex Capital Inc. -11% REIT thế chấp khu dân cư -12% ANNALY CAP MGMT / SH -22% Tập đoàn đầu tư AGNC -23% Hoa Lan Island Capital Inc -26% Khu dân cư ARMOR REIT, Inc. -47% Bạn có thể thấy từ bảng trên rằng hiệu suất giá trị sổ sách của Dynex rất đáng chú ý so với hầu hết các công ty cùng ngành khi đối mặt với biến động lãi suất chưa từng có trong tháng 3. Như bạn có thể thấy từ dòng thời gian của c��c sự kiện được giải thích ở trên, sự vượt trội về giá trị của cuốn sách này được thúc đẩy bởi: Phương pháp bảo thủ của quản lý Dynex ưu tiên bảo toàn vốn Quản lý có tầm nhìn xa để xác định coronavirus là rủi ro chính và chuẩn bị cho nó Quyết định của ban quản lý để kiếm tiền từ danh mục đầu tư của đại lý RMBS vào cuối tháng 2 / đầu tháng 3 và giảm đòn bẩy Đây là những lý do cốt lõi tại sao Dynex Capital đã vượt trội so với các đồng nghiệp mREIT dân cư của mình cho đến nay trong một năm khó khăn cho lĩnh vực này. Dynex Capital có thể tiếp tục vượt trội hơn không? Hiệu suất trong tương lai của Dynex Capital phụ thuộc vào cách công ty sử dụng thanh khoản theo ý của mình để đầu tư vào các tài sản tạo ra lợi nhuận vượt trội được điều chỉnh theo rủi ro. Hãy nhớ lại rằng công ty đã giảm đòn bẩy xuống 4 lần từ 9 lần vào đầu năm, và hiện đang xem xét các lựa chọn của mình về cách triển khai vốn. Lợi thế mà Dynex có được, so với một MREIT như AGNC duy trì đòn bẩy ở mức trên 9 lần, là công ty có một dự án tương đối sạch sẽ để bắt đầu và có thể suy nghĩ về các quyết định đầu tư của mình dựa trên quan điểm của ban quản lý về tổng thể kinh tế và định hướng lãi suất. Với đòn bẩy thấp và nguồn vốn dồi dào có sẵn để triển khai, Dynex cũng có thể tận dụng mọi cơ hội có thể xảy ra do sự biến động gia tăng trong những tuần tới. Mặt khác, nếu biến động tiếp tục duy trì ở mức thấp và tài sản rủi ro vẫn bị trả giá, Dynex có thể gặp bất lợi so với các MREIT duy trì đòn bẩy cao, vì Dynex sẽ không thể thu được toàn bộ lợi ích của việc thu hẹp chênh lệch giá và tăng giá tài sản . Đồng thời, Dynex có thể phải quay lại thị trường với giá cao hơn để duy trì thu nhập và cổ tức cốt lõi của mình. Theo quan điểm của tôi, điều tồi tệ nhất đã qua đối với các cơ quan đại diện đặc biệt là sau khi Fed hứa QE không giới hạn để hỗ trợ thị trường. Tuy nhiên, tôi vẫn tin rằng chúng ta vẫn ở trong một môi trường biến động tương đối cao, và có thể có cơ hội cho Dynex tăng cường đòn bẩy danh mục đầu tư của mình với mức giá hấp dẫn. Dynex Capital hiện giao dịch với mức chiết khấu 16% so với giá trị sổ sách cuối quý ước tính so với AGNC với mức chiết khấu 10% và Annaly với mức chiết khấu 21%. Mặc dù tôi thường tăng giá hơn trên AGNC, tôi tin rằng Dynex Capital là một giao dịch mREIT được quản lý tốt với mức chiết khấu phù hợp với giá trị sổ sách mà các nhà đầu tư có thể thêm vào danh mục đầu tư năng suất cao để đa dạng hóa rủi ro. Quản lý Dynex đã chỉ ra rằng họ sẽ cung cấp thêm chi tiết về kế hoạch đầu tư của mình trong cuộc gọi thu nhập của công ty vào tháng Năm. Vì vậy, tôi sẽ khuyên bạn nên xây dựng một vị trí nhỏ trong công ty này và chờ thêm chi tiết về cuộc gọi thu nhập tiếp theo trước khi quyết định bổ sung thêm. Tiết lộ: Tôi / chúng tôi không có vị trí trong bất kỳ cổ phiếu nào được đề cập và không có kế hoạch để bắt đầu bất kỳ vị trí nào trong vòng 72 giờ tới. Tôi đã viết bài viết này cho mình, và nó thể hiện ý kiến của riêng tôi. Tôi không nhận được bồi thường cho nó (ngoại trừ từ Seeking Alpha). Tôi không có mối quan hệ kinh doanh với bất kỳ công ty có cổ phiếu được đề cập trong bài viết này. Công bố thêm: Dữ liệu thị trường vào cuối ngày 23/2/2020.[ad_2] Nguồn

0 notes