Don't wanna be here? Send us removal request.

Text

«Большой шорт» снова верит в Китай

Последняя отчетность 13F показывает, что Scion Asset Management, возглавляемая Майклом Берри, переориентирует свои инвестиции на Китай, владея значительными долями в JD.com и Alibaba.

Напомним: Инвестиционная стратегия Берри сосредоточена на строгом применении концепции Бенджамина Грэма о запасе прочности. Изучая фундаментальные показатели компаний, он выбирает недооцененные акции и не стесняется "шортить" акции переоцененных компаний. За последний го�� эта тактика оправдала себя: фонд практически сравнялся с показателями S&P 500, получив прибыль более 25 %.

Анализ актуального отчета по форме 13F показал, что Берри опять делает ставку на Китай.

Портфель Майкла Берри сосредоточен на нескольких ключевых акциях, крупнейшими из которых являются два китайских гиганта розничной торговли: JD.com (NASDAQ:JD), за которым вплотную следует Alibaba Group Holdings (NYSE:BABA). Это означает, что легендарный "бык" считает, что длительная распродажа этих акций, скорее всего, достигла дна.

Хотя в отчете 13F не указана точная дата покупки, можно предположить, что удачные инвестиции в китайские акции принесли фонду более 10% только за первый квартал. В частности, Alibaba показала исключительные результаты, зафиксировав 18-процентный рост за последние три месяца. За этот период Майкл провел ротацию портфеля с квартальным коэффициентом оборачиваемости 54%.

Восстанавливается экономика Китая весьма нервно: производство растет, а розничные продажи отстают. Но история еще раз доказала, что рыночному чутью Берри вполне можно доверять, тем более что выбранные ним объекты действительно показывают стабильный профит. Так может стоит поддержать тренд?

0 notes

Text

🚀 Время инсайда: серебро дороже золота

С начала года серебро подорожало более чем на 25% и уверенно опережает остальные сырьевые товары по темпам роста и по рыночной эффективности. Этот гламурный драгоценный металл выигрывает за счет устойчивого финансового и промышленного спроса. ⠀ Рынок движется к четвертому году хронического дефицита промышленного серебра, которое является ключевым компонентом для отрасли высоких технологий, например, солнечных панелей. При текущих темпах спроса течение следующих двух лет запасы LBMA могут быть полностью истощены. В апреле запасы уже упали до самого низкого уровня за всю историю наблюдений, в то время как объемы на биржах в Нью-Йорке и Шанхае близки к сезонным минимумам. ⠀ Два основных металла движутся в тандеме: золото достигло рекордных высот на фоне покупок центральных банков, розничного интереса в Китае и растущих ожиданий, связанных со снижением процентных ставок в США. ⠀ Серебро присоединилось к текущему ралли довольно поздно и все еще остается недооцененным: сейчас для покупки 1 унции золота требуется около 80 унций серебра, хотя средний показатель за последние 20 лет не поднимается выше 68 унций. Несмотря на незначительный интерес инвесторов к биржевым фондам, обеспеченным серебром, физические продажи выросли, в том числе у сингапурского дилера Silver Bullion Pte. ⠀ Судя по всему, сакральный уровень в $30 уже пройден, хотя весьма вероятна техническая коррекция в зону $29,50-30,50, скорее всего, синхронно с золотом. Фундаментальных причин для более глубокого снижения пока нет. Первая цель вверх – в зоне $32.30-32.80, выше – маловероятно.

0 notes

Text

EURUSD открывает торговую неделю с медвежьего настроения. Цель 1,0900 📊

0 notes

Text

🔥 «Умные деньги»: почему Баффет не покупает Tesla

Маск снова промахнулся: его медийная наглость не принесла профита. После информации о продаже доли Apple Berkshire Hathaway предложил "старичку Уоррену" приобрести акции Tesla, на что получил вежливый, но четкий отказ от менеджеров фонда. ⠀ "Это же очевидный шаг!", — написал Маск в сообщении на X, предлагая объединить свои претензии на техническое лидерство с бизнес-мудростью рыночного гуру. "Мы покупаем, только то, что нам нравится" – в очередной раз заявил Баффет. ⠀ Напомним: Баффет привержен долгосрочной стратегии инвестирования в компании, которые он сам хорошо понимает и которые имеют уверенные финансовые показатели. Такие акции должны иметь:

низкое соотношение цены к балансовой стоимости и позитивные бета-тесты,

высокие коэффициенты дивидендных выплат и темпы роста прибыли. ⠀ Увы, Tesla одновременно с потенциалом роста имеет крайне высокую степень риска, минимальную стабильность, и соответствует лишь одному из необходимых критериев. Кроме того, Berkshire Hathaway предпочита��т инвестировать в компании с низкими или умеренными оценками, в то время как акции Tesla в последние годы испытывали значительный рост и торговались по довольно высоким мультипликаторам. ⠀ Наконец, Баффет может просто не видеть в Tesla потенциала для прибыли или не разделять глобальные идеи руководства компании. Так что вряд ли акции Tesla станут той "случайной большой возможностью", о которой гуру упомянул на последнем ежегодном собрании Berkshire Hathaway. ⠀ Кстати, только в 2014 году взамен своего старого автомобиля Cadillac DTS 2006 года Баффет купил Cadillac XTS за $45000. Причем, эту покупку, по его личному признанию, он совершил под давлением дочери, которая заявила, что на старом авто бизнес-магнату просто стыдно ездить. Этим традиционным авто он пользуется до сих пор и ничего менять не намерен. ⠀ Просто не нравишься ты мне, Илон Маск. И Tesla твоя – тоже.

0 notes

Text

⚠️ Продавец воздуха: Shell продает фальшивые кредиты

Компания Shell продала канадским нефтедобывающим компаниям миллионы фальшивых углеродных кредитов, якобы полученных за удаление CO₂. Это новый бизнес или обычное мошенничество? ⠀ Напомним: углеродные кредиты – это разрешения, которые дают правообладателю возможность выбрасывать определенный объем парниковых газов. Кредиты измеряются в тоннах СО2-эквивалента. Один углеродный кредит приравнивается к сокращению одной тонны углекислого газа или ее эквивалента, и в 2022 году его "стоимость" составляла примерно $50. ⠀ Согласно программе субсидий, правительство канадской провинции Альберта разрешило Shell регистрировать и продавать углеродные кредиты в объеме, вдвое превышающ��м фактическое сокращение выбросов на заводе Quest с 2015 по 2021 год. Завод Quest управляется Shell Canada и принадлежит Canadian Natural Resources, Chevron и Shell Canada. Он входит в состав нефтеперерабатывающего комплекса Scotford. ⠀ За восемь лет применения этой схемы Shell зарегистрировала и получила компенсацию за 5,7 млн кредитов, не соответствующих реальному сокращению CO₂. Более того, нефтяной гигант продал эти "углеродные квоты" компаниям, работающим на нефтеносных песках, а также некоторым своим дочерним структурам. Среди крупнейших покупателей кредитов оказались не менее уважаемые Chevron, Canadian Natural Resources, ConocoPhillips, Imperial Oil и Suncor Energy. ⠀ И продавец, и покупатели от комментариев отказываются, но активно пытаются уйти от судебных претензий, инициированных Greenpeace Canada. Никто никаких санкций к Shell применять не будет, СМИ уже теряют интерес к ситуации и скандал постепенно утихнет. ⠀ Жаль только, что воздух чище не станет.

0 notes

Text

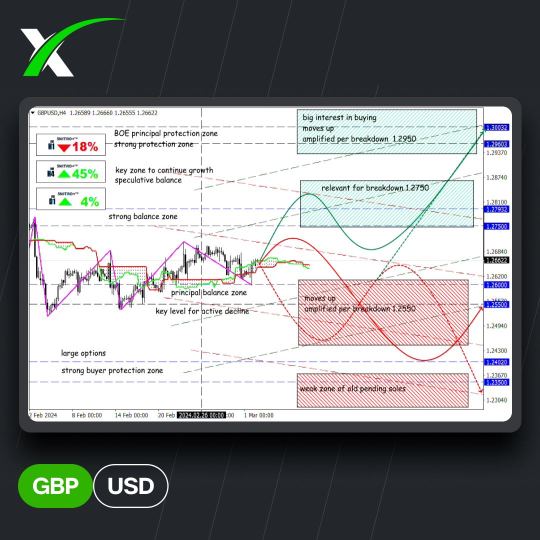

GBPUSD заслуживает особого внимания!

0 notes

Text

🔥 Индия попала в индекс: ждем профитов

JPMorgan Chase & Co намерена в июне включить индийские государственные долговые обязательства в свой базовый индекс развивающихся рынков. Перед этим событием глобальные фонды инвестируют примерно $1 трлн. в индийские активы, номинированные в рупиях. ⠀ Этот шаг также означает, что JPMorgan сможет заявить о большей диверсификации после исключения России и на фоне сохраняющихся опасений по поводу геополитической напряженности между США и Китаем. Индийские облигации предлагают одни из самых высоких доходов на развивающихся рынках. ⠀ Индия начала либерализацию своей экономики еще в 1991 году, но все свои заимствования проводит в рупиях, так как очень хочет избежать зависимости от доллара. Но в конце 2019 года страна решила снизить стоимость заимствований за счет создания дополнительного спроса. В то время как Covid-19 опустошал экономику, а правительство занимало рекордные суммы для финансирования многомиллиардного пакета стимулирующих мер, Индия рискнула открыть часть своего долгового рынка для зарубежных инвесторов. ⠀ JPMorgan сообщает, что включает в свой индекс 23 индийские облигации общей номинальной стоимостью около $330 млрд. Bloomberg Index Services Ltd. с января 2025 года также добавит индийские облигации в свой Fully Accessible Route, далее останется только покорить долговой индекс EM от FTSE Russell. ⠀ Кстати, ранее Berkshire Hathaway инвестировала в индийскую компанию One 97 Communications Ltd., которая владеет платежной компанией Paytm, но вышла из нее в прошлом году путем блокчейн-сделки стоимостью $164 млн. Тем не менее легендарный Баффет заявил, что в Индии есть «масса возможностей», но он оставляет их на усмотрение будущего "более энергичного" руководства. ⠀ А вы готовы инвестировать в Индию? Подумайте, это может быть очень выгод��о!

0 notes

Text

Solana может вырасти на 20% 📊

0 notes

Text

🚀 Время инсайда: покупаем нефть

Крупные игроки постепенно теряли энтузиазм после того как ФРС США оставила процентные ставки на прежнем уровне, что может привести к замедлению экономического роста и ограничить рост спроса на нефть. Давление на цены также оказало неожиданное увеличение запасов сырой нефти в США. Но сейчас рынок использует более сильные факторы. ⠀ За два года администрация Байдена истратила почти 40 % национальных запасов нефти. США продавали на открытом рынке свои резервы по высоким ценам и одновременно с этим наращивали добычу, в то время как участники ОПЕК+, наоборот, ограничивали объемы поставок. Эти действия позволили снизить инфляционное давление в США, но уже к июню 2023-го стратегический резерв нефти в США оказался на минимуме с 1983 года – всего 346,8 млн баррелей. ⠀ Перед выборами нужно срочно спасать ситуацию, поэтому активно распространяются слухи о том, что США вынуждены скупать нефть по текущим ценам для пополнения запасов SPR. Но явных факторов таких покупок пока нет. ⠀ Катастрофа с поставками ближневосточной нефти становится все ближе, шансы на соглашение о прекращении огня между Израилем и ХАМАС – минимальные. ⠀ Саудовская Аравия увеличивает премию на все сорта своей нефти для поставок в Азию, Северо-Западную Европу и Средиземноморье. Премия относительно бенчмарка Oman/Dubai по флагманскому сорту Arab Light вырастет на 45% до $ 2,9 за баррель. ⠀ Обычно саудиты повышают цены, когда чувствуют силу спроса, и динамика Китая это подтверждает. Аналитики Citi Research ожидают, что ОПЕК+ 1 июня на очередном заседании сохранит сокращение добычи до второй половины года, так что цены выше $90 вполне реальны. ⠀ Для такого рывка вверх необходим уверенный пробой уровня $80 и сильной зоны защиты $83.50, но судя по динамике интереса к покупкам со стороны крупных участников, эта миссия вполне выполнима. Стартовать можно уже сейчас.

0 notes

Text

Целевые уровни и прогноз на неделю 06.05.– 10.05.

Неделя начинается с провала переговоров Израиля и Хамаса, ибо Израиль не намерен отказываться от атаки на Рафах. Ждем реакцию по нефти. ⠀ Консервативная партия Британии проиграла региональные выборы. Британские СМИ заявляют о новых парламентских выборах в сентябре. Победа лейбористов на выборах приведет к росту фунта из-за укрепления связей с ЕС, но фунт не любит моменты неопределенности и его может сильно штормить в ближайшие 2-3 месяца. ⠀ Заседание RBA и ВOЕ интересны, но на текущем этапе ставки обе ставки останутся неизменными, рынок будет реагировать только на комментарии. ⠀ Торговый баланс Китая окажет влияние на аппетит к риску. Члены ФРС будут появляться в эфире ежедневно, рынки будут реагировать на их риторику, но до публикации инфляции США за апрель 14-15 мая прорывы текущих ценовых диапазонов маловероятны. ⠀ Фундаментальные события, на которые необходимо обратить внимание (время GMT 0): ⠀ Вт, 07 Отчеты: Disney, BP, Ferrari AUD: Розничные продажи (01:30); РБА процентная ставка, монетарный отчет (04:30) USD: Прогноз рынка энергоносителей от МЭА (16:00); Запасы нефти по данным API (20:30) EUR: Заседание Еврогруппы (10:00) ⠀ Ср, 08 Отчеты: Toyota, Uber, Airbnb, Shopify, BMW EUR: Заседание ЕЦБ по вопросам немонетарной политики (07:00) USD: Запасы сырой нефти (+ в Кушинге) (14:30) ⠀ Чт, 09 CNY: Объем экспорта, импорта, торговый баланс (03:00) GBP: BOE процентная ставка (11:00); выступление Бейли (11:30), (13:15) USD: Число заявок на пособие по безработице (12:30) ⠀ Пт, 10 GBP: ВВП, промпроизводство, торговый баланс (+без учета ЕС) (06:00) EUR: Протокол заседания ЕЦБ по монетарной политике (11:30) USD: Отчет WASDE (16:00)

0 notes

Text

Иена выбирает путь: мнения и сомнения

Риск интервенций возрастает перед заседанием BOJ. Вряд ли регулятор сменит свою спокойную политику на слишком агрессивную, но японская валюта уже давно находится в опасной зоне и требует решительных действий. ⠀ Министр финансов США Йеллен встретилась с министрами финансов Японии и Южной Кореи и согласилась с идеей поддержки своих валют в случае необходимости. Судя по совместному заявлению, Японии удалось обосновать перед партнерами по G7 свою позицию в отношении валютной политики. ⠀ Настроения населения в отношении слабой иены резко ухудшились: очередная попытка роста USD/JPY сопровождалась падением японских акций. Кроме того, за последние две недели последовала серия комментариев от лидеров бизнеса, что делает уже политически затратным дальнейшее падение курса иены. ⠀ Аналитики уверены, что следующее повышение ставки BOJ неминуемо произойдет в июне и будет более сильным, чем ожидает рынок. И в этот раз вербальными интервенциями японский монетарный регулятор не ограничится. ⠀ На данный момент иена против доллара торгуется на самых слабых уровнях с июня 1990 года. Вероятность теста ключевого сопротивления 156.50-157.50 оценивается в 85-90%, что может вызвать серию скрытых, но регулярных валютных интервенций для укрепления национальной валюты. ⠀ Существует также возможность проведения одной крупной интервенции, которая сначала опустит курс доллара почти до ¥150, а затем последуют более мелкие манипуляции для дальнейшего снижения курса. ⠀ Так что открытие новых позиций по иене и другим японским активам пока не рекомендуется – рынок должен проанализировать комментарии BOJ, тем более что крупные опционы в зоне 153.50-150 закрываются только завтра. Пусть спекулянты отработают свои цели, а мы начнем продавать на следующей неделе. ⠀ Всем – профитов!

0 notes

Text

🔥 "Новый" Трамп и виртуальные миллиарды

⠀ Акции Trump Media & Technology Group Corp. вчера подорожали почти на 60% и ненадолго спровоцировали остановку торгов из-за волатильности. На данный момент доля Трампа стоит почти $6 млрд., но увы, только виртуально. ⠀ Слияние с Digital World Acquisition Corp. для спасения убыточной компании, стоящей за Truth Social, обещает крайне необходимую прибыль для Трампа, поскольку он сталкивается с растущей серией юридических и финансовых проблем. Новую компанию уже называют лидером всех мем-акций: оцените наглость нового тикера – DJT (инициалы Трампа), хотя аналогичный давно используется знаменитым Dow Jones Transportation (NYSE:DJT). ⠀ Согласно отчетам, поданным в SEC, стоимость компании, получившей листинг на Nasdaq, составляет примерно $9,5 млрд. Аналитики Bloomberg уверены, что выход Trump Media на биржу может принести Трампу еще $2 млрд., если цена акций достигнет целевых показателей. ⠀ Сейчас Трамп платит миллионы долларов в месяц, чтобы решить свои постоянные проблемы с законом. Кстати, очередной уголовный процесс над бывшим президентом назначен на 15 апреля. ⠀ Дональд пока не может продать долю из-за шестимесячного соглашения о блокировке акций, что мешает ему монетизировать хотя бы часть этого "бумажного богатства" и облегчить себе нынешний кризис денежных средств. Тем не менее он может попытаться пересмотреть учредительный договор или получить кредит под залог "новых" акций. ⠀ Поскольку сделка Trump Media активно рекламируется как политический демарш, розничные инвесторы поддержали компанию и е�� заявленную миссию в борьбе с иными технологическими монстрами. Результаты биржевых проверят способность Донни привлечь внимание крупных инвесторов, которые используют покупку этих акций как способ сделать ставку на его переизбрание. ⠀ Посмотрим, что из этого получится.

0 notes

Text

⚠️ Как долги по кредитным картам стали проблемой Байдена

ФРС сохранила ставки, как минимум, до июня, но обычные граждане, как правило, не видят связи монетарной политики с нехваткой денег в собственном кармане. Тем не менее кризис "стоимости жизни" вызывает обоснованные претензии к финансовым деятелям из Белого Дома. ⠀ За последние три года американцы набрали миллиарды долларов долгов по кредитным картам – им все труднее бороться с расходами, учитывая рост цен на все – от продуктов питания до авиабилетов. ⠀ В прошлом году типичный американский потребитель заплатил по кредитным картам почти на 50% больше, чем в 2020-том, за год до вступления в должность Джо Байдена. По данным Федеральной корпорации страхования депозитов, проценты и комиссии по кредитным картам выросли за 4 года на $51 млрд. и на начало текущего года составили $157 млрд. Просрочки и штрафы достигли самого высокого уровня за последние 13 лет. ⠀ Рост стоимости обслуживания долга произошел из-за того, что ФРС держит ставки на 20-тилетнем максимуме, но при этом кредиторы еще больше увеличили ставки по потребительским займам. Теперь республиканцы используют рост задолженности как пример того, что экономическая политика Байдена превратила жизнь граждан с низкими доходами в постоянный стресс. Интересно, что растущая инфляция – реальная проблема для экономики – беспокоит потребителя гораздо меньше. ⠀ Администрация США ввела в действие правила, сокращающие предельные штрафы за просрочку примерно на 75%. Но несмотря на растущий фондовый рынок, бодрую динамику ВВП и низкий уровень безработицы, американцы по-прежнему мрачно относятся к экономике Байдена, что представляет большую угрозу для его переизбрания на новый срок. ⠀ Эффективного решения проблемы все также нет: потребитель всегда хочет больше тратить, но меньше работать. Так что жизнь в кредит – это нормальное состояние. ⠀ А вы как думаете?

0 notes

Text

💱 Целевые уровни и прогноз на неделю 04.03. – 08.03.

⠀ Нам предстоит сложная неделя. ⠀ NFP: признаки сохранения прочности на рынке труда неизбежны, а сильная экономика может привести к возобновлению инфляции. Ожидается, что уровень безработицы сохранится на уровне 3,7%, а рост заработной платы замедлится. ⠀ Показания Пауэлла: перед NFP стоит послушать полугодовой отчет по монетарной политике перед комитетом Палаты представителей в среду и комитетом Сената в четверг. ⠀ Заседание ЕЦБ: изменений в политике не ожидается, инвесторы будут ждать повторения волшебной мантры о том, что пока рано обсуждать снижение ставок. ⠀ Цены на нефть: ОПЕК+ продлил сокращение добычи нефти на 2 квартал, пытаясь предотвратить глобальный профицит и поддержать цены. Комментарии на эту тему гарантируют спекуляции на основных бенчмарках, но в разумных пределах. ⠀ Фаната�� азиатских активов рекомендуем не пропустить публикацию CPI и PPI Китая завтра утром, реакцию рынка ждем в понедельник. ⠀ Фундаментальные события, на которые необходимо обратить внимание (время GMT 0): ⠀ Вт, 05 USD: PMI – композитный, сферы услуг (14:45); ISM для непроизводственной сферы – PMI, занятость, цены (15:00); запасы нефти по данным API (21:30) GBP: PMI – композитный, сферы услуг, (09:30) ⠀ Ср, 06 AUD: ВВП, розничные продажи (00:30) USD: Статистика рынка труда от ADP (13:15); выступление Пауэлла; число открытых вакансий от JOLTS (15:00); запасы сырой нефти (+ в Кушинге) (15:30); Бежевая Книга (19:00) ⠀ Чт, 07 AUD: Торговый баланс (00:30) CNY: Экспорт, импорт, торговый баланс (03:00) EUR: Заседание ЕЦБ, процентная ставка (13:15); пресс-конференция ЕЦБ (13:45); выступление Лагард (15:00) USD: Число заявок на пособие по безработице, производительность труда в несельскохозяйственном секторе (13:30); выступление Пауэлла (15:00); ⠀ Пт, 08 USD: Nonfarm Payrolls (13:30); отчет WASDE (17:00)

#EURUSD#GBPUSD#USDJPY#XTIUSD#Profits#xChief#forexsignals#MarketFocus#forexnews#Stock#StopLoss#EconomicCalendar#worldnews#forexmarket

0 notes

Text

🔥 Скорость вне закона: Китай запрещает высокочастотный трейдинг

Хедж-фонд получил годовой запрет за злоупотребление высокоскоростной торговлей. Это наказание означает эскалацию борьбы с количественной торговлей, так как регулятор пытается реанимировать китайский биржевой рынок после трех лет потерь.⠀ ⠀ Технология High Frequency Trading – это алгоритмический, очень агрессивный метод торговли, при котором исполнение огромного количества сделок реализуется в считанные миллисекунды.⠀ ⠀ Шанхайская фьючерсная биржа запретила Shanghai Weiwan Fund Management открывать позиции в течение 12 месяцев, конфисковав при этом 8,9 млн юаней ($1,2 млн.) незаконной (по мнению регулятора) прибыли.⠀ ⠀ В начале февраля Шанхайская и Шэньчжэньская фондовые биржи на три дня заблокировали счета крупного квантового фонда Ningbo Lingjun Investment Management Partnership, после того как он менее чем за минуту продал акций на 2,57 млрд юаней.⠀ ⠀ Этот игрок спекулировал, используя программное обеспечение «Прямой доступ к рынку» («DMA»), обычно использующее своп-контракты и имеющее высокий уровень кредитного плеча. Раньше некоторым фондам DMA было вообще запрещено занимать короткие позиции.⠀ ⠀ Эти меры помогли поддержать рынок: базовый индекс CSI 300 вырос примерно на 10% от уровня своего пятилетнего минимума, но трейдеры увидели в таком запрете препятствие для развития свободного рынка.⠀ ⠀ А вы как думаете?⠀

#xChief#trading#market#forexnews#stocks#worldnews#StockMarket#profit#HighFrequencyTrading#China#StockExchange#MarketRegulation#investmentstrategy

0 notes

Text

⚡️ Золото теряет блеск и аргументы

Каждое поколение рождает своих кумиров. Если в конце XX века "киты" скупали золото, то теперь место рыночного идола заняли цифровые активы. Благодаря FOMO-спекулянтам биткоин с начала года прибавил 40% и уверенно забирает капитал из акций и золота. ⠀ Факт появления биткоин-ETF и их успешный запуск с точки зрения интереса инвесторов, оказал негативное влияние на инвестиции в золото и привел значительные институциональные деньги в экосистему биткоина. Теперь спекулянты активно накапливают крипту и избавляются от позиций по золоту. ⠀ Считается, что золото – это инструмент хеджирования инфляции. Однако на самом деле промежуточным звеном служит монетарная политика ФРС. В периоды повышения ставки драгметалл обычно снижается, так как одновременно укрепляется доллар и растет доходность казначейских облигаций США. Однако в 2022-2023, когда происходили эти процессы, золото проявило подозрительную устойчивость. Это было связано с рекордными покупками центробанков, которые затмили негатив в виде оттока капитала из ETF. ⠀ В 2024 «быки» по XAU/USD вступали в приподнятом настроении. В оптимистичных прогнозах не было недостатка от $2400 до $3000 за унцию. Фактический старт разочаровал – даже были попытки снижения ниже отметки $2000. Увы, если старт ослабления политики ФРС сместится с июня на более поздний период, доллар США получит новый драйвер роста, что негативно отразится на золоте. ⠀ Рынки ждут данные по индексу PCE, который, скорее всего, золото не обрадует. Технически на дневном графике XAU/USD наблюдается консолидация вблизи справедливой стоимости на $2034. Падение котировок ниже поддержки на $2025 позволит золоту нарисовать разворотный паттерн 1-2-3, а его комбинация с паттерном "три индейца" даст основания для среднесрочных покупок на отбое от области $2000-2010. ⠀ Посмотрим, что из этого получится. ⠀

1 note

·

View note

Text

⚠️ Шатдаун становится нормой: акции готовятся к падению

Американские законодатели пока не смогли прийти к соглашению по предотвращению очередного кризиса. Часть программ финансирования останется без средств уже в пятницу, что негативно отразится на рынке рисковых активов.⠀ ⠀ Ранее, в январе, обе палаты конгресса достигли соглашения по финансированию правительства в 2024 году (уровень расходов должен был составить $1,66 трлн), но принять соответствующий законопроект так и не смогли. Переговоры в Конгрессе не привели к устранению разногласий между республиканцами и демократами. Кроме проблем с шатдауном, нерешенными остаются вопросы помощи Украине, Израилю и Тайваню.⠀ ⠀ Даже частичное прекращение работы может нарушить федеральные программы продовольственной помощи. Ранее Байден отсрочил шатдаун нескольких министерств до 1 марта, а остальной части правительства, включая Минобороны, до 8-го. Примерно 20% структур федерального правительства США закроются 2 марта, а крайний срок для оставшихся 80% наступит всего через неделю.⠀ ⠀ Акции обычно не обращают внимания на межправительственные распри в среднесрочной перспек��иве, но день официального начала шатдауна всегда приносит убытки инвесторам, особенно, когда сопровождается публикацией серьезных статистических данных. На ближайшую пятницу, напомним, заявлена публикация пакета статистики от ISM.⠀ ⠀ В 8 из 14 прошлых шатдаунов с 1981 года акции понесли убытки (S&P 500 снижался на 2– 2,5%) в день начала кризиса. И хотя через несколько дней динамика восстанавливалась, для некоторых рисковых активов потери могут оказаться серьезными.⠀ ⠀ На данный момент к новому перемирию законодатели явно не готовы, так что рынки готовятся к краткосрочному шоку.⠀

#xChief#trading#market#forexnews#stocks#worldnews#StockMarket#profit#Shutdown#GovernmentShutdown#RiskAssets

1 note

·

View note