#planification patrimoniale en suisse

Explore tagged Tumblr posts

Text

Comment constituer stratégiquement votre patrimoine personnel le plus tôt possible en tant qu’entrepreneur ?

En tant qu’entrepreneur, le développement et la gestion d’une entreprise impliquent la mobilisation de vos ressources, de votre énergie, de votre temps et de votre capital. Or, se protéger financièrement, vous et votre famille, mérite également une attention particulière.

Il est donc essentiel de constituer son patrimoine personnel au plus vite et dans son intégralité !

Souvent, les entrepreneurs doivent injecter leur capital personnel pour faire face à une situation particulièrement difficile. Pour les jeunes chefs d’entreprise, le patrimoine professionnel représente plus ou moins la principale composante de leur patrimoine.

Comment alors séparer votre patrimoine de celui de votre entreprise ? Quelles sont les étapes à suivre pour constituer un patrimoine privé ? Et comment faire fructifier votre patrimoine privé de manière efficace ?

Les conseillers en planification patrimoniale et successorale chez Impact Financial Engineering (Impact FE) vous proposent des étapes à suivre pour structurer efficacement votre patrimoine ainsi que nos conseils d’experts pour y parvenir.

Quelles sont les étapes pour constituer un patrimoine privé en tant qu’entrepreneur ?

1. Séparer vos actifs personnels et professionnels

Séparez le patrimoine de l’entreprise du patrimoine privé pour éviter les conséquences d’une perte professionnelle sur la fortune privée. Afin de protéger vos actifs personnels en cas de soucis financiers de l’entreprise, la première étape consiste à créer une structure juridique pour votre entreprise, comme une SARL ou une SA.

Conservez dans votre patrimoine privé la partie du capital qui n’est pas indispensable à l’entreprise. En Suisse, les entrepreneurs peuvent profiter des options de banque privée pour conserver leurs actifs privés.

2. Établir un plan financier personnel

Votre plan financier personnel vous permettra de déterminer vos objectifs financiers à long terme et de prendre des décisions éclairées pour financer vos projets personnels. La constitution de votre patrimoine impose d’adapter et d’aligner vos moyens financiers à vos objectifs personnels.

Un plan de patrimoine privée optimal doit:

garantir la prévoyance vieillesse et l’épargne-retraite, pour le maintien d’un niveau de vie adéquat à la retraite ;

réaliser des placements privés ;

faciliter la planification successorale et

réduire les risques financiers liés à des situations imprévues.

3. Diversifier vos investissements

Ne mettez pas tous vos œufs dans le même panier. Avec un portefeuille bien diversifié vous pourrez minimiser les risques, augmenter la valeur du patrimoine, et maximiser les opportunités de rendement. Examinez les différents solutions disponibles, tels que l’immobilier, les fonds indiciels, les obligations et les actions tout en tenant compte de l’ensemble de la situation patrimoniale, notamment

la prévoyance vieillesse,

l’analyse des risques,

le plan de liquidité et

l’évaluation de la charge fiscale.

4. Établir une réserve d’urgence

Créez une réserve d’urgence qui vous permettra de faire face aux imprévus financiers. Ceci doit couvrir au moins six mois de vos dépenses mensuelles.

5. Éviter les dettes excessives

Évitez les dettes excessives, notamment celles à taux d’intérêt élevé, qui peuvent rapidement s’accumuler et vous coûter cher en intérêts.

6. Préparer pour la transmission de l’entreprise

Dans la perspective de la succession de l’entreprise, le retrait régulier du capital excédentaire de l’entreprise s’avère bénéfique pour organiser le règlement de la transmission. Un bilan allégé peut réduire le prix de vente de l’entreprise, ce qui favorise les successions au sein de la famille ou les transmissions à des tiers.

Autre avantage : vous accumulez davantage de patrimoine privé et disposez d’une plus grande marge de manœuvre pour compenser la non-participation des enfants à l’activité de l’entreprise. En outre, le patrimoine privé et le capital de prévoyance réduisent Les attentes parfois optimistes sur le prix de vente de l’entreprise.

Comment faire fructifier votre patrimoine privé de manière efficace ? Nos conseils d’experts

Planifiez suffisamment tôt

Commencez la planification financière suffisamment tôt, en faisant des placements. Un plan exhaustif accompagné d’une analyse globale de votre patrimoine, de vos objectifs, des différentes options d’investissement avec un avantage fiscal optimal aboutit à une mise en œuvre efficace et réussie.

Constituez un capital pour votre prévoyance vieillesse

Nous vous rappelons ici l’importance du 2e et du 3e pilier. Les plans de retraite personnalisés des cadres au titre de la prévoyance professionnelle (LPP) augmentent les cotisations d’épargne et induisent des rachats fiscalement avantageux .

La prévoyance facultative dans le cadre du 3e pilier est encore plus avantageuse. Nous conseillons à nos clients de verser le montant maximal fiscalement déductible dans le cadre du pilier 3A (lié à l’âge ordinaire de la retraite). Les solutions de prévoyance 3A sont non seulement optimisées sur le plan fiscal, mais elles offrent également de meilleures perspectives de rendement sur les marchés financiers.

Planifiez la liquidité de l’entreprise pour avoir des coussins de sécurité

La pandémie a mis en évidence la nécessité de disposer de liquidités et de capitaux pour couvrir les risques en cas de ralentissement de l’activité. Il s’agit là d’un élément important de la stratégie patrimoniale globale de l’entreprise. Les niveaux de liquidité à court, moyen et long terme permettent d’évaluer des fonds qui ne sont pas immédiatement indispensables à l’exploitation et ceux qui le sont. Ces fonds peuvent éventuellement être transférés dans le patrimoine privé (remboursement de créances actionnaire ou de dividendes planifiés).

À cet égard, constituez des réserves de sécurité pour éviter que des capitaux déjà retirés ne soient réinjectés dans l’entreprise pour faire face à des situations de crise à court terme dues à un manque de liquidités. En cas de prélèvement de capital, la forme juridique de la société joue un rôle déterminant dans l’assujettissement à l’impôt et à la sécurité sociale.

Construisez un patrimoine privé qui crée un équilibre avec l’entreprise

Cela réduit les risques sur les actifs globaux, liés à l’activité de l’entreprise. En règle générale, les investissements privés doivent représenter environ la moitié des actifs globaux et, en principe, ne doivent pas être en corrélation avec les composantes des actifs de l’entreprise.

Obtenez des conseils professionnels

N’hésitez pas à faire appel à des conseillers financiers pour vous aider à structurer votre patrimoine. Il sera judicieux de confier la structuration globale de vos différents actifs à des conseillers financiers indépendants tels qu’Impact FE.

Notre équipe de conseillers hautement compétents en matière de gestion de patrimoine, de planification financière et de succession peut vous accompagner à chaque étape de la mise en place d’un patrimoine d’entreprise et d’un patrimoine privé. Nous vous proposons des solutions complètes après avoir évalué votre patrimoine personnel et pris en compte votre situation professionnelle.

Appelez-nous dès maintenant pour découvrir la stratégie qui vous convient le mieux.

En savoir plus : https://impact-fe.ch/comment-constituer-strategiquement-votre-patrimoine-personnel-le-plus-tot-possible-en-tant-quentrepreneur/

#succession de l’entreprise#patrimoine privé#planification patrimoniale en suisse#conseiller en prévoyance#planification financière#conseiller fiscal#epargne investissement et patrimoine

1 note

·

View note

Photo

L’assurance vie est devenue pratiquement omniprésente dans la planification patrimoniale. Cette option est flexible, peut être adaptée à un large éventail d’objectifs, bénéficie d’un traitement fiscal très favorable dans la plupart des cantons. L’assurance vie peut être utilisée pour préserver et augmenter la richesse, mais aussi pour la transmettre à la génération suivante de manière très efficace sur le plan fiscal. https://swisskeysmanagement.com/assurance-vie/lassurance-vie-en-suisse-definir-votre-succession/ #assurance #assurancevie #succession #protection

0 notes

Text

Emprunt hypothécaire et hausse des taux : faut-il amortir ou renouveler son hypothèque ?

C’est une réalité, la hausse de l’inflation et le resserrement de la politique monétaire de la Banque Nationale Suisse ont un impact important sur les taux hypothécaires, qui ont pris le chemin d’une hausse brutale. C’est ainsi que par exemple le taux fixe à 10 ans est passé de quelques 1,1% il y a un an à environ 2,7% aujourd’hui, pour les meilleures offres.

Appliqué sur une dette de 1 mn le coût mensuel du service de la dette passe donc de CHF 916.- à CHF 2250.-, soit une hausse de 145% du loyer de l’argent !

Bon nombre de nos clients nous ont posé la question de savoir s’il faut refinancer ou amortir leur dette. La réponse, comme souvent pour les cas que nous traitons, est que tout dépend de vos circonstances personnelles.

Nous proposons donc ci-après une démarche pour répondre à cette épineuse question.

Bien entendu, le premier critère est de connaître les moyens que vous avez à disposition pour amortir tout ou partie de votre dette. Parmi ces derniers figurent bien sûr votre épargne « libre », mais également votre épargne « obligatoire » logée dans votre caisse de prévoyance, voir vos actifs accumulés dans un compte 3a ou encore des assurances vie.

Amortir ma dette avec mon épargne libre ?

Si vous en avez les moyens, les principaux critères de décision sont assez simples : le rendement que vous attendez sur vos placements est-il supérieur au coût de votre dette hypothécaire, après impôts ? Votre sensibilité au risque vous permet-elle d’assumer les risques lié à l’effet de levier ?

Nous illustrons ces éléments ci-après.

En Suisse, les intérêts passifs sont généralement déductibles du revenu imposable. Le rendement de vos actifs, en revanche, est imposé de façon différenciée entre revenus (coupons d’obligations et dividendes, valeur locative, voir loyers nets si l’objet est loué, qui sont taxés avec vos autres revenus) et plus-values des valeurs mobilières (non taxées, en principe).

On se rappellera aussi que le maintien d’une dette, quelle qu’elle soit, pour augmenter sa participation à diverses formes de placements, engendre un effet de levier, très favorable à la hausse mais potentiellement dévastateur à la baisse.

Nous illustrons cet élément avec un exemple qui n’inclut pas les impacts fiscaux cités plus haut : un placement de 100.- est financé pour 60.- par fond propres et 40.- par dette. Le coût de la dette est de 3%. Si votre placement produit un rendement de +6%, votre rendement net sera de CHF 6.- moins CHF 1,20 (pour le service de la dette), soit CHF 4,80. Rapporté à vos fonds propres initiaux de CHF 60 le rendement est de 7,7%.

A l’inverse, si votre placement produit un résultat de -6%, la valeur de vos fonds propres baissera alors de 8.3%. Si la valeur de votre placement baisse de 58.8% vous aurez intégralement perdu vos fonds propres !

Utiliser mon fonds de pension pour amortir mon hypothèque ?

On se rappellera que la LPP autorise le retrait des actifs de la caisse de pension pour le financement ou le remboursement de la dette hypothécaire de sa résidence principale. La règle est qu’un assuré peut retirer de sa caisse de pension la valeur la plus élevée entre l’avoir accumulé à 50 ans ou la moitié de son avoir total de prévoyance.

Mais là ne se trouve que la moitié de l’histoire, car il est aussi possible d’envisager un programme d’amortissement indirect de son hypothèque à travers des rachats d’années de prévoyance, si cette réserve existe, et/ou des contributions à un compte de 3e pilier.

Nous examinons ces pistes ci-après en précisant que dans de tels cas la dimension fiscale prend une importance prépondérante.

Une sortie des actifs de prévoyance est envisagée pour amortir l’hypothèque.

La sortie en capital de tout ou partie de l’avoir de prévoyance est taxée à des taux allant de 5% à 25% selon les cantons (environ 9% pour Genève et Vaud). Une fois tout ou partie de la dette remboursée, l’impôt sur la fortune va augmenter en proportion et les intérêts passifs déductibles du revenu imposable disparaîtront (et donc les impôts sur le revenus augmenteront). En outre, vos capitaux de prévoyance seront moins importants et les revenus (défiscalisés) qui y sont attribués proportionnellement plus bas. Il en découle aussi un capital de prévoyance cible à la retraite plus modeste. Enfin, le retrait anticipé bloque toute possibilité de rachat qui pourrait exister à l’avenir, les capitaux retirés pour le logement devant d’abord être « remboursés » à la fondation de prévoyance, avant de pouvoir être qualifiés de rachat et de bénéficier des déductions fiscales correspondantes.

Des possibilités de rachats de prévoyance existent encore :

il convient généralement de privilégier la stratégie de rachats à celle d’amortir la dette hypothécaire, quitte à planifier un amortissement ultérieur de cette dette, en général au moment de la prise de la retraite. Les subtilités pour bien maitriser une telle approche sont nombreuses et ne peuvent être décrites dans la présente lettre. On se rappellera toutefois qu’un rachat est déductible du revenu imposable et que l’effet de cette déduction doit être calculé au taux d’imposition marginal de l’intéressé, qui peut monter jusqu’à 45% selon le revenu imposable du ménage et son canton de domicile. En outre, les capitaux rachetés ne sont plus soumis à l’impôt sur la fortune ni à celui sur les revenus de capitaux, alors que les intérêts de la dette hypothécaire sont déductibles du revenu imposable et le montant de la dette est déduit de la fortune imposable. Il s’agit d’une configuration complexe, mais qui peut conduire à de très importantes économies.

Je refinance. Mais à quelle maturité ?

Ces dernières années les suisses ont préféré bloquer leurs taux hypothécaires sur des périodes longues, souvent de 10 ans, pour bénéficier de l’environnement de taux ultra compétitifs et assurer leur sécurité budgétaire.

Aujourd’hui la situation est différente : le taux moyen à 10 ans varie de 2,7 à 3,5% selon les Banques, alors que le taux Saron (taux indexé sur l’évolution du marché monétaire) varie entre 0,60 et 1,60%. La différence est donc substantielle, mais bien sûr le Saron ne vous protège pas en cas de hausse durable des taux.

Alors que choisir ?

Utilisons un exemple chiffré pour illustrer la situation : reprenons l’hypothèse d’une hypothèque de 1 mn, un taux fixe sur 10 ans de 3,1% et un taux Saron aujourd’hui de 1,1%. On peut alors calculer le coût annuel du service de la dette. Pour le Saron nous allons émettre l’hypothèse de fortes variations : en année 2 ce taux passerait à 3,2%, puis les années suivantes à 6%, 5.2%, 4%, 3%, 2%, 1.5%, 1.5%, 2% (c’est un peu le scenario catastrophe en cas d’inflation persistante).

On peut tirer deux enseignements de ce tableau :

Votre trésorerie doit être suffisante pour pouvoir faire face à de fortes hausses de taux, si vous optez pour le Saron

Au final c’est le coût total du service de la dette qu’il faut considérer. Dans notre exemple un peu extrême, la différence est de CHF 13’000.- en faveur du Saron (sans valeur actualisée des fluxs).

Conclusion

On le voit, la question de la stratégie de refinancement d’une dette hypothécaire est beaucoup plus complexe qu’il n’y parait. Et les décisions prises à la légère peuvent s’avérer être très couteuses si l’on cumule leurs effets sur de longues périodes.

Et il existe quantités de petites (et grandes) subtilités qu’il n’a pas été possible d’aborder dans le cadre de ce document.

Il nous semble dès lors indispensable d’inscrire cette décision dans le cadre d’un bilan patrimonial global, qui tienne également compte des projets de vie à long terme, notamment la prise de la retraite, moment auquel les conditions d’octroi ou de maintien d’une hypothèque peuvent beaucoup changer.

En savoir plus : https://impact-fe.ch/emprunt-hypothecaire-et-hausse-des-taux-faut-il-amortir-ou-renouveler-son-hypotheque/

0 notes

Text

0 notes

Text

#conseiller en prévoyance#planification patrimoniale en suisse#planification patrimoniale et successorale

0 notes

Text

Nouveau droit successoral : qu’implique-t-il et que faut-il considérer lors de la rédaction de son testament ?

En Suisse, le droit successoral décide qui hérite de la succession en cas de décès du testateur et comment la succession du défunt sera divisée entre les héritiers. Quant aux couples mariés ou partenaires enregistrés, le conjoint survivant a droit à une part des biens matrimoniaux et à une part qui va à la succession.

Face à l’évolution du tissu social au fil des ans (nouveaux modèles familiaux et sociaux, couples vivant en concubinage, augmentation du nombre de divorces et de mariages multiples), une révision des dispositions de la loi suisse centenaire sur les successions s’est imposée. La nouvelle réforme, qui entrera en vigueur à partir de janvier 2023, paraît prometteuse et vise à s’adapter aux contextes sociaux actuels offrant plus de liberté aux testateurs, aux couples modernes, aux personnes divorcées et même aux entreprises familiales dans la planification patrimoniale et successorale.

Dans cet article, les spécialistes de la planification patrimoniale et successorale chez Impact FE vous donnent un aperçu des nouveautés en la matière, ainsi que les conséquences qui en découlent et à prendre en compte, notamment lors de la mise en place de votre planification successorale.

Dans un premier temps, nous aborderons les principes de base du droit successoral.

La réserve héréditaire : Il s’agit d’une part minimale de la succession garantie à certains membres de la famille malgré un testament ou un pacte successoral déjà établi par le défunt. Le Code Civil suisse fixe les règles qui posent les limites de la planification successorale pour la protection de la réserve héréditaire. Étant fixée par la loi, cette part minimale de l’héritage ne peut pas être retirée à un héritier légal protégé par la loi. À cet égard, le testateur a une liberté très limitée dans la distribution de sa succession et dans la formulation de son testament.

Part successorale légale : Il s’agit d’une part de succession attribuée à certains héritiers parla loi en l’absence d’un testament ou d’un pacte successoral.

Quotité disponible : La part de la succession qui excède les parts réservataires stipulées par le Code Civil représente la quotité disponible. Le testateur peut disposer librement de cette part.

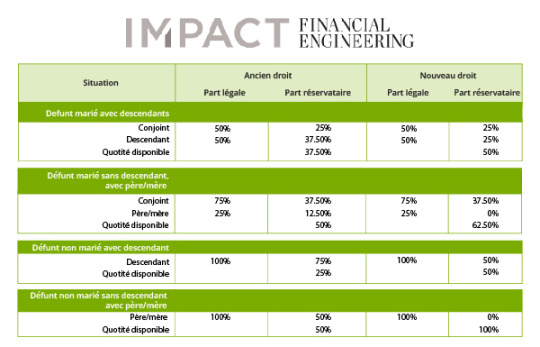

Les principaux développements du nouveau droit des successions

La réserve héréditaire des descendants directs est réduite à 50 % de leur part légale, contre 75 % dans le régime actuel.

Suppression de réserve héréditaire pour les père et mère

Les couples engagés dans une procédure de divorce peuvent priver le futur ex-conjoint d’héritage avant le jugement

Toujours pas de droits de succession pour les cohabitants

La succession ne comprend pas les biens du pilier 3a, qui ont une dévolution qui leur est propre.

Dispositions du droit successoral actuel

Voici les montants des réserves héréditaires actuellement fixés par le Code Civil:

Descendants (enfants, à défaut les petits-enfants, à défaut les arrière-petits-enfants) : trois quarts ou 75% de la part successorale légale

Conjoints ou partenaires enregistrés : la moitié ou 50% de la part successorale légale

Parents : la moitié ou 50% de la part successorale légale (en l’absence de descendance.)

Quel sera l’impact de la nouvelle réforme sur votre dévolution successorale ?

Réduction des réserves héréditaires

A l’avenir, la réserve héréditaire ne sera que la moitié pour les descendants et sera complètement abolie pour les père et mère. La réserve du conjoint demeurera inaltérée. Ces mesures se traduiront par une quotité disponible plus élevée, augmentant de manière significative la marge de manœuvre en matière de planification successorale. Les testateurs pourront désormais attribuer leur patrimoine plus librement pour favoriser l’un de ses héritiers, son conjoint, les enfants de son époux ou tout autre tiers.Cette révision facilitera également le transfert des entreprises.

La part supplémentaire du bénéfice réalisé pendant le mariage qui, par contrat de mariage ou par contrat de partenariat enregistré, est attribuée au conjoint survivant est considérée comme une donation entre vivants. Bien qu’elle soit prise en compte dans le calcul des réserves légales et qu’elle puisse être réduite, en fonction du résultat, elle n’est pas susceptible d’affecter la réserve des enfants non communs et de leurs descendants. Les enfants communs et leurs descendants peuvent demander la réduction de la part supplémentaire de la prestation attribuée au conjoint survivant si ce dernier se remarie ou conclut un partenariat enregistré.

N’oubliez pas qu’il est préférable de planifier sa succession suffisamment tôt. Chez Impact FE, nous vous aidons à structurer soigneusement votre testament afin de garantir le respect de vos souhaits et du cadre légal.

Une quotité disponible plus élevée en faveur du conjoint survivant en présence d’un usufruit

Pour permettre au conjoint survivant (ou au partenaire enregistré) de maintenir les conditions de vie antérieures au décès du partenaire, le Code Civil prévoit la possibilité de léguer au conjoint survivant, par testament, l’usufruit de la totalité de la part dévolue aux enfants communs en attribuant à ces derniers la nue-propriété.

A ce jour, en plus de l’usufruit, le testateur peut attribuer ce qui reste de la succession après déduction de la part grevée de l’usufruit en faveur du partenaire survivant. Le conjoint reçoit ainsi 1/4 ou 25% de la succession en propriété et l’usufruit des 3/4 ou 75% restants. Lorsque la nouvelle réforme prendra effet, le conjoint pourra recevoir 50% (au lieu de 25%) de la succession en pleine propriété et le reste, soit l’autre moitié, en usufruit.

Suppression du droit à la part réservataire pour le conjoint survivant déjà engagé dans une procédure de divorce

Selon la nouvelle loi, le droit à la réserve héréditaire est supprimé pour le conjoint (ou le partenaire enregistré) survivant dès l’introduction de la procédure de divorce. En outre, à ce stade, il/elle ne pourra plus faire valoir en sa faveur les prétentions découlant des dispositions relatives à la cause du décès. Le conjoint survivant ou le partenaire enregistré conserve son droit de succession légal en l’absence de testament stipulant le contraire. En présence d’un testament, le testateur peut totalement exclure son futur conjoint en tant qu’héritier.

Aucune disposition pour les couples vivants en concubinage

Dans la situation juridique actuelle, les couples en concubinage (qui ne sont ni mariés ni en partenariat enregistré) – n’ont aucun droit de succession. Les cohabitants devront continuer à régler activement leur succession au profit de leur partenaire car la nouvelle réforme ne prévoit pas de secours pour cette situation.

Donations après la conclusion d’un pacte successoral

La nouvelle réforme prône également l’interdiction de donation après la conclusion d’un pacte successoral. Une donation peut effectivement être annulée si elle contrevient aux dispositions du pacte ou s’il y a eu l’intention de léser les héritiers institués. À l’avenir, lors de la conclusion d’un pacte successoral, le testateur devrait bien appréhender la possibilité de disposer librement de sa fortune de son vivant.

Exclusion des avoirs du 3ème pilier

Les avoirs de prévoyance du pilier 3A sont toujours exclus de la succession. La valeur de rachat (assurance-vie 3A et 3B) ou le solde du compte (banque 3A) seront perçus directement par les héritiers mais feront l’objet d’une réduction si les réserves héréditaires ne sont pas respectées. Les héritiers réservataires pourront donc exercer une action en réduction contre les bénéficiaires du 3ème pilier si leurs droits ne sont pas respectés.

Bon à savoir: La réforme n’a pas d’impact sur le 2e pilier. De plus, les prestations de la prévoyance professionnelle ne sont pas comprises dans la succession et ne sont pas soumises à l’action en réduction.

Partage de la succession dans les entreprises familiales

Comme prochaine étape, le Conseil fédéral a également l’intention d’apporter des modifications au règlement de la succession qui permettraient de clarifier le partage de la succession dans les entreprises familiales. Les nouvelles dispositions auront pour but d’éliminer les difficultés rencontrées par les propriétaires d’entreprises et les héritiers lors de la transmission de l’entreprise par succession. Cette nouvelle étape assurera une plus grande stabilité aux entreprises suisses, en particulier aux PME, et permettra de garantir les emplois. Toutefois, aucune décision n’a encore été prise à cet égard.

Quel impact sur les testaments déjà rédigés ?

Malgré la révision du droit des successions, les anciens testaments et pactes restent en général valables. Toutefois, si vous avez déjà rédigé votre testament, nous vous recommandons de le réexaminer à la lumière des nouvelles dispositions valables à compter du 1er Janvier 2023.

Lorsque vous révisez votre testament, posez-vous les questions suivantes :

Voulez-vous profiter de la flexibilité accrue en matière de répartition ?

Les dispositions que vous avez prises en matière de réserve héréditaire sont-elles clairement énoncées selon le nouveau droit des successions ?

Avez-vous besoin d’une clarification en cas d’une éventuelle procédure de divorce ?

Les réponses à ces questions vous aideront à repenser et à adapter votre planification patrimoniale et successorale.

Sachez que vous pouvez mettre à jour ou modifier votre testament une fois qu’il est rédigé, en l’occurrence pour tenir compte des dispositions du droit successoral à venir.

La rédaction d’un testament ou d’un pacte successoral est un travail minutieux. C’est pourquoi il est préférable de s’adresser à des experts pour bénéficier de leurs conseils juridiques avisés. Les experts d’Impact FE sont à votre disposition pour vous offrir un conseil et un soutien pertinents sur ce sujet complexe, afin que vous puissiez planifier la transmission de votre patrimoine et succession de manière optimale.

Si vous avez des questions, contactez-nous dès maintenant !

Ecrit par Alexandre Prautzsch

En savoir plus : https://impact-fe.ch/nouveau-droit-successoral-quimplique-t-il-et-que-faut-il-considerer-lors-de-la-redaction-de-son-testament/

0 notes

Text

#planification successorale#planification patrimoniale en suisse#planification patrimoniale et successorale

0 notes

Text

Impact fe, Cabinet de conseil indépendant en planification patrimoniale en Suisse Romande - IMPACT FE

1 note

·

View note