#avison young

Explore tagged Tumblr posts

Text

Piotr Krysztopa dołącza do Avison Young

Do zespołu doradców technicznych Avison Young w Polsce dołącza Piotr Krysztopa.

Piotr ma 7-letnie doświadczenie w prowadzeniu projektów związanych z nieruchomościami komercyjnymi, ze szczególnym uwzględnieniem nowoczesnych technologii, instalacji budynkowych oraz automatyki. Zakres prowadzonych przez niego projektów koncentruje się na obszarach takich jak efektywność energetyczna, analiza danych budynkowych oraz zagadnienia ESG. Piotr posiada również doświadczenie związane z audytami technicznymi budynków.

Przed dołączeniem do Avison Young pracował w Go4Energy i Zonifero.

„Wraz z dołączeniem do naszego zespołu eksperta automatyki budynkowej, wzbogacamy naszą ofertę świadczenia usług o pogłębioną analizę w tym zakresie. – komentuje Tomasz Daniecki, Director, Head of Technical Advisory – Wychodzimy z założenia, że poświęcenie czasu na dokładną analizę danych płynących z systemów budynkowych i podjęcie na tej podstawie dalszych działań pozwala w sposób racjonalny i zauważalny zwiększyć efektywność funkcjonowania budynku, co przekłada się na realny zysk naszych klientów.“

0 notes

Text

Senior Property Accountant

OverviewAvison Young is looking for a Property Accountant to join our accounting department. The position will be responsible for managing the accounting and reporting for commercial buildings, overseeing the revenue reporting and lease accounting to ensure accuracy and efficiency. Experience using MRI/YARDI is requiredResponsibilities Prepare financial statements Prepare monthly recoveries…

0 notes

Text

Polska: Sektor biurowy w okresie przejściowej hibernacji

Autor: Marcin Purgal, Senior Director, Investment w Avison Young

Spadek wolumenu inwestycyjnego, który notowany jest w tym roku we wszystkich sektorach rynku nieruchomości komercyjnych w Polsce, najbardziej widoczny jest w segmencie biurowym. Pomimo względnego ożywienia, jakie można było zaobserwować pod koniec lata, całkowita wartość wolumenu transakcyjnego zarejestrowanego w okresie Q1-Q3 2023 roku wyniosła zaledwie ok. 1,7 mld euro, z czego tylko ok. 267 mln euro przypadło na aktywa biurowe.

Jednak w tym czasie spowolnienia, jest również miejsce na sukcesy. Zespół doradztwa inwestycyjnego Avison Young ma na swoim koncie ok. 1/3 zrealizowanych transakcji w tym sektorze – zarówno pod względem wolumenu jak i liczby transakcji.

„Liczby potwierdzają wyraźnie spowolnienie na rynku nieruchomości komercyjnych. Jednak transakcje dalej się toczą. W porównaniu z innymi krajami w Europie, Polska wydaje się być jednym z bardziej aktywnych rynków. I tak jak w czasie pandemii COVID-19, inwestorzy adaptują się do zmieniających się warunków, weryfikując posiadane aktywa i strategie inwestycyjne.” – komentuje Marcin Purgal, Senior Director, Investment w Avison Young.

Bezkonkurencyjna Warszawa

W 2022 roku w centrum zainteresowania inwestorów były głównie miasta regionalne, w których zawarto 15 z 21 transakcji biurowych. W tym roku inwestorzy zainteresowani aktywami biurowymi skoncentrowali swoją uwagę wyłącznie na rynku warszawskim.

Od ostatniego roku zmianie uległ także rodzaj aktywów, na których skupiają się inwestorzy. W 2022 roku przeważały transakcje z udziałem obiektów typu „core” lub „core+”, co można odczytać jako wybór strategii niskiego ryzyka. W tym roku, poza nieruchomościami „core+”, widoczne jest też zainteresowanie aktywami „value-add” i oportunistycznymi, przeznaczonymi do przebudowy lub zmiany funkcji – co z kolei świadczy o tendencji do szukania okazji inwestycyjnych.

W cenie tańsze aktywa

Od początku roku inwestorzy wykazywali szczególne zainteresowanie tańszymi obszarami poza centrum Warszawy, w tym obszarem Mokotowa i Służewca. Zespół Avison Young sfinalizował w ostatnim czasie aż dwie transakcje w tej okolicy (Obrzeżna Center i HOL 7.7), a i kolejne projekty są w trakcie negocjacji. Jednak przedmiotem największych transakcji były aktywa zlokalizowane w centrum Warszawy.

Największą transakcją do końca III kw., której wartość wynosiła prawie 70 milionów euro, był zakup budynku Wola Retro przez węgierski fundusz Adventum, gdzie dział doradztwa inwestycyjnego Avison Young reprezentował sprzedającą Develię. Druga największa transakcja dotyczyła Warta Tower, która przejęta została przez Cornerstone, co potwierdza rosnącą aktywność polskiego kapitału, szczególnie w przypadku nieruchomości typu „value-add” i oportunistycznych.

Avison Young zwraca uwagę, że mimo znacznie mniejszego całkowitego wolumenu transakcji, aktywność inwestycyjna w 2023 roku pozostaje wysoka pod względem liczby transakcji. Płynność jest na porównywalnym poziomie do wyników z okresu I-III kw. 2016 i 2017 roku, ale średni wolumen transakcyjny jest znacznie mniejszy.

W strukturze transakcji biurowych dominują mniejsze projekty. Brakuje przejęć większych inwestycji, których ceny nie uległy jeszcze oczekiwanej korekcie. Głównymi powodami zastoju w sektorze biurowym, obok utrzymującego się jeszcze w pierwszej połowie 2023 roku rozdźwięku pomiędzy oczekiwaniami cenowymi sprzedających i kupujących są wysokie koszty finansowania zakupu oraz postrzeganie nieruchomości biurowych jako mniej stabilnych inwestycji ze względu na upowszechnienie się hybrydowego modelu pracy.

Inwestorzy regionalni i kapitał rodzimy

Globalne fundusze instytucjonalne pozostają nadal w uśpieniu. Brak konkurencji z ich strony wykorzystują inwestorzy lokalni i biznes prywatny. Większość kapitału zainwestowanego w tym roku na polskim rynku nieruchomości komercyjnych pochodziła z krajów Europy Środkowo-Wschodniej (CEE) oraz krajów bałtyckich. W pierwszej połowie 2023 roku udział inwestorów z regionu CEE w całkowitym wolumenie transakcji w Polsce wyniósł 45 proc. To o 20 proc. więcej niż w latach 2020-2022.

Innym źródłem kapitału, który korzysta z ograniczonej konkurencji i wchodzi do gry jest kapitał rodzimy, który poszukuje w sektorze nieruchomości komercyjnych okazji i obniżek cen. Można go podzielić na dwie grupy. Jedna to firmy z polskim kapitałem, które wykorzystują spowolnienie, są w stanie odpowiednio oszacować ryzyko i zabezpieczyć finansowanie oraz sfinalizować dobrą transakcję. Druga grupa to „family offices”, zamożne osoby, reprezentujące bogate rodziny, zainteresowane dodatkowymi opcjami inwestycyjnymi. Inwestorzy z tego segmentu celują we wszystkie główne klasy aktywów, których wartość nie przekracza 50 mln euro, od nieruchomości typu „core” po inwestycje niosące wyższe ryzyko, ale umożliwiające wygenerowanie wysokich zwrotów.

W nowy rok z optymizmem

Perspektywy dla sektora biurowego są umiarkowanie optymistyczne. W 2024 roku na rynku mogą pojawić się nowe aktywa w związku z dużą liczbą refinansowań i wykupem sporej liczby obligacji komercyjnych emitowanych przez deweloperów i inwestorów.

Dostępność aktywów biurowych może również wzrosnąć w wyniku weryfikacji portfeli przez fundusze inwestycyjne, które przyjęły nową strategię działania i planują zbyć nieruchomości, które się w nią nie wpisują lub też te, które weryfikują portfele pod względem spełniania warunków ESG. Globalne i europejskie podmioty, chcąc zoptymalizować portfolio mogą pójść w stronę redukcji alokacji w aktywa biurowe i przenosić inwestycje do atrakcyjniejszych obecnie sektorów, np. magazynowego czy PRS.

Decydująca dla aktywizacji działań na rynku transakcji inwestycyjnych w 2024 roku będzie wysokość stóp procentowych oraz dostępność finansowania. Stopy kapitalizacji dla kluczowych projektów na przestrzeni roku wzrosły w Polsce średnio od 0,5 do 1 punktu procentowego przy czym ciężko jest określić stopę dla najlepszych aktywów, gdyż nie odnotowano żadnej transakcji typu „prime” w sektorze biurowym. Avison Young spodziewa się, że aktywność inwestycyjna w sektorze biurowym może utrzymywać się na ograniczonym poziomie z uwagi na utrzymujące się dość sceptyczne nastawienie rynku do tej klasy nieruchomości, a w innych sektorach powinna się ustabilizować.

Odbudowę wolumenów transakcyjnych może też przynieść zmiana polityki banków, które nadal bardzo selektywnie podchodzą do finansowania projektów, w związku z czym inwestorzy gotówkowi mają wciąż silną przewagę i większą możliwość zawierania atrakcyjnych transakcji.

0 notes

Text

Polska: Sektor biurowy w okresie przejściowej hibernacji

Autor: Marcin Purgal, Senior Director, Investment w Avison Young

Spadek wolumenu inwestycyjnego, który notowany jest w tym roku we wszystkich sektorach rynku nieruchomości komercyjnych w Polsce, najbardziej widoczny jest w segmencie biurowym. Pomimo względnego ożywienia, jakie można było zaobserwować pod koniec lata, całkowita wartość wolumenu transakcyjnego zarejestrowanego w okresie Q1-Q3 2023 roku wyniosła zaledwie ok. 1,7 mld euro, z czego tylko ok. 267 mln euro przypadło na aktywa biurowe.

Jednak w tym czasie spowolnienia, jest również miejsce na sukcesy. Zespół doradztwa inwestycyjnego Avison Young ma na swoim koncie ok. 1/3 zrealizowanych transakcji w tym sektorze – zarówno pod względem wolumenu jak i liczby transakcji.

„Liczby potwierdzają wyraźnie spowolnienie na rynku nieruchomości komercyjnych. Jednak transakcje dalej się toczą. W porównaniu z innymi krajami w Europie, Polska wydaje się być jednym z bardziej aktywnych rynków. I tak jak w czasie pandemii COVID-19, inwestorzy adaptują się do zmieniających się warunków, weryfikując posiadane aktywa i strategie inwestycyjne.” – komentuje Marcin Purgal, Senior Director, Investment w Avison Young.

Bezkonkurencyjna Warszawa

W 2022 roku w centrum zainteresowania inwestorów były głównie miasta regionalne, w których zawarto 15 z 21 transakcji biurowych. W tym roku inwestorzy zainteresowani aktywami biurowymi skoncentrowali swoją uwagę wyłącznie na rynku warszawskim.

Od ostatniego roku zmianie uległ także rodzaj aktywów, na których skupiają się inwestorzy. W 2022 roku przeważały transakcje z udziałem obiektów typu „core” lub „core+”, co można odczytać jako wybór strategii niskiego ryzyka. W tym roku, poza nieruchomościami „core+”, widoczne jest też zainteresowanie aktywami „value-add” i oportunistycznymi, przeznaczonymi do przebudowy lub zmiany funkcji – co z kolei świadczy o tendencji do szukania okazji inwestycyjnych.

W cenie tańsze aktywa

Od początku roku inwestorzy wykazywali szczególne zainteresowanie tańszymi obszarami poza centrum Warszawy, w tym obszarem Mokotowa i Służewca. Zespół Avison Young sfinalizował w ostatnim czasie aż dwie transakcje w tej okolicy (Obrzeżna Center i HOL 7.7), a i kolejne projekty są w trakcie negocjacji. Jednak przedmiotem największych transakcji były aktywa zlokalizowane w centrum Warszawy.

Największą transakcją do końca III kw., której wartość wynosiła prawie 70 milionów euro, był zakup budynku Wola Retro przez węgierski fundusz Adventum, gdzie dział doradztwa inwestycyjnego Avison Young reprezentował sprzedającą Develię. Druga największa transakcja dotyczyła Warta Tower, która przejęta została przez Cornerstone, co potwierdza rosnącą aktywność polskiego kapitału, szczególnie w przypadku nieruchomości typu „value-add” i oportunistycznych.

Avison Young zwraca uwagę, że mimo znacznie mniejszego całkowitego wolumenu transakcji, aktywność inwestycyjna w 2023 roku pozostaje wysoka pod względem liczby transakcji. Płynność jest na porównywalnym poziomie do wyników z okresu I-III kw. 2016 i 2017 roku, ale średni wolumen transakcyjny jest znacznie mniejszy.

W strukturze transakcji biurowych dominują mniejsze projekty. Brakuje przejęć większych inwestycji, których ceny nie uległy jeszcze oczekiwanej korekcie. Głównymi powodami zastoju w sektorze biurowym, obok utrzymującego się jeszcze w pierwszej połowie 2023 roku rozdźwięku pomiędzy oczekiwaniami cenowymi sprzedających i kupujących są wysokie koszty finansowania zakupu oraz postrzeganie nieruchomości biurowych jako mniej stabilnych inwestycji ze względu na upowszechnienie się hybrydowego modelu pracy.

Inwestorzy regionalni i kapitał rodzimy

Globalne fundusze instytucjonalne pozostają nadal w uśpieniu. Brak konkurencji z ich strony wykorzystują inwestorzy lokalni i biznes prywatny. Większość kapitału zainwestowanego w tym roku na polskim rynku nieruchomości komercyjnych pochodziła z krajów Europy Środkowo-Wschodniej (CEE) oraz krajów bałtyckich. W pierwszej połowie 2023 roku udział inwestorów z regionu CEE w całkowitym wolumenie transakcji w Polsce wyniósł 45 proc. To o 20 proc. więcej niż w latach 2020-2022.

Innym źródłem kapitału, który korzysta z ograniczonej konkurencji i wchodzi do gry jest kapitał rodzimy, który poszukuje w sektorze nieruchomości komercyjnych okazji i obniżek cen. Można go podzielić na dwie grupy. Jedna to firmy z polskim kapitałem, które wykorzystują spowolnienie, są w stanie odpowiednio oszacować ryzyko i zabezpieczyć finansowanie oraz sfinalizować dobrą transakcję. Druga grupa to „family offices”, zamożne osoby, reprezentujące bogate rodziny, zainteresowane dodatkowymi opcjami inwestycyjnymi. Inwestorzy z tego segmentu celują we wszystkie główne klasy aktywów, których wartość nie przekracza 50 mln euro, od nieruchomości typu „core” po inwestycje niosące wyższe ryzyko, ale umożliwiające wygenerowanie wysokich zwrotów.

W nowy rok z optymizmem

Perspektywy dla sektora biurowego są umiarkowanie optymistyczne. W 2024 roku na rynku mogą pojawić się nowe aktywa w związku z dużą liczbą refinansowań i wykupem sporej liczby obligacji komercyjnych emitowanych przez deweloperów i inwestorów.

Dostępność aktywów biurowych może również wzrosnąć w wyniku weryfikacji portfeli przez fundusze inwestycyjne, które przyjęły nową strategię działania i planują zbyć nieruchomości, które się w nią nie wpisują lub też te, które weryfikują portfele pod względem spełniania warunków ESG. Globalne i europejskie podmioty, chcąc zoptymalizować portfolio mogą pójść w stronę redukcji alokacji w aktywa biurowe i przenosić inwestycje do atrakcyjniejszych obecnie sektorów, np. magazynowego czy PRS.

Decydująca dla aktywizacji działań na rynku transakcji inwestycyjnych w 2024 roku będzie wysokość stóp procentowych oraz dostępność finansowania. Stopy kapitalizacji dla kluczowych projektów na przestrzeni roku wzrosły w Polsce średnio od 0,5 do 1 punktu procentowego przy czym ciężko jest określić stopę dla najlepszych aktywów, gdyż nie odnotowano żadnej transakcji typu „prime” w sektorze biurowym. Avison Young spodziewa się, że aktywność inwestycyjna w sektorze biurowym może utrzymywać się na ograniczonym poziomie z uwagi na utrzymujące się dość sceptyczne nastawienie rynku do tej klasy nieruchomości, a w innych sektorach powinna się ustabilizować.

Odbudowę wolumenów transakcyjnych może też przynieść zmiana polityki banków, które nadal bardzo selektywnie podchodzą do finansowania projektów, w związku z czym inwestorzy gotówkowi mają wciąż silną przewagę i większą możliwość zawierania atrakcyjnych transakcji.

0 notes

Photo

The answer to this question is not so simple. It depends on many factors, some of which are difficult to predict. Office investment, like any other form of investment, is a game of risk and chance. You never know what will happen until it happens. But if I had to venture a guess, I would say that office investment will continue to grow in 2023. More and more businesses are realizing the importance of having a physical presence, and are willing to invest in office space. And with the rise of new technologies, the need for office space will only continue to grow. So where does office investment lie in 2023? It lies in the hands of the brave, the bold, and the innovative. It lies in the hands of the businesses that are willing to take a chance and invest in the future.

#Investment#National#News#Office#Trends#TopOfTheList#Avison Young#CommercialEdge#Kidder Mathews#Urban Land Institute#fault

0 notes

Text

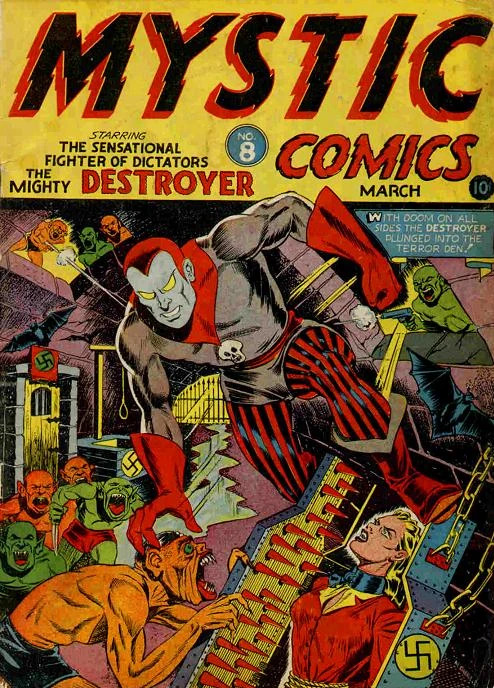

Al Avison and Arturo Cazeneuve “Captain Freedom and the Young Defenders” Nazi Pied Piper page 1 title splash to Speed Comics #30 (1944) Source

3 notes

·

View notes

Text

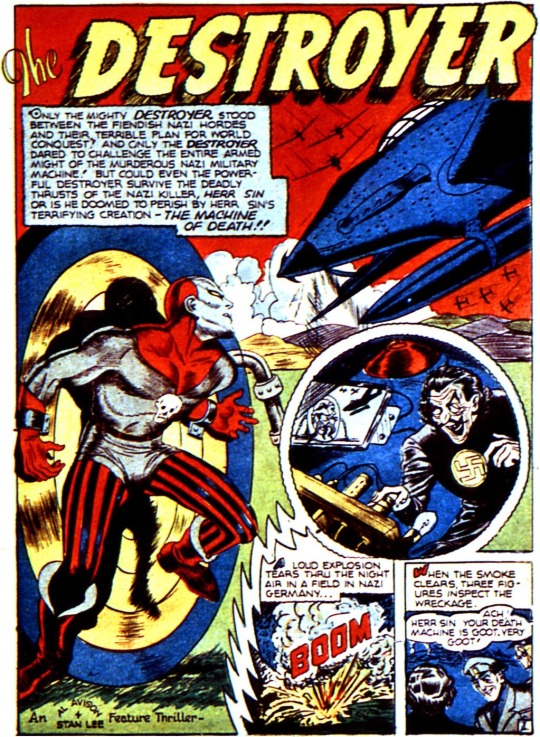

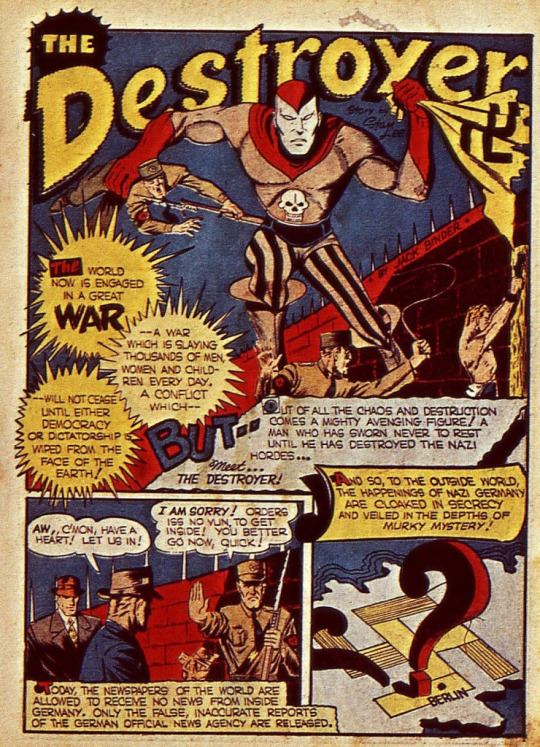

Who was the first comic book superhero that Stan Lee ever created? The answer is Keen Marlow, the Destroyer, who Lee created with artist Al Avison in late 1941 in Mystic Comics #6.

Like many young people, Stan Lee's first character was an edgy reimagining of another character, in this case, Captain America. Journalist Keen Marlow, while in a Nazi Death Camp (remember, this was before the Holocaust was public knowledge) befriended a kindly scientist who was a fellow prisoner, who gave him an elixir that made him a world class athlete. He adopted a frightening mask and skull tights to terrify the Nazis.

133 notes

·

View notes

Text

Co słychać na rynku nieruchomości w Europie Środkowo-Wschodniej?

RAPORT: Rynek inwestycyjny nieruchomości komercyjnych w regionie Europy Środkowo-Wschodniej | H1 2023

AUTORZY: Zespoły Avison Young z Czech, Polski, Rumunii, Słowacji i Węgier

Spowolnienie było nieuniknione

Obecne wyniki na rynku nieruchomości komercyjnych nieszczególnie napawają optymizmem, jednak jest to sytuacja przejściowa.

Pandemia COVID-19 znacząco wpłynęła na gospodarkę i zachowania klientów, a w konsekwencji na rynek nieruchomości i aktywność inwestorów. Jednak nabywcy stosunkowo szybko dostosowali się do nowych okoliczności, a łączny wolumen inwestycji w Europie Środkowo-Wschodniej (Czechy, Polska, Rumunia, Słowacja, Węgry) przekroczył 10,5 mld euro zarówno w 2020, jak i 2021 roku.

W 2022 r. wybuch wojny na Ukrainie dodatkowo namieszał na rynku, prowadząc do rekordowo wysokiej inflacji, wzrostu stóp procentowych i eskalacji niepewności inwestycyjnej. Pomimo tych wyzwań, wolumen inwestycji w Europie Środkowo-Wschodniej zdołał przekroczyć 11 mld euro, przewyższając dwa poprzednie lata.

Jednak wszyscy gracze rynkowi byli świadomi, że spowolnienie nastąpi w 2023 roku.

Całkowity wolumen inwestycji w Europie Środkowo-Wschodniej w I poł. 2023 r. wyniósł 2,2 mld euro, spadł o 59% (rok do roku). Najmniejsza zmiana nastąpiła w Czechach (spadek o 38% z wynikiem 749 mln euro), a największa - w Polsce (spadek o 72% z wynikiem 801 mln euro) i na Węgrzech (spadek o 82% z wynikiem 114 mln euro). Zamrożenie rynku na Węgrzech jest spowodowane nie tylko warunkami globalnymi, ale także tymi specyficznymi dla Węgier, które mogą być niepokojące dla niektórych inwestorów. Mowa tu o napięciach między Węgrami a UE, dostawcą funduszy strukturalnych dla tego kraju, oraz pozycją Węgier w konflikcie Ukraina-Rosja.

Słowacja z wolumenem 321 mln euro odnotowała spadek o 48%, a Rumunia - 44% z 180 mln euro.

Na Węgrzech toczy się już wiele projektów inwestycyjnych, dlatego oczekujemy, że wolumeny wzrosną w drugiej połowie roku, a roczny wynik przekroczy 500 mln euro. Z kolei w Rumunii spodziewamy się, że wolumen inwestycji w całym roku osiągnie 600-700 mln euro.

Polska po raz kolejny okazała się najbardziej płynnym rynkiem w naszym regionie, osiągając wolumen transakcji powyżej 800 mln euro, zrealizowany w 33 transakcjach. Jednakże jest to najsłabszy wynik dla pierwszego półrocza od 2015 roku.

Co się obecnie sprzedaje?

Sektor handlowy

Dominacja sektora handlowego w wynikach całego regionu (35%) to głównie efekt dwóch dużych transakcji, które miały miejsce na rynku czeskim - zbycia przez Trei Real Estate portfela supermarketów i parków handlowych, zlokalizowanych w Czechach i na Słowacji, na rzecz Plan B Investments za szacunkową wartość około 187 mln euro (alokacja portfela w Czechach) oraz nabycia przez Pardubice Retail Fund centrum handlowego Palac Pardubice za 123 mln euro. Jedną ze spółek założycielskich Pardubice Retail jest Perrarus Plus, spółka należąca do Richarda Moráveka, czeskiego inwestora i dewelopera nieruchomości, który jest również właścicielem Redstone Real Estate.

Pomimo tego, że udział transakcji handlowych w rumuńskim rynku wyniósł zaledwie 18% (32 mln euro), spodziewamy się, że ten konkretny segment będzie motorem inwestycji w drugiej połowie roku, co zwiększy całkowity wolumen transakcji. Inwestorów w Rumunii przyciągają w szczególności regionalne parki handlowe.

W Polsce wolumen transakcji handlowych osiągnął 175 mln euro, co jest najniższym wynikiem dla pierwszej połowy roku od 2010 roku. Po kilku latach niekwestionowanej dominacji parków handlowych i obiektów typu convenience, w 2023 r. struktura rynku inwestycji handlowych uległa zmianie, ponieważ zaobserwowaliśmy powrót transakcji regularnymi centrami handlowymi w miastach regionalnych i przejęć w celu dalszej przebudowy.

Na Węgrzech transakcje handlowe stanowiły ok. 51% całkowitego wolumenu, ale ich wartość była niska - 58 mln euro. Przedmiotami transakcji były lokale przy głównych ulicach handlowych, regionalne centra handlowe i mniejsze centra handlowe.

Sektor magazynowy

Największy zwycięzca pandemii COVID-19 został najbardziej dotknięty spowolnieniem transakcyjnym w 2023 roku. Ogólny wynik sektora magazynowego w pierwszej połowie roku w regionie to głównie efekt transakcji sfinalizowanych w tym segmencie w Polsce, o wartości 436 mln euro. Wynik ten został wygenerowany wyłącznie przez pojedyncze aktywa, ponieważ nie było żadnych transakcji portfelowych i nie spodziewamy się ich w najbliższej przyszłości. W celu zminimalizowania ryzyka, inwestorzy zwrócili się ku transakcjom na mniejszą skalę.

Znaczącą transakcją na rynku polskim była sprzedaż nieruchomości Campus 39 do P3 za kwotę ok 139 mln euro. Zapewniła ona - razem z kilkoma mniejszymi akwizycjami – pierwsze miejsce pod względem udziału (54%) w całkowitym wolumenie inwestycyjnym.

Największą transakcją odnotowaną na rumuńskim rynku nieruchomości w pierwszej połowie 2023 r. była sprzedaż i leasing zwrotny portfela logistycznego FM, o szacowanej wartości ok. 60-70 mln euro.

Na Węgrzech i Słowacji nie odnotowano żadnych transakcji w sektorze. Na Słowacji było to częściowo spowodowane ucieczką inwestorów na rynki główne, ponieważ regionalna Słowacja jest często uważana przez fundusze instytucjonalne za drugorzędną; a częściowo brakiem dostępnych produktów w znacznie bardziej płynnym regionie Bratysławy.

Sektor biurowy

Pod względem całkowitego wolumenu, sektor biurowy idzie ramię w ramię z sektorem magazynowym (28%). Duży nacisk kładzie się na przyszły wzrost czynszów, ponieważ wysokie poziomy inflacji i wynikająca z nich indeksacja czynszów spowodowały, że wiele aktywów znalazło się w obszarze powyżej czynszów rynkowych („over-rented”).

W Polsce wszystkie transakcje biurowe w pierwszej połowie roku były zlokalizowane w Warszawie - w przeciwieństwie do 2022 r., kiedy to dominowały miasta regionalne. Największą transakcją (prawie 70 milionów euro) było nabycie budynku Wola Retro przez fundusz Adventum z Węgier, w której to transakcji dział doradztwa inwestycyjnego Avison Young reprezentował stronę sprzedającą, Develię.

Największe transakcje biurowe w analizowanym okresie w Europie Środkowo-Wschodniej miały miejsce w Bratysławie - Pribinova 19 Bratislava Office została przejęta przez IAD Investments, a Landererova 12 Bratislava Office została zakupiona przez ZFP Investments - wartość każdej z tych transakcji szacuje się na około 100 mln euro.

Główne liczby:

2,2 mld euro - całkowity wolumen inwestycji w Europie Środkowo-Wschodniej w I poł. 2023 r. (spadek o 59% r/r)

35% - dominacja sektora handlowego pod względem wolumenu

66% - stała i wyraźna dominacja kapitału z Europy Środkowo-Wschodniej pod względem wolumen

Dobry czas na inwestycje przy zmieniających się cenach

Jednym z czynników, który przyczynił się do spadku liczby i wolumenu transakcji w pierwszej połowie 2023 r., jest trwający proces dostosowywania oczekiwań cenowych między sprzedającymi a kupującymi. Mamy już jednak przesłanki, że sytuacja ta może ulec poprawie do końca roku. Obecnie wielu kupujących stara się wykorzystać warunki rynkowe, składając oferty znacznie poniżej historycznych wycen nieruchomości, mając nadzieję na zawarcie korzystnych transakcji.

Wielu właścicieli nie spieszy się ze sprzedażą. Sytuacja ta ulegnie jednak zmianie wraz z pojawieniem się okoliczności, takich jak konieczność likwidacji funduszu, wyczerpanie finansowania lub słabe wyniki nieruchomości.

Mówi się, że należy inwestować w czasie kryzysu. Dlatego też obecna sytuacja rynkowa stwarza spore możliwości inwestycyjne dla podmiotów posiadających środki własne.

Niektórzy inwestorzy pozycjonują się w taki sposób, aby wykorzystać obecną, ograniczoną płynność (a tym samym brak konkurencji) do nabywania aktywów w atrakcyjnych cenach. Niektórzy właściciele stają się bardziej elastyczni, ponieważ muszą zlikwidować lub dokapitalizować fundusze albo podjęli strategiczną decyzję o wyjściu z rynku. W obecnej sytuacji aktywa o silnych fundamentach można nabyć po atrakcyjnej cenie.

Perspektywy dla rynku

Kluczową kwestią dla inwestorów przy ocenie możliwości zakupu jest przyszły CAPEX związany z ESG. Wymagana modernizacja starszych budynków jest czasami trudna do oszacowania w kontekście wysokich kosztów budowy. Ponieważ kupujący prawie zawsze zakładają wyższe nakłady niż sprzedający, różnica jest często nie do pogodzenia.

Dostępne jest mnóstwo kapitału oportunistycznego do zainwestowania, ale koszt takiego kapitału i zakładane zwroty często są dalekie od obecnych oczekiwań sprzedających, dlatego też na niektórych rynkach przewidujemy długoterminowy impas, nawet do 2024 r. Na rynkach, na których obecne ceny nieruchomości są dostosowywane do oczekiwań kupujących, wolumeny mogą ulec znacznej poprawie w drugiej połowie 2023 roku.

Ponieważ finansowanie dłużne stało się bardziej restrykcyjne i droższe, wskaźnik niezrealizowanych transakcji znacznie wzrósł, a transakcje z wykorzystaniem jedynie środków własnych są jedyną opcją dla sprzedających.

Choć sektor magazynowy stanowił około 28% całkowitego wolumenu transakcyjnego w pierwszym półroczu w regionie, to pozostaje on ulubieńcem inwestorów i najbardziej poszukiwanym segmentem. Podobnie jak w przeszłości, ograniczona dostępność produktów i konsolidacja portfeli powodują stosunkowo niskie wolumeny transakcji.

Pomimo spowolnienia i niskiego wolumenu transakcji, kapitał z Europy Środkowo-Wschodniej pozostaje aktywny z 66% udziałem w całkowitym wolumenie inwestycji wygenerowanym w Europie Środkowo-Wschodniej w pierwszej połowie 2023 roku. Kapitał lokalny dominuje w Czechach (81%), na Węgrzech (69%) i w Rumunii (50%).

Spodziewamy się większych rozbieżności w stopach kapitalizacji dla najlepszych nieruchomości w różnych regionach geograficznych, ponieważ obserwujemy rozbieżność stóp inflacji w regionie. Kraje, które będą w stanie ograniczyć inflację poprzez rozsądną politykę pieniężną, wygrają walkę z dekompresją stóp kapitalizacji.

2 notes

·

View notes

Text

South Florida Industrial Rental Q1 2023 Market Update

I have published my Q1 2023 Industrial Rental Report...spoiler alert! It is a very strong market that has seen strong gains in per square foot rates quarter over quarter.

South Florida’s Industrial Real Estate Market Continues to Surge The industrial real estate market in South Florida has been on an upward trajectory, with demand continuing to outpace supply. Reports from Avison Young, Real Deal Magazine, and JLL have all shown strong numbers for the first quarter of 2023, setting a strong foundation for growth this year. According to the Avison Young report,…

View On WordPress

#Florida Realtor#Industrial Real Estate#Industrial Real Estate Market Update#Market Report#Market Update#Miami Real Estate#Miami Real Estate Broker#Miami Realtor#Real Estate Broker#Real Estate Market Update#Realtor#South Florida Industrial Real Estate

4 notes

·

View notes

Text

Compliance Controller

Job title: Compliance Controller Company: Avison Young Job description: Overview The REMS US Compliance Controller develops, implements, and enforces department and/or line of business… compliance nationally, ensuring quality while mitigating risk to our Clients and the Company. Also responsible for managing the… Expected salary: Location: Saint Louis Park, MN Job date: Fri, 14 Mar 2025 07:13:47…

0 notes

Text

0 notes

Text

Powierzchnie biurowe w Polsce – aktualna sytuacja

Autor: Robert Pastuszka, Director, Office Agency

Czego potrzebują dziś najemcy?

W ciągu ostatniego roku wyłoniło się kilka kluczowych czynników, które dominują w kształtowaniu priorytetów najemców przy wyborze powierzchni biurowej.

Kwestie środowiskowe, społeczne i ładu korporacyjnego (ESG) odgrywają coraz większą rolę w procesie wyboru nieruchomości, często wpływając na decyzje już na pierwszym etapie poszukiwań. Najemcy nie tylko zwracają uwagę na certyfikaty związane ze zrównoważonym rozwojem budynku, ale także poszukują zobowiązań związanych z ESG, które są uwzględnione w umowach najmu.

Ze względu na wzrost kosztów adaptacji powierzchni do potrzeb najemcy, średnia długość zawieranych umów uległa wydłużeniu. W nowo wybudowanych obiektach standardem stały się umowy na siedem lat, podczas gdy w istniejących nieruchomościach normą są umowy co najmniej pięcioletnie. Podpisywanie umów na trzy lata staje się coraz rzadsze.

Zdając sobie sprawę, że nie wszystkie firmy mogą zobowiązać się do długich okresów najmu, wynajmujący wprowadzili również bardziej elastyczne opcje najmu. Oferują gotowe do użytkowania powierzchnie biurowe na krótsze okresy, nawet na rok lub dwa. Jest to opcja skierowana głównie do mniejszych organizacji, które są gotowe wynajmować standardowe przestrzenie bez potrzeby szerokiej personalizacji.

W odpowiedzi na ewoluujące strategie pracy, urosła także popularność przestrzeni coworkingowych. Zarówno niezależni operatorzy, jak i ci działający pod egidą wynajmujący poszerzają swoją ofertę, zapewniając elastyczne rozwiązania biurowe dostosowane do potrzeb firm różnej wielkości. Trend ten wpisuje się w rosnące zapotrzebowanie na większą elastyczność w umowach najmu.

Transakcje typu pre-let - nowy trend?

W ciągu najbliższych dwóch-trzech lat spodziewamy się kilku dużych transakcji pre-let. Przy ograniczonej liczbie nowych inwestycji realizowanych w trybie spekulacyjnym, pre-let może stać się głównym sposobem zabezpieczenia optymalnej przestrzeni biurowej pod względem lokalizacji, układu i standardów jakości.

Jednocześnie niedobór dostępnej powierzchni prawdopodobnie spotęguje presję na renegocjacje umów najmu, ponieważ najemcy będą dążyć do utrzymania korzystnych warunków w obliczu ograniczonych alternatyw.

Negocjacje w obliczu luki podażowej

Przez lata najemcy cieszyli się silną pozycją negocjacyjną, jednak krajobraz nieco się zmienia. Dziś coraz trudniej jest zrealizować wygórowane oczekiwania negocjacyjne. Wraz ze wzrostem luki podażowej rośnie presja na wzrost czynszów, a wynajmujący mają obecnie silniejszą pozycję niż w poprzednich latach. Choć zmiana ta jest naturalnym elementem cyklu rynkowego, stanowi nowe wyzwanie dla najemców.

Dla dużych organizacji kluczowe jest proaktywne podejście - rozpoczęcie negocjacji dotyczących najmu wcześniej niż dotychczas, nawet 2-3 lata przed wygaśnięciem umowy, może pomóc w zabezpieczeniu najlepszych opcji. Tymczasem mniejsze firmy mogą zyskać przewagę, usprawniając proces decyzyjny, co pozwoli im szybko reagować na pojawiające się możliwości. Ostatnie lata pokazały, że opóźnienia w podejmowaniu decyzji mogą niepotrzebnie wydłużać proces, dlatego zręczność w działaniu staje się kluczowym czynnikiem w zapewnieniu odpowiedniej przestrzeni.

Wyzwania ESG

Liczba najemców, którzy nie mają doświadczenia w sektorze nieruchomości, stale maleje. Jednak wraz ze wzrostem znaczenia ESG firmy potrzebują coraz większego wsparcia w tym obszarze, który jeszcze kilka lat temu był praktycznie nieistniejący.

Procesy wynajmu stały się bardziej skomplikowane, wymagając zaangażowania ekspertów z wielu dziedzin, co z kolei wydłuża podejmowanie decyzji. Takie wielowarstwowe podejście stanowi obecnie jedno z największych wyzwań na rynku.

0 notes

Text

Senior Property Accountant

OverviewAvison Young is looking for a Sr. Property Accountant to join our accounting department. General purpose of this job is to prepare timely financial statements ensuring all schedules and reports accurately reflect the financial activity for each entity. The individual will adhere to established policies and procedures ensuring appropriate internal controls. Additional responsibilities…

0 notes

Text

Piotr Krysztopa dołącza do Avison Young

Do zespołu doradców technicznych Avison Young w Polsce dołącza Piotr Krysztopa.

Piotr ma 7-letnie doświadczenie w prowadzeniu projektów związanych z nieruchomościami komercyjnymi, ze szczególnym uwzględnieniem nowoczesnych technologii, instalacji budynkowych oraz automatyki. Zakres prowadzonych przez niego projektów koncentruje się na obszarach takich jak efektywność energetyczna, analiza danych budynkowych oraz zagadnienia ESG. Piotr posiada również doświadczenie związane z audytami technicznymi budynków.

Przed dołączeniem do Avison Young pracował w Go4Energy i Zonifero.

„Wraz z dołączeniem do naszego zespołu eksperta automatyki budynkowej, wzbogacamy naszą ofertę świadczenia usług o pogłębioną analizę w tym zakresie. – komentuje Tomasz Daniecki, Director, Head of Technical Advisory – Wychodzimy z założenia, że poświęcenie czasu na dokładną analizę danych płynących z systemów budynkowych i podjęcie na tej podstawie dalszych działań pozwala w sposób racjonalny i zauważalny zwiększyć efektywność funkcjonowania budynku, co przekłada się na realny zysk naszych klientów.“

0 notes

Text

Piotr Krysztopa dołącza do Avison Young

Do zespołu doradców technicznych Avison Young w Polsce dołącza Piotr Krysztopa.

Piotr ma 7-letnie doświadczenie w prowadzeniu projektów związanych z nieruchomościami komercyjnymi, ze szczególnym uwzględnieniem nowoczesnych technologii, instalacji budynkowych oraz automatyki. Zakres prowadzonych przez niego projektów koncentruje się na obszarach takich jak efektywność energetyczna, analiza danych budynkowych oraz zagadnienia ESG. Piotr posiada również doświadczenie związane z audytami technicznymi budynków.

Przed dołączeniem do Avison Young pracował w Go4Energy i Zonifero.

„Wraz z dołączeniem do naszego zespołu eksperta automatyki budynkowej, wzbogacamy naszą ofertę świadczenia usług o pogłębioną analizę w tym zakresie. – komentuje Tomasz Daniecki, Director, Head of Technical Advisory – Wychodzimy z założenia, że poświęcenie czasu na dokładną analizę danych płynących z systemów budynkowych i podjęcie na tej podstawie dalszych działań pozwala w sposób racjonalny i zauważalny zwiększyć efektywność funkcjonowania budynku, co przekłada się na realny zysk naszych klientów.“

0 notes