#ETF-Sparen

Explore tagged Tumblr posts

Text

Scaleble Capital: Ein Blick auf den Online-Broker für Vieltrader und ETF-Sparer

Die Finanzwelt entwickelt sich rasant weiter, und der Weg zur Kapitalvermehrung ist heutzutage so einfach wie nie zuvor. Eine wichtige Figur in diesem stetig wachsenden Universum der Online-Broker ist Scalable Capital. Diese Plattform hat sich in kurzer Zeit einen Namen gemacht, vor allem bei Vieltradern und ETF-Sparern. In diesem Artikel werden wir Scalable Capital genauer unter die Lupe nehmen,…

View On WordPress

#Aktienhandel#Anlageoptionen#Broker-Varianten#Depotgebühren#ETF-Sparen#Finanzprodukte#Finanzwelt#Fonds#günstige Broker#Handelsgebühren#Handelsplattform#Investieren#Kapitalvermehrung#Kosten#Kryptowährungen#Neo-Broker#Online-Broker#Online-Investition#Scalable Capital#Scalable Capital Angebot#Scalable Capital Broker#Sparpläne#Vieltrader

0 notes

Text

#finanziellebildung#finanzen#finanziellefreiheit#verm#investieren#b#aktien#geld#ngigkeit#gensaufbau#geldanlage#sparen#rse#passiveseinkommen#finanzielleunabh#rendite#erfolg#kryptow#geldverdienen#investment#dividende#altersvorsorge#gen#finanztipps#erfolgreich#hrung#unternehmer#etf#krypto#finanzwissen

0 notes

Text

Otis Klöber over Slim Beleggen: Van Traditionele Vermogenswaarden tot Digitale Financiën

In de constant veranderende financiële wereld draait succesvol beleggen allang niet meer alleen om goedkoop kopen en duur verkopen. Het vraagt om strategisch denken, diversificatie en het vermogen om voorop te blijven lopen. Otis Klöber, oprichter van INX InvestingExperts GmbH, is voor velen een betrouwbare gids geworden bij het navigeren door zowel traditionele als digitale financiële markten. Met jarenlange ervaring in de handel en diepgaande kennis van aandelen, ETF's en cryptovaluta helpt Klöber een nieuwe generatie beleggers hun vermogen op een slimme manier te laten groeien.

Hieronder vind je 7 kernprincipes en inzichten die Otis Klöber aanraadt voor slim beleggen in de moderne markt:

1. Begrijp de Basis – en Bouw Daarop Verder

Voordat je in complexe strategieën duikt, benadrukt Klöber het belang van het beheersen van de basis. Of het nu gaat om hoe een aandeel waarde genereert of hoe ETF's voor spreiding zorgen – inzicht in de fundamenten is cruciaal. Van daaruit kunnen beleggers geavanceerdere strategieën ontwikkelen die passen bij hun doelen.

“Zonder fundering bouw je een huis op los zand,” zegt Klöber. “Leer de basis – en ontwikkel je daarna verder.”

2. Spreiding is Onmisbaar

Otis gelooft sterk in het niet in één mandje leggen van al je eieren. Via zijn bedrijf INX InvestingExperts leert hij klanten hoe ze portefeuilles kunnen samenstellen met een mix van aandelen, ETF’s en cryptovaluta. Deze spreiding helpt risico's te verlagen en biedt tegelijkertijd groeikansen.

Waarom dit belangrijk is: Verschillende activaklassen presteren anders tijdens economische cycli. Spreiding helpt om schommelingen te compenseren.

3. Omarm Digitale Financiën – Maar Doe Je Huiswerk

De opkomst van cryptovaluta en blockchain-assets biedt nieuwe mogelijkheden, maar brengt ook risico's met zich mee. Otis raadt niet aan om zomaar in crypto te stappen, maar juist om een weloverwogen, geïnformeerde aanpak te hanteren.

“Digitale activa kunnen een krachtige rol spelen in je portefeuille – maar alleen met kennis en goed risicobeheer,” adviseert hij.

4. Denk op de Lange Termijn

Hoewel kortetermijnhandel spannend kan zijn, moedigt Klöber beleggers aan om op de lange termijn te denken. Of het nu gaat om een blue-chip aandeel of een veelbelovende DeFi-token, het draait uiteindelijk om het duurzaam opbouwen van vermogen.

Tip: Herbeleggen van dividenden, samengestelde rendementen en geduld zijn vaak effectiever dan dagelijkse handel.

5. Gebruik Technologie in je Voordeel

Moderne beleggers hebben toegang tot allerlei tools – van robo-adviseurs tot beleggingsapps. Otis en INX InvestingExperts maken gebruik van deze technologieën om beslissingen te stroomlijnen en resultaten in realtime te volgen.

“Slim beleggen draait tegenwoordig niet alleen om gevoel – het draait om data,” legt Klöber uit.

6. Heb een Strategie – Niet Alleen een Portefeuille

Een verzameling activa is niet genoeg. Wat telt, is een duidelijke, doelgerichte strategie: Spaar je voor je pensioen? Wil je passief inkomen opbouwen? Of ben je aan het sparen voor een woning?

Otis helpt zijn klanten om deze doelen helder te formuleren en deze te koppelen aan de juiste beleggingsaanpak – of dat nu dividend-aandelen zijn, groeigerichte ETF’s of het staken van crypto’s.

7. Blijf Leren en Pas je Aan

De financiële wereld staat nooit stil – en dat zou jij ook niet moeten doen. Otis Klöber benadrukt het belang van continue educatie. Van markttrends tot wetswijzigingen, goed geïnformeerd blijven is cruciaal om slimme keuzes te maken.

Bonus Tip: Volg betrouwbare financiële nieuwsbronnen, sluit je aan bij beleggingsgemeenschappen of werk met adviseurs zoals INX InvestingExperts.

Conclusie: Beleg met Vertrouwen, Niet met Verwarring

De aanpak van Otis Klöber slaat een brug tussen traditioneel beleggen en digitale financiën. Zijn combinatie van ervaring, educatie en praktische strategieën stelt mensen in staat om weloverwogen keuzes te maken – ongeacht hun kennisniveau.Of je nu net begint of je portefeuille wilt optimaliseren, de principes van Klöber helpen je om slimmer te beleggen, beter te spreiden en sneller te groeien in de dynamische financiële wereld van vandaag.

#otis klöber erfahrungen#otisklöber#crypto investing#smart investing#otisklöbererfahrungen#stock market#financial growth#crypto trading#financial freedom#geschäft

0 notes

Text

Clever sparen und klug investieren: Wie du dein Geld in den Griff bekommst

Im Leben geht’s nicht nur darum, Geld zu verdienen – die wahre Kunst liegt darin, es sinnvoll zu nutzen. Klingt simpel, oder? Doch viele von uns lassen sich von blinkenden Angeboten, spontanen Käufen oder schlichtweg mangelnder Planung aus der Bahn werfen. Deshalb schauen wir uns heute mal an, wie du dein Geld clever einsetzt, ohne dabei auf Lebensqualität zu verzichten.

Das Fundament: Haushaltsbuch & Übersicht

Der erste Schritt ist so banal wie wirkungsvoll: Du brauchst den vollen Überblick. Klingt altmodisch, aber ein Haushaltsbuch – ob auf Papier oder per App – öffnet dir die Augen dafür, wo dein Geld tatsächlich bleibt. Es ist erstaunlich, wie viele versteckte Kosten da zusammenkommen: Abos, die du nicht nutzt, oder tägliche Kleinigkeiten, die sich im Monat läppern. Wenn du erst mal schwarz auf weiß siehst, wohin die Euros fließen, fällt es dir viel leichter, bewusste Entscheidungen zu treffen. Das gibt nicht nur Kontrolle, sondern auch ein richtig gutes Gefühl.

Automatisches Sparen: Dein digitales Sparschwein

Ein genialer Trick, den viele unterschätzen: Richte dir einen Dauerauftrag ein, der direkt nach Gehaltseingang einen festen Betrag auf dein Sparkonto schiebt. Was du nicht siehst, fehlt dir auch nicht. Mit der Zeit baut sich so ein ordentliches Polster auf – fast wie von selbst. Natürlich kannst du das Ganze noch smarter gestalten, indem du verschiedene Töpfe anlegst: einen für den nächsten Urlaub, einen für größere Anschaffungen und vielleicht einen als eiserne Reserve. So wird aus dem Sparen ein motivierendes Projekt statt einer lästigen Pflicht.

Investieren mit Köpfchen: Kein Hexenwerk

Sobald dein Notgroschen steht, kannst du dich ans Investieren wagen. Hier gibt’s unzählige Möglichkeiten, von klassischen Aktien bis hin zu moderneren Ansätzen wie ETFs oder Crowdinvesting. Wichtig ist, dass du dich vorher gut informierst und nichts überstürzt. Einsteigerfreundlich sind breit gestreute Fonds, die Schwankungen besser abfedern. Und ja, das Investieren kann auch mal nervenaufreibend sein. Aber denk dran: Auf lange Sicht zahlt sich Geduld fast immer aus. Wer ruhig bleibt, profitiert von Zinseszinseffekten – ein kleines mathematisches Wunder, das dein Vermögen leise, aber stetig wachsen lässt.

Kleine Extras für große Wirkung

Manchmal sind es die Kleinigkeiten, die den Unterschied machen. Preisvergleiche vor Anschaffungen, Cashback-Aktionen oder das Nutzen von Treueprogrammen können erstaunlich viel bringen. Und wenn du Lust hast, dich mal durch eine gut gepflegte Übersicht von Bonusangeboten zu klicken, findest du auf der Bonuscrab Casino-Liste jede Menge spannende Deals – nicht nur für Spielbegeisterte interessant, sondern auch ein schönes Beispiel dafür, wie sich ein bisschen Extra-Bonus im Alltag auszahlen kann.

Photo by Unsplash

Konsum mit Bewusstsein: Qualität statt Quantität

Ein weiterer Hebel, den viele unterschätzen: bewusster Konsum. Statt jeden Trend mitzumachen oder immer das Billigste zu kaufen, lohnt es sich oft, in Qualität zu investieren. Ein gut verarbeitetes Paar Schuhe oder eine solide Küchenmaschine halten Jahre, während Billigware schnell ersetzt werden muss – was unterm Strich meist teurer kommt. Auch Minimalismus kann befreiend wirken. Weniger Kram bedeutet weniger Stress, weniger Wartung und mehr Platz für das, was wirklich zählt.

Fazit: Dein Fahrplan zur finanziellen Freiheit

Du siehst, es braucht keine radikalen Maßnahmen, um finanziell auf Kurs zu kommen. Mit ein bisschen Planung, automatisiertem Sparen, cleverem Investieren und bewussterem Konsum kannst du schon eine Menge erreichen. Und dabei geht’s nicht darum, jeden Cent zweimal umzudrehen, sondern klug mit den eigenen Ressourcen umzugehen. Read the full article

0 notes

Text

Minimalismus als eine Vermögensstrategie nutzen

Wir leben in einer Welt des Überflusses. Und genau in dieser immer konsumorientierteren Welt wächst die Begeisterung bei vielen Menschen des Entfliehens. Sie entscheiden sich nämlich bewusst gegen Überflüssiges. Man spricht hierbei vom Minimalismus, einer Lebensweise, die das Bewusstsein für das Wesentliche schärft. Gleichzeitig aber auch eine Entscheidung, sich nicht von materiellen Dingen oder kurzfristigen Impulsen treiben zu lassen. Dieser bewusste Umgang mit dem eigenen Leben und Geld kann sogar eine bedeutende Rolle auf dem Weg zu finanzieller Freiheit spielen. Doch wie kann der Minimalismus konkret beim Vermögensaufbau helfen? Und welche kleinen, aber effektiven Schritte führen zu einer soliden finanziellen Zukunft?

Minimalismus verstehen lernen

Minimalismus beschränkt sich nicht bloß auf das Reduzieren von Besitztümern. Obwohl dies schon einmal den Kernansatz ausmacht. Vielmehr ist es jedoch ein ganzheitlicher Ansatz, der alle Bereiche des Lebens umfasst – von den physischen Dingen über die Zeit und die Energie bis hin zu den finanziellen Entscheidungen. Dieser Lifestyle zielt darauf ab, sich auf das Wesentliche zu konzentrieren und alles Überflüssige einfach zu eliminieren. Diese Philosophie hat jedoch weitreichende Auswirkungen auf unsere Finanzen, im positiven Sinne, und bietet demnach einen klaren Vorteil für den Vermögensaufbau.

Durch den Verzicht auf unnötige Ausgaben gewinnen Minimalisten mehr Kontrolle über ihre Finanzen. Anstatt regelmäßig impulsiv zu konsumieren, achten sie bewusst auf die Qualität ihrer Ausgaben. Die Kunst des Minimalismus liegt darin, eine Balance zwischen Genuss und Verantwortung zu finden, wobei der Fokus auf langfristigen Zielen statt kurzfristigen Befriedigungen liegt. Wer weniger besitzt, hat auch weniger zu verwalten – was gleichzeitig den Stress und die Ausgaben reduziert.

Vermögen in kleinen Schritten aufbauen

Vermögensaufbau ist selten ein Resultat von einmaligen, großen Entscheidungen, sondern vielmehr das Resultat kontinuierlicher, kleiner Schritte. Im Kontext des Minimalismus bedeutet dies, dass jede noch so kleine Entscheidung im Alltag Auswirkungen auf die langfristige finanzielle Situation hat. Kleine Ausgabensenkungen oder regelmäßige, kleine Sparbeträge können sich mit der Zeit erheblich summieren.

Ein gutes Beispiel dafür ist die Nutzung von vermögenswirksamen Leistungen, die viele Berufseinsteiger früh in der Arbeitswelt kennenlernen. Diese Leistungen, die häufig vom Arbeitgeber bereitgestellt werden, ermöglichen es, regelmäßig kleine Beträge in einen Spar- oder Investmentfonds zu investieren. Obwohl die Einzelbeträge vergleichsweise gering erscheinen, summieren sie sich über Jahre hinweg und tragen maßgeblich zum Aufbau eines Vermögens bei.

Anstatt in den meisten Monaten große Summen zu sparen, bieten regelmäßige, monatliche Einsparungen eine gleichmäßige finanzielle Stabilität. Wer einmal lernt, im Alltag auf kleine Luxusgüter zu verzichten und sich bewusst für günstigere Alternativen zu entscheiden, stellt schnell fest, dass diese Summe über das Jahr hinweg eine beträchtliche Größe erreicht. Kombiniert man dies mit einer langfristigen Strategie, wie zum Beispiel der konsequenten Investition der vermögenswirksamen Leistungen in renditestarke Fonds oder andere Anlageformen, entsteht nach und nach ein solides Vermögen.

Es wird deutlich, dass es nicht immer die großen, einmaligen finanziellen Entscheidungen sind, die den größten Einfluss auf die finanzielle Freiheit haben, sondern die kleinen, regelmäßigen Schritte, die oft übersehen werden. Beispiele für kleine Schritte, die den Unterschied machen, wären:

Verzicht auf tägliche Kaffeeausgaben: Eine Tasse für 3 Euro täglich ergibt über ein Jahr hinweg 1.095 Euro.

Statt teurer Markenprodukte regelmäßig auf No-Name-Produkte umsteigen – 5-10 Prozent Einsparung pro Einkauf.

Automatisierte Sparpläne: Schon 50 Euro monatlich in einem nachhaltigen Fonds oder ETF können über 20 Jahre eine stattliche Summe an Vermögen aufbauen.

Bewusster Konsum als Grundlage für Vermögensaufbau

Minimalismus bedeutet, dass jede Kaufentscheidung bewusst und mit Blick auf langfristige Ziele getroffen wird. Es geht als weit über das bloße Vermeiden von unnötigen Dingen hinaus. Wer beim Konsum keine Impulskäufe tätigt und stattdessen regelmäßig über den Nutzen und die Notwendigkeit von Anschaffungen nachdenkt, spart nicht nur Geld, sondern kann dieses Kapital für nachhaltige Investitionen verwenden.

Dieser bewusste Umgang mit Geld hat natürlich enorme Vorteile im Bereich der Vermögensbildung. Anstatt sich auf kurzfristige Befriedigung zu konzentrieren, setzen Minimalisten auf langfristige Strategien. Sie investieren ihr Geld in wertschaffende Anlagen, sei es in Aktien, Immobilien oder andere renditestarke Investments. Die Bundesanstalt für Finanzdienstleistungsaufsicht betont dabei die Bedeutung von fundierter Finanzbildung, um Risiken zu minimieren und nachhaltige Anlagestrategien zu entwickeln. Warum bewusster Konsum zu finanzieller Freiheit führt:

Verzicht auf Impulskäufe lässt mehr Geld für Investitionen übrig.

Investieren in wertbeständige Anlagen (z. B. Aktien, Immobilien) anstatt in entwertbare Konsumgüter.

Der Fokus auf Qualität statt Quantität führt zu stabileren finanziellen Entscheidungen.

Minimalismus trifft auf kluge Finanzplanung

Langfristige Investitionen sind der Kern jedes erfolgreichen Vermögensaufbaus. Minimalisten, die sich für einen bewussten Lebensstil entschieden haben, sind in der Regel weniger anfällig für spekulative und kurzfristige Finanzprodukte. Sie investieren lieber in Dinge, die sich langfristig auszahlen und eine stabile Rendite bieten. Dies umfasst nicht nur den Kauf von Immobilien oder Aktien, sondern auch nachhaltige Investments wie grüne Anleihen oder ethische Fonds.

Die Verbindung von Minimalismus und langfristigem Investieren hat gleich mehrere Vorteile. Ein langfristiger Anlagehorizont schützt vor den Schwankungen des Marktes und ermöglicht es, von Zinseszinsen und wachstumsstarken Märkten zu profitieren. Auch regelmäßige Investitionen in kleinere Beträge haben im Laufe der Jahre einen entscheidenden Einfluss auf das Wachstum des eigenen Vermögens. Langfristige Investitionen als minimalistischer Ansatz sind zum Beispiel:

Investition in Immobilien oder Aktien: Auf lange Sicht wertbeständig und renditestark.

Nachhaltige Fonds oder ethische Investments: Diese erzielen neben einer finanziellen Rendite auch eine gesellschaftliche Wirkung.

Minimierung von Risiken durch Diversifikation: Eine gut durchdachte Streuung des Portfolios schützt vor Verlusten und sorgt für stabile Renditen.

Die innere Haltung spielt eine entscheidende Rolle im Vermögensaufbau. Wer den minimalistischen Lebensstil verfolgt, tut dies nicht nur aus praktischen Gründen, sondern auch, weil er seine finanziellen Prioritäten klar definiert hat. Weniger Besitz und weniger Konsum bedeuten mehr Kontrolle und weniger Ablenkung. Dadurch wird das Finanzmanagement klarer und gezielter. Man entwickelt auch eine gewisse Gelassenheit, die langfristig auch auf den Umgang mit Geld ausstrahlt.

Die Fähigkeit, Impulskäufe zu widerstehen und sich auf langfristige Ziele zu konzentrieren, ist ein wesentlicher Bestandteil der minimalistischen Philosophie. Diese Einstellung hilft dabei, klügere und weniger hektische finanzielle Entscheidungen zu treffen, die sich über die Jahre hinweg auszahlen. Denn der wahre Wohlstand entsteht nicht durch schnelle Gewinne, sondern durch nachhaltige Entscheidungen, die sich über Jahre hinweg summieren.

Wohlstand durch bewusste Entscheidungen

Finanzielle Freiheit ist kein Zufallsprodukt, sondern das Ergebnis bewusster Entscheidungen. Wer weniger konsumiert, reduziert nicht nur Ausgaben, sondern gewinnt auch Klarheit über seine wahren Prioritäten. Weniger Konsum, weniger Stress und mehr Fokus auf das Wesentliche führen zu klareren finanziellen Prioritäten. Indem man kleine Schritte macht – sei es durch bewusste Kaufentscheidungen, regelmäßiges Sparen oder langfristige Investitionen – kann man eine solide Grundlage für Wohlstand schaffen.

Der Minimalismus stellt dabei sicher, dass jeder Schritt wohlüberlegt und langfristig ausgelegt ist, was den finanziellen Erfolg nicht nur wahrscheinlicher, sondern auch nachhaltiger macht. Wer bereit ist, auf den schnellen Konsum zu verzichten und dafür langfristig und strategisch zu denken, wird feststellen, dass sich der Vermögensaufbau nicht durch große Sprünge, sondern durch kleine, konsequente Schritte ergibt.

Leseempfehlungen

Lesen Sie doch auch diese Artikel rund um das Thema Finanzen, wofür sich auch andere Leser interessierten:

Ausblick 2025: Zwischen Regierungswechseln und Zinssenkungen Photovoltaikversicherung vergleichen - Günstigen Anbieter finden! Hausrat – Ohne Stehlliste kein Geld im Schadensfall

Bildnachweis

0 notes

Text

ETF Sparplan: So funktioniert das Sparen mit Indexfonds

ETF Sparplan: So funktioniert das Sparen mit Indexfonds Das Investieren in Indexfonds hat sich in den letzten Jahren zu einer beliebten Anlagestrategie entwickelt. Insbesondere der ETF Sparplan ermöglicht es, langfristig in unterschiedliche Märkte zu investieren und dabei von den Vorteilen der breiten Streuung zu profitieren. In diesem Artikel erklären wir, wie ein ETF Sparplan funktioniert, für…

0 notes

Text

Die Macht der Kontinuität: Warum auch mit kleinen Beträgen in ETFs investieren Sinn macht

In einer Welt, in der finanzielle Sicherheit und Wohlstand oft als Privileg derer angesehen werden, die bereits über beträchtliche Vermögenswerte verfügen, ist es leicht, sich entmutigt zu fühlen, wenn man nur über begrenzte finanzielle Ressourcen verfügt. Doch die Realität ist, dass selbst mit kleinen Beträgen regelmäßig in einen Exchange Traded Fund (ETF) zu investieren, ein mächtiges Werkzeug sein kann, um langfristigen finanziellen Erfolg zu erreichen. In diesem Artikel werden wir die Gründe dafür untersuchen, warum eine dauerhafte Geldanlage in einen ETF mit einem kleinen monatlichen Beitrag von 25 Euro nicht nur sinnvoll ist, sondern auch für Menschen in verschiedenen Lebenssituationen, einschließlich Arbeitsloser, zugänglich sein kann.

Was ist ein ETF?

Bevor wir uns vertiefen, lassen Sie uns zunächst klären, was ein ETF ist. Ein Exchange Traded Fund ist ein Investmentfonds, der wie eine Aktie an einer Börse gehandelt wird. ETFs bilden einen Index, einen Rohstoff oder einen Korb von Vermögenswerten nach und bieten Anlegern eine breite Diversifikation mit niedrigen Kosten.

Warum ist es wichtig zu investieren?

Investieren ist der Schlüssel, um langfristigen finanziellen Wohlstand aufzubauen. Während das Sparen wichtig ist, um kurzfristige Bedürfnisse zu decken, ermöglicht es das Investieren, Ihr Geld für Sie arbeiten zu lassen und im Laufe der Zeit durch Zinseszinsen zu wachsen. Insbesondere in einer Zeit, in der die Zinssätze auf Sparkonten historisch niedrig sind, ist es entscheidend, alternative Wege zu finden, um Ihr Geld für Sie arbeiten zu lassen.

Die Macht der Kontinuität

Ein oft übersehener, aber entscheidender Aspekt des Investierens ist die Kontinuität. Selbst mit kleinen Beträgen regelmäßig zu investieren, kann im Laufe der Zeit erhebliche Ergebnisse bringen. Indem Sie jeden Monat einen festen Betrag in einen ETF investieren, profitieren Sie vom sogenannten Cost-Average-Effekt, bei dem Sie sowohl bei niedrigen als auch bei hohen Kursen kaufen und langfristig einen durchschnittlichen Preis erzielen.

Warum auch mit kleinen Beträgen investieren?

Die Idee, dass man nur mit großen Summen investieren kann, ist ein Mythos. Tatsächlich können auch kleine Beträge im Laufe der Zeit erheblich wachsen, insbesondere wenn sie frühzeitig investiert werden. Ein monatlicher Beitrag von 25 Euro mag auf den ersten Blick gering erscheinen, aber über einen Zeitraum von mehreren Jahren kann sich dieser Betrag zu einem beträchtlichen Vermögen aufaddieren.

Auch für Arbeitslose geeignet

Die Vorstellung, dass Investieren nur für diejenigen mit einem regelmäßigen Einkommen möglich ist, ist ebenfalls ein Mythos. Auch wenn Sie arbeitslos sind, können Sie weiterhin in ETFs investieren. Tatsächlich kann das Investieren, auch mit kleinen Beträgen, dazu beitragen, eine finanzielle Grundlage zu schaffen und langfristig Vermögen aufzubauen, selbst wenn Sie vorübergehend kein Einkommen haben.

Warum ein ETF?

Die Wahl eines ETFs als Anlageinstrument bietet mehrere Vorteile. Erstens bieten ETFs eine breite Diversifikation, da sie einen Index oder eine Gruppe von Vermögenswerten nachbilden. Dies hilft, das Risiko zu streuen und potenzielle Verluste zu minimieren. Zweitens haben ETFs im Allgemeinen niedrige Kosten, da sie passiv gemanagt werden und keine hohen Verwaltungsgebühren wie aktiv gemanagte Fonds haben.

Langfristiges Denken

Schließlich ist es wichtig, langfristig zu denken, wenn es um Investitionen geht. Die Märkte mögen kurzfristig volatil sein, aber über einen längeren Zeitraum haben sie tendenziell eine Aufwärtsbewegung gezeigt. Indem Sie regelmäßig in einen ETF investieren und langfristig halten, haben Sie die Möglichkeit, von diesem langfristigen Wachstum zu profitieren.

Insgesamt ist die dauerhafte Geldanlage in einen ETF mit einem kleinen monatlichen Beitrag eine leistungsstarke Strategie, um langfristigen finanziellen Wohlstand aufzubauen. Durch die Kontinuität, auch mit kleinen Beträgen zu investieren, können Sie von den Vorteilen des Cost-Average-Effekts profitieren und langfristig ein beträchtliches Vermögen aufbauen. Selbst für Arbeitslose ist das Investieren in ETFs eine zugängliche Möglichkeit, eine finanzielle Grundlage zu schaffen und langfristig Vermögen aufzubauen.

Die Einfachheit des Investierens: ETFs mit Neobanken und YUH

In einer Welt, die von Technologie und Innovation geprägt ist, hat sich auch die Art und Weise, wie wir investieren, stark verändert. Heutzutage bieten Neobanken und Fintech-Unternehmen eine bequeme und benutzerfreundliche Plattform für den Zugang zu einer Vielzahl von Finanzprodukten, einschließlich ETFs. In diesem Artikel werden wir genauer betrachten, wie Neobanken es einfach machen, in ETFs zu investieren, und wie das Schweizer Unternehmen YUH als Alternative zu deutschen Anbietern eine attraktive Option für deutsche Kunden darstellt.

Neobanken und ihr Einfluss auf das Investieren

Neobanken, auch bekannt als Digitalbanken oder Challenger-Banken, haben in den letzten Jahren einen starken Aufschwung erlebt. Diese Finanzinstitute operieren ausschließlich online, ohne physische Filialen, und bieten eine Reihe von Finanzdienstleistungen über benutzerfreundliche Apps an. Einer der Vorteile von Neobanken ist ihre Einfachheit und Benutzerfreundlichkeit, insbesondere wenn es um Investitionen geht.

Beispielhafte Neobanken und ihre Angebote

Einige Beispiele für Neobanken, die das Investieren in ETFs einfach und zugänglich machen, sind N26, Revolut und Trade Republic. Diese Plattformen bieten ihren Nutzern die Möglichkeit, mit nur wenigen Klicks in eine Vielzahl von ETFs zu investieren. Durch ihre benutzerfreundlichen Apps können Anleger ganz einfach ihr Portfolio verwalten und ihre Investitionen im Auge behalten.

Die Rolle von YUH als Alternative

Während deutsche Neobanken eine attraktive Option für viele Investoren sind, möchten einige deutsche Kunden möglicherweise auch alternative Optionen in Betracht ziehen. Hier kommt YUH ins Spiel. YUH ist ein Schweizer Fintech-Unternehmen, das deutschen Kunden offensteht und über den App Store einfach installiert werden kann.

Die Vorteile von YUH für deutsche Kunden

YUH bietet deutschen Kunden eine benutzerfreundliche Plattform für den Zugang zu einer Vielzahl von Finanzdienstleistungen, darunter Konten, Debit-Kreditkarten und die Möglichkeit, in ETFs und Aktien zu investieren. Das Besondere an YUH ist, dass sowohl das Konto als auch die Kreditkarte im Debit-Format kostenfrei sind, und auch das Aktiendepot oder ETF-Anlagen sind kostenfrei, abgesehen von den üblichen Gebühren.

Die Einfachheit von YUH und KYC-Anforderungen

Die Einrichtung eines Kontos bei YUH ist denkbar einfach. Nachdem die App über den App Store heruntergeladen wurde, müssen Nutzer einen KYC-Prozess (Know Your Customer) durchlaufen, um ihre Identität zu bestätigen. Sobald dies abgeschlossen ist, können Kunden sofort mit dem Investieren beginnen.

Kosten und Gebühren bei YUH

Ein weiterer attraktiver Aspekt von YUH sind die niedrigen Kosten. Sowohl das Konto als auch die Kreditkarte im Debit-Format sind kostenlos, und auch das Investieren in ETFs und Aktien ist kostenfrei, abgesehen von den üblichen Gebühren wie Transaktionsgebühren und Fremdwährungsgebühren.

Fazit: Die Zukunft des Investierens ist einfach und zugänglich

Insgesamt bieten Neobanken wie N26, Revolut und Trade Republic sowie alternative Optionen wie YUH eine bequeme und benutzerfreundliche Möglichkeit für deutsche Anleger, in ETFs zu investieren. Durch ihre einfachen Apps, niedrigen Kosten und benutzerfreundlichen Schnittstellen machen diese Plattformen das Investieren für jedermann zugänglich, unabhängig von seinem finanziellen Hintergrund oder seiner Erfahrung mit Investitionen. Mit nur wenigen Klicks können Anleger ihr Geld für sie arbeiten lassen und langfristigen finanziellen Wohlstand aufbauen.

Haftungsausschluss und Hinweis zur Unabhängigkeit

Die Informationen in diesem Artikel dienen ausschließlich zu Informationszwecken und stellen keine Finanz- oder Anlageberatung dar. Der Artikel wurde mit größter Sorgfalt erstellt, jedoch übernehmen wir keine Gewähr für die Richtigkeit, Vollständigkeit oder Aktualität der bereitgestellten Informationen. Jegliche Handlungen, die auf den in diesem Artikel enthaltenen Informationen basieren, erfolgen auf eigenes Risiko des Lesers.

Es wird dringend empfohlen, vor jeder Finanz- oder Anlageentscheidung professionellen Rat einzuholen. Die im Artikel genannten Unternehmen, Marken oder Produkte dienen lediglich illustrativen Zwecken und stellen keine Empfehlung oder Werbung dar. Es wurden keine Provisionen gezahlt, keine Werbelinks eingefügt und die Erwähnung dieser Unternehmen hatte keinen Einfluss auf den Inhalt oder die Meinungen in diesem Artikel.

#ETFs#Investieren#Finanzen#Geldanlage#Kontinuität#Neobanken#YUH#Anlagestrategie#Diversifikation#CostAverageEffekt#Langfristig#Vermögensaufbau#Unabhängigkeit

0 notes

Text

So stelle ich mir die Zukunft vor , einfach ETFE Folie auf den Dachstuhl anbringen und so sich die teuren Dachziegel zum Beispiel sparen . mfg eure Conny

0 notes

Text

#finanziellebildung#finanzen#finanziellefreiheit#verm#investieren#b#aktien#geld#ngigkeit#gensaufbau#geldanlage#sparen#rse#passiveseinkommen#finanzielleunabh#rendite#erfolg#kryptow#geldverdienen#investment#dividende#altersvorsorge#gen#finanztipps#erfolgreich#hrung#unternehmer#etf#krypto#finanzwissen

0 notes

Text

Die Vorteile von günstigem Handel und wie man damit anfängt

Möchten Sie in die Welt des Handels eintauchen, fühlen sich aber von den hohen Kosten und Gebühren, die damit verbunden sind, überfordert? Keine Angst, denn billiger Handel könnte genau das sein, was Sie für den Einstieg brauchen. Der Handel muss nicht unbedingt teuer sein - es gibt sogar viele Vorteile, die Ihnen helfen können, Ihre finanziellen Ziele zu erreichen, ohne die Bank zu sprengen. In diesem Blogbeitrag erfahren Sie, was preiswerter Handel ist, warum er von Vorteil ist und wie Sie Ihre Reise zum finanziellen Erfolg beginnen können. Lehnen Sie sich also zurück, entspannen Sie sich und lassen Sie uns in die Welt des günstig traden eintauchen!

Was ist billiger Handel?

Cheap Trading bezeichnet den Kauf und Verkauf von Wertpapieren zu niedrigen Kosten. Diese Art des Handels wird bei Privatanlegern, die in den Aktienmarkt investieren wollen, ohne die Bank zu sprengen, immer beliebter. Günstiger Handel wird durch technologische Fortschritte ermöglicht, die zu niedrigeren Kosten für die Ausführung von Geschäften geführt haben.

Eine Möglichkeit, kostengünstig zu handeln, sind Discount-Broker, die im Vergleich zu Full-Service-Brokern niedrigere Provisionsgebühren anbieten. Diese Discount-Broker bieten in der Regel Online-Plattformen an, auf denen Sie Aktien, börsengehandelte Fonds, Investmentfonds und andere Anlageprodukte kaufen und verkaufen können.

Eine weitere Möglichkeit, kostengünstig zu handeln, sind Robo-Advisors, die Ihre Anlagen mithilfe von Algorithmen auf der Grundlage Ihrer Risikotoleranz und Ihrer finanziellen Ziele verwalten. Robo-Advisors berechnen niedrigere Gebühren als traditionelle Finanzberater, da sie nicht so viel menschliche Interaktion erfordern.

Durch den kostengünstigen Handel können Sie mehr von Ihrem Geld investieren, anstatt hohe Gebühren oder Provisionen zu zahlen. Auch wenn es bei bestimmten Arten von kostengünstigen Handelsplattformen einige Einschränkungen gibt, lohnt es sich, sie zu erkunden, wenn Sie nach Möglichkeiten suchen, Ihre Investitionskosten zu senken und dennoch ein langfristiges Wachstumspotenzial zu erzielen.

Die Vorteile des kostengünstigen Handels

Günstiger Handel, auch bekannt als Discount- oder Low-Cost-Trading, wird unter Anlegern immer beliebter. Der Hauptvorteil des kostengünstigen Handels besteht darin, dass Sie bei den Transaktionskosten und Gebühren Geld sparen. Diese Einsparungen können sich im Laufe der Zeit summieren und dazu beitragen, Ihre Gesamtrendite zu erhöhen.

Ein weiterer Vorteil des kostengünstigen Handels ist die Möglichkeit, kleinere Geldbeträge zu investieren, ohne sich Sorgen machen zu müssen, dass hohe Kommissionsgebühren Ihre Gewinne auffressen. Dies erleichtert Anfängern oder Personen mit begrenzten Mitteln den Einstieg in den Aktienmarkt.

Darüber hinaus bieten viele Discount-Broker eine Reihe von Recherchetools und Bildungsressourcen zu geringen oder gar keinen Kosten an, was besonders hilfreich für diejenigen sein kann, die zum ersten Mal investieren. Mithilfe dieser Ressourcen können Sie mehr über verschiedene Anlageoptionen und -strategien erfahren, bevor Sie einen Handel tätigen.

Darüber hinaus verfügen billige Handelsplattformen oft über benutzerfreundliche Schnittstellen, die den Kauf und Verkauf von Aktien vereinfachen sollen. Das bedeutet, dass es auch für unerfahrene Anleger einfach ist, sich auf der Plattform zurechtzufinden und Geschäfte zu tätigen.

Für mehr Information. Besuchen Sie uns:

broker api

cfd broker

etf broker

0 notes

Text

100 Jahre Weltspartag - Wie sich das Sparen verändert hat und sich immer noch lohnt

Der Weltspartag ist im Jahr 2024 etwas Besonderes, denn er feiert seinen 100. Geburtstag. Sei es für den Führerschein, für das erste eigene Auto oder für den Traum zum Eigenheim – der Weltspartag erinnert seit 100 Jahren daran, wie wichtig Sparen für die Erfüllung der eigenen Wünsche ist.

Die Deutschen sind Sparweltmeister – das war einmal. Mittlerweile haben uns laut Daten der OECD die Schweizer und Niederländer überholt. Die Eidgenossen legen 18,4 Prozent ihres verfügbaren Einkommens auf die hohe Kante. Und in den Niederlanden werden pro 100 Euro 12,70 Euro gespart. Dann kommt erst Deutschland mit einer Sparquote von 11,1 Prozent.

Die Geschichte des Weltspartages

Der Weltspartag findet jedes Jahr offiziell am 31. Oktober statt. Da dieser Tag jedoch in manchen Bundesländern ein Feiertag ist (Reformationstag), wird er gemeinhin einen Tag vorgezogen, nämlich am letzten Arbeitstag vor dem 31.10. im Monat Oktober. Die Idee geht auf den 1. Internationalen Sparkassenkongress vom Oktober 1925 in Mailand (Italien) zurück. Dieser ersten Veranstaltung wohnten 354 Delegierte aus 27 Ländern bei. Sinn und Zweck dieses besonderen Tages war es, den Menschen und insbesondere den Kindern das Sparen schmackhaft zu machen und den Wert des Sparens auf der ganzen Welt zu verbreiten.

Damals war das Sparbuch noch die wichtigste Vermögensquelle der Deutschen. Seither hat sich die Welt aber deutlich gewandelt. Zinsen auf Spareinlagen gibt es schon lange keine mehr, entsprechend ist der langfristige Vermögensaufbau allein mit dem Sparbuch kaum mehr möglich. Auch die Idee des Weltspartags ist rückläufig, beispielsweise ist sie in Frankreich nahezu ausgestorben und gleiches gilt für andere Teile der Welt.Die passende Strategie für sinnvolles Investieren und einen sicheren Vermögensaufbau Es gibt verschiedene Formen der Geldanlage, die attraktive Möglichkeiten bieten, sein Geld durch Zinsen und Renditen zu vermehren. Denn Geld allein bringt keine Rendite. Die richtige Mischung aus Sicherheit und Flexibilität ist entscheidend, denn den „einen Geheimtipp“ gibt es nicht. Man kann Kapitalanlagen in Form von Aktien oder Gold kaufen, in Fonds oder ETFs investieren oder mit Tagesgeld oder Festgeld ein Guthaben ansparen. Mehr Informationen zu diesem Thema >>>

Sparen ist nicht gleich sparen - Besser vom Sparer zum Investor wechseln

Viele können sich bestimmt noch ganz genau daran erinnern, wie Eltern und Großeltern zur Sparkasse gegangen sind und dort die Spardose entleert haben. Das Geld kam dann auf das Sparbuch und ein entsprechendes Spielzeug oder Geschenk durfte man sich als Kind auch aussuchen. Dies hat sich bis heute nicht geändert. Es ist jedoch an der Zeit, mal vom sparen zum investieren zu kommen.

Geld auf dem Giro- oder Tagesgeldkonto zu haben, ist sicherlich als „Notgroschen“ sinnvoll, hat aber nichts mit dem eigentlichen Sparen – also der Vermögensbildung zu tun. Sparen und Anlegen mit Aktienfonds und Aktienfondssparplänen ist sinnvoller, denn dadurch wird man zum Investor und beteiligt sich am Produktivvermögen. Hier sind höhere Renditen als beim Tagesgeld oder Sparkonto möglich. Wichtig bei allen Strategien: Das zur Verfügung stehende Geld sollte auf die verschiedene Anlagemöglichkeiten verteilt werden. Wer alles auf eine Karte setzt, geht ein hohes Risiko ein. Diversifizierung (Streuung) heißt dies in der Fachsprache.

Weltspartag - Möglichkeit den Nachholbedarf in der Finanzbildung an Schulen zu kompensieren

Beim Thema Sparen sehen Finanzexperten allerdings Nachholbedarf bei Kindern und Jugendlichen: Denn es gibt ein grundsätzliches Defizit in der Finanzbildung an Schulen. Laut Vermögensbarometer halten sich lediglich knapp 40 Prozent der jungen Menschen unter 30 Jahren für gut über Wertpapiere informiert, bei den Älteren sind es sogar noch weniger. Deshalb kann auch der Weltspartag einen sinnvollen Beitrag dazu zu leisten, dass das Wertpapierwissen in der Bevölkerung weiter gestärkt wird. Hätten die Bankiers doch vor 100 Jahren besser den Weltaktionärstag ersonnen! Dann gäbe es heute wirklich etwas zu feiern.

Ob nun Sparbuch oder Aktienfonds, dies ist für Kinder nicht greifbar. Es soll eher darum gehen, dass sich regelmäßiges Sparen lohne und man gleichzeitig noch etwas über das Finanzwesen lernen kann. Getreu dem bekannten Spruch: Spare in der Zeit, dann hast du in der Not.

Leseempfehlungen

Lesen Sie doch auch diese Artikel rund um das Thema Finanzen, wofür sich auch andere Leser interessierten:

Halloween-Streiche: Welche Schäden zahlt die Versicherung und was nicht Autoversicherung - Mit welchen Stellschrauben sich viel Geld sparen lässt So können Sie bei Versicherungsprämien richtig sparen

Bildnachweis

0 notes

Photo

Ich habe ein neues Projekt auf meinem Blog gestartet! Unter dem Menüpunkt "Akademie" findest du jetzt die Börsenakademie🤓 . Ziel der Börsenakademie ist es, einen Neuling, Schritt für Schritt an die Börse heranzuführen und eine angenehme Einführung in den Vermögensaufbau zu gewährleisten🤗 . Das neu veröffentlichte erste Modul, thematisiert die Finanzplanung und die ersten Schritte die es bedarf, deine Finanzen übersichtlich und strukturiert zu gestalten😇 . Für viele wird das natürlich ein alter Hut sein, dennoch möchte ich die Börsenakademie von ganz vorne starten lassen, um jeden auf seinem Wissensstand abzuholen. . Wie ist deine Meinung zum ersten Modul? Den Link findest du wie immer in der Bio⬅️ . Willst du mich unterstützen? Dann besuche meinen Blog und lese dich durch die Artikel😇 . #aktien #aktientipps #finanzen #vermögen #vermögensaufbau #geld #finanziellefreiheit #finanzideen #altersvorsorge #etf #sparen #sparplan #boerse #shares #akademie #lernen (hier: Münster) https://www.instagram.com/p/CEjXSULnQ5C/?igshid=6sixk2pw6vl3

#aktien#aktientipps#finanzen#vermögen#vermögensaufbau#geld#finanziellefreiheit#finanzideen#altersvorsorge#etf#sparen#sparplan#boerse#shares#akademie#lernen

1 note

·

View note

Photo

Round-Table 2020 von Franklin-Templeton Gerade in unruhigen Zeiten, wie diesen, ist es wichtig den Überblick über gute Anlagemöglichkeiten zu haben. Einerseits um meine Kunden gut durch diese Phase zu navigieren und andererseits damit wir später erfolgreich am Aufschwung partizipieren können. Vielen Dank auch an das Team von Franklin-Templeton für die gute Organisation dieser interessanten Veranstaltung.

Hashtag#Hashtag#Hashtag#Hashtag#Hashtag#Hashtag#Hashtag#fonds Hashtag#Hashtag#Hashtag#Hashtag#aktie Hashtag#Hashtag#Hashtag#Hashtag#ökologisch Hashtag#ethisch Hashtag#Hashtag#Hashtag#sri Hashtag#Hashtag#Hashtag#

#godigital#finanziellefreiheit#negativzinsen#anlagenotstand#sparen#investment#etf#investmentfonds#aktienfonds#boerse#nachhaltigkeit#esg#co2fussabdruck#sozial#sustainability#sustainablefinance#franklintempleton

1 note

·

View note

Text

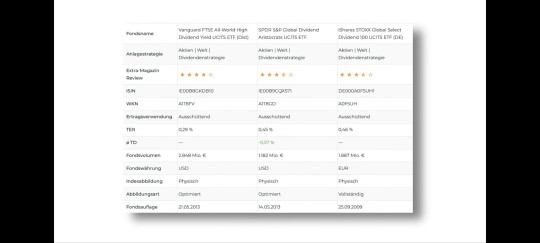

Jeden Monat Dividenden erhalten mit diesen 3 ETFs.

1 note

·

View note

Photo

Auto durch Dividende In Deutschland genießen Autos einen hohen Stellenwert. Leuten ist es sehr wichtig und viel Geld wird für Autos ausgegeben. Dabei wird auch oft übersehen, wie teuer das wirklich ist. Denn natürlich hat man auch recht hohe laufende Kosten. Viele denken darüber aber nicht nach. Verschiedene Quellen geben 300€ als durchschnittliche Kosten an. Im Post haben wir also die Steuern noch mit hereingenommen, wodurch man dann also 4.156€ im Jahr benötigt. Im Post seht Ihr dann, wie viel Vermögen bei verschiedenen ETFs jeweils benötigt wird, um den Betrag zu deckeln. Wie immer findet Ihr die Dividendenrendite, die Top 10 Holdings und ein kleines Factsheet mit im Post. Schau gerne mal in unsere Bio, dort findest du coole Boni für Depoteröffnungen. Außerdem findest du dort die kostenlose App, welche wir nutzen, um unsere Depots zu tracken und zu analysieren. Wie immer freuen wir uns über Support, beispielsweise durch einen Like, Kommentar oder durch Folgen des Profils. Vielen Dank und bis zum nächsten Post 👋. Keine Anlageberatung oder Kaufempfehlung, lediglich unsere Meinung, daher keine Haftung! Unbezahlte Werbung da Markenerkennung. #geldverdienen #watchlist #finanzielleunabhängigkeit #rente #etfs #geld #vermögensaufbau #warrenbuffett #finanzen #passiveseinkommen #depot #sparen #dividenden #etf #investment #dividende #börse #finanziellefreiheit #aktientipp #aktienkaufen #investieren #finanziellebildung #aktientipps #aktien #aktienanalysen #aktie #börsencrash #dividendenstrategie #etf #bank (at United States) https://www.instagram.com/p/CklOcBetD8m/?igshid=NGJjMDIxMWI=

#geldverdienen#watchlist#finanzielleunabhängigkeit#rente#etfs#geld#vermögensaufbau#warrenbuffett#finanzen#passiveseinkommen#depot#sparen#dividenden#etf#investment#dividende#börse#finanziellefreiheit#aktientipp#aktienkaufen#investieren#finanziellebildung#aktientipps#aktien#aktienanalysen#aktie#börsencrash#dividendenstrategie#bank

0 notes