#تأمين البنك

Explore tagged Tumblr posts

Text

عيوب ومميزات شركه أليانز للتأمين

عيوب ومميزات شركه أليانز للتأمين سوف نتعرف اليوم على أهم مميزات شركه أليانز للتأمين وعيوب الشركه كما يمكنك معرفه ما هي أفضل شركات التأمين على الحياة insurance life شركة اليانز للتأمين: الشريك الموثوق لحماية مستقبلك تعد شركة اليانز للتأمين واحدة من أبرز شركات التأمين في العالم، حيث تتمتع بسمعة ممتازة وخبرة عالية في مجال التأمين. تأسست الشركة في عام 1901، ومنذ ذلك الحين وهي تعمل على توفير حلول…

View On WordPress

#Allianz#أليانز#أليانز مصر#البنوك المتعاقدة مع شركة أليانز#التأمين#التأمين البنكى#التأمين البنكي#التأمين على الحياة#الشغل في شركات التأمين#العمل فى شركات تأمين#المتضررين من اليانز#انترفيو شركات التأمين#تأمين البنك#تأمين البنوك#تامين شركات التأمين#خدمة عملاء أليانز#شركات التأمين#شركات التأمين فى مصر#شركات التامين#شركات تأمين عالمية#شركة اليانز للتأمين#شركة اليانز مصر#عيوب شركة أليانز#كيفية حساب وثيقة التأمين أليانز#مزايا التأمين البنكى#مشاكل التأمين البنكى#مصر للتأمين#مقابلة شخصية بشركة تأمين#مميزات شركة أليانز#نصب شركات التأمين

0 notes

Text

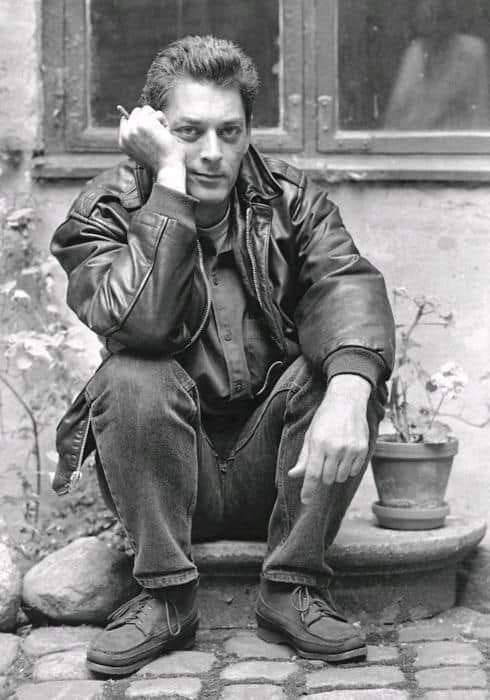

"في أواخر عشرينياتي وبداية ثلاثينياتي، مررتُ بفترةٍ دامت بضع سنوات كان كُلَّ شيءٍ ألمسه حينها يتحوَّل لفشلٍ. انتهى زواجي بطلاقٍ، وتهاوى عملي بوصفي كاتبًا، وغَلَبَتْني مشاكل ماليَّة. لا أتحدثُ فقط عن عجز عَرَضيّ أو عن فترات دورية من شدِّ الحزام على الوسط -وإنما أتحدث عن نقصٍ في الأموال ثابت، طاحن، يكاد يخنقني تمامًا، سَمَّمَ روحي وجعلني مقيمًا في حالة لا تنتهي من الذعر.

لم يكن هناك شخص لألومه سواي. لقد كانت علاقتي بالمال دومًا تعاني من خلل ونقيصة، مُرْبِكَة، زاخرة بالدوافع المتناقضة، ��الآن صرت أدفع ثمن رفضي اتّخاذ موقفٍ قطعي ومُحَدَّد تجاه هذه المسألة. طوال الوقت، كان طموحي الكتابة. عرفت ذلك الأمر مبكرًا حين كنت في السادسة عشرة والسابعة عشرة من العمر، ولم أضلِّل نفسي قَط ظانًّا أنه بمقدوري كسب لقمة عيشي منها. أن تصبح كاتبًا ــ ليست مسألة "قرار يتعلق بالمستقبل المهني" مثل أن تصبحَ طبيبًا أو شُرطيًّا. إنك لا تختار الكتابة بقدر ما تختارك، وبمجرد قبولك بحقيقة عدم ملائمتك لأي شيء آخر، يجب عليك أن تكون مستعدًا للسير في طريق وَعِرٍ لباقي أيام حياتك. وما لم يتَّضِح أنك مُفَضَّلٌ عند الآلهة (والويل للإنسان الذي يعتمد على ذلك الأمر واثقًا)، لن يُثْمِرَ عملك أبدًا ما يكفي من المال لدعمك، ولو قصدت امتلاك منزل وألا تتضور جوعًا حتى الموت، يلزم عليك إخضاع نفسك لمزاولة عمل آخر لتدفع الفواتير. ولقد فهمت كل ذلك، وكنت مستعدًا له، ولم أجأر بالشكاوى. وفي هذا الصدد، كنت محظوظًا بقَدْرٍ هائلٍ. فلم أرِد شيئًا بالتحديد يوجد على طريق الخيرات المادية، كما أن احتمال كوني فقيرًا لم يسبب لي خوفًا. كل ما أردته فرصة لأمارس العمل الذي أحسست في دخيلة نفسي أنني أريد ممارسته.

يحيا أغلب الكُتَّاب حياة مزدوجة. يكسبون مالًا طيبًا من وظائف يبيحها القانون، ويقتطعون وقتًا لممارسة الكتابة قدر المستطاع: مبكرًا في الصباح، أو في وقت متأخر ليلًا، أو في العطلات الأسبوعية، أو الإجازات. كان ويليام كارلوس ويليامز طبيبًا، وكذلك كان لويس-فرديناند سيلين. وعَملَ والاس ستيفينز في شركة تأمين. وكان ت. س. إليوت موظفًا في البنك، ثم أصبح ناشرًا. ومن ضمن معارفي، الشاعر الفرنسي جاك دوبين الذي يشغل منصب مساعد مدير لمعرض فنون بباريس. وأدار ويليام برونك، الشاعر الأمريكي، نشاط عائلته في الفحم والخشب بريف نيو-يورك لأكثر من أربعين عامًا. دون ديليلو، وبيتر كاري، وسلمان رشدي، وإلمور ليونارد عَملوا جميعًا لفترات طويلة في مجال الدعاية والإعلان. وكُتَّاب آخرون يُدَرِّسون. ربما كان هذا هو الحل الأكثر شيوعًا في يومنا هذا، وفي كل جامعة رئيسية، وفي كل كلية عديمة القيمة، تَعْرِض ما تُدعى بكورسات الكتابة ��لإبداعية، يتزاحم الروائيون والشعراء بالمناكب ويخدشون بعضهم بعضًا لينضموا لها. من يمكنه لومهم؟ قد لا تكون المُرتَّبات كبيرة، لكن العمل ثابت وساعات العمل غير مُرهِقَة.

مشكلتي أنني لم أمتلك اهتمامًا بأن أحيا حياة مزدوجة. ليس الأمر أنني لم أكن راغبًا في العمل، لكن فكرة العمل بناء على ساعات مُحَدَّدَة (من خمس إلى تسع ساعات) تركتني فاترًا، خاليًا بالكامل من أدنى حماس تجاه هذا الأمر. كنت في بدايات عشرينياتي، وأحسست أنني شاب للغاية على فكرة الاستقرار، ممتلئًا للغاية بخطط أخرى كي أضيع وقتي في كَسْبِ مالٍ أكثر مما أريد أو أحتاج. وبقَدْر تعلُّق الأمر بالأوضاع المالية، أردت فقط أن أحظى بالكَفَاف. كانت الحياة رخيصة في تلك الأيام، ولأنني لم أملك مسؤولية تجاه أحد سوى نفسي، استنتجت أنه بمقدوري الحياة بالكاد على دخل سنوي تقريبي يبلغ ثلاثة آلاف دولار.

لن أدافع عن الاختيارات التي اتَّخذتها؛ لو لم تكن اختياراتي عملية، فالحق أنني لم أرِدها أن تكون كذلك. ما أردته تجارب جديدة. أردت أن أخرجَ للعالَم وأختبر بنفسي، أن أنتقل من هذا الأمر لذاك، وأن أكتشف قدر استطاعتي. وطالما كانت عيناي مفتوحَتَين، خلصت إلى أن أيًا كان ما أفعله سيكون أمرًا مفيدًا بالنسبة لي، وسيُعَلّمني أشياء لم أعرف عنها من قبل. ولو بدا هذا الأمر مقاربة من الطراز العتيق، فربما كان كذلك. يُوَدِّع الكاتب الشاب عائلته والأصدقاء ويرتحل صوب نقاطٍ مجهولة لاكتشاف انطباعاته وآرائه التي تتولد عن هذا القرار. وبغض النظر عن النتيجة، أشكُّ أن أي مقاربة أخرى كانت ستناسبني. امتلكت طاقة، ورأًسا مكتظة بالأفكار، وقدمين تنشدان الترحال والتَّنَقُّل. وبأخذ مدى شسوع العالَم بعين الاعتبار، كان آخر ما أردته اللجوء للحلول الآمِنَة.

لا يصعب عليَّ وصف هذه الأشياء وتذكُّر شعوري تجاهها. تبدأ المشكلة فقط عندما أسائل نفسي لمَ فعلت ذلك، ولمّ أحسست ما أحسسته. كان كل الشعراء والكُتَّاب الشباب الآخرون يتَّخذون قرارات معقولة تتعلق بأشكال مستقبلهم المُحْتَمَلَة. لم نكن أطفالًا أثرياء يمكنهم الاعتماد على حسنات ذويهم، وبمجرد تخرُّجنا من الكلية، سنعتمد على أنفسنا إلى الأبد. واجهنا جميعًا نفس الموقف، وكلنا عرفنا نتيجته، ورغم ذلك، تصرَّفوا بطريقة تختلف عني تمامًا. ولا زلت أتحيَّر كلما حاولت تفسير ذلك الأمر. لماذا تصرَّف أصدقائي بكل هذا التعقُّل، ولماذا كنتُ متهورًا للغاية؟".

— الكَفَاف بول أوستر

30 notes

·

View notes

Text

تأسيس شركة في المنطقة الحرة في راس الخيمة

تعتبر رأس الخيمة واحدة من أبرز الوجهات الاقتصادية في دولة الإمارات العربية المتحدة، حيث تقدم العديد من الفرص للمستثمرين المحليين والدوليين الراغبين في تأسيس شركاتهم. توفر المنطقة الحرة في رأس الخيمة بيئة مثالية للأعمال التجارية بفضل الحوافز الضريبية، والبنية التحتية المتطورة، بالإضافة إلى إجراءات الترخيص السهلة والسريعة. في هذا السياق، تقدم شركة اتقان لتأسيس الشركات خدمات متكاملة تساعد المستثمرين في تأسيس شركة في المنطقة الحرة في ر��س الخيمة بسهولة وفعالية، مما يضمن لهم الانطلاق في مشاريعهم التجارية بكفاءة واحترافية.

لماذا رأس الخيمة؟

رأس الخيمة هي إحدى الإمارات السبع المكونة لدولة الإمارات العربية المتحدة، وتعتبر من أكثر المناطق الجاذبة للاستثمارات في الدولة. يقع موقعها الجغرافي في شمال الإمارات، مما يجعلها نقطة وصل استراتيجية بين أسواق الشرق الأوسط وآسيا. تتمتع رأس الخيمة بالعديد من المزايا التي تجعلها وجهة مفضلة لتأسيس الشركات، ومنها:

الموقع الاستراتيجي: تقع رأس الخيمة بالقرب من ميناء رأس الخيمة، مما يجعلها نقطة انطلاق مميزة للتجارة البحرية والتصدير.

الحوافز الضريبية: توفر المنطقة الحرة في رأس الخيمة إعفاءً كاملاً من الضرائب على الشركات لمدة تصل إلى 50 سنة، مما يتيح للمستثمرين استثمار رأس مالهم دون القلق بشأن الضرائب.

التراخيص السهلة: تمتاز إجراءات الترخيص في رأس الخيمة بالبساطة والسرعة، حيث يمكن للمستثمرين الحصول على تراخيص لممارسة الأعمال التجارية في وقت قياسي.

البنية التحتية المتطورة: تضم رأس الخيمة بنية تحتية متميزة من طرق وموانئ ومطارات، بالإضافة إلى خدمات الإنترنت والتكنولوجيا الحديثة، مما يسهل على الشركات ممارسة أعمالها بسلاسة.

تكاليف منخفضة: مقارنة ببعض المناطق الأخرى في دولة الإمارات، تعتبر تكاليف تأسيس وتشغيل الشركات في رأس الخيمة أقل، مما يجعلها خياراً جذاباً للمستثمرين الجدد.

كيفية تأسيس شركة في المنطقة الحرة في رأس الخيمة؟

تأسيس شركة في المنطقة الحرة في رأس الخيمة يتطلب اتباع عدة خطوات إدارية وتنظيمية. شركة اتقان لتأسيس الشركات تقوم بتوفير خدمات استشارية شاملة في هذا المجال، حيث يمكن للمستثمرين الجدد الاعتماد عليها لإتمام كافة الإجراءات بفعالية ودقة. إليك الخطوات الأساسية لتأسيس شركة في رأس الخيمة:

اختيار نوع النشاط التجاري: أول خطوة في تأسيس شركة في رأس الخيمة هي تحديد نوع النشاط التجاري الذي ترغب في ممارسته. توفر المنطقة الحرة في رأس الخيمة العديد من الأنشطة التجارية التي تشمل التجارة العامة، الصناعة، الاستشارات، التكنولوجيا، وغيرها من المجالات. شركة اتقان تقدم استشارات متخصصة لمساعدة العملاء في اختيار الأنشطة الأنسب بناءً على احتياجاتهم وأهدافهم.

اختيار اسم الشركة: بعد تحديد النشاط التجاري، يجب اختيار اسم الشركة الذي يتماشى مع الأنشطة المحددة. يجب أن يكون الاسم متوافقًا مع اللوائح المحلية وألا يتعارض مع الأسماء التجارية الأخرى. شركة اتقان تساعد العملاء في تقديم أسماء مقترحة والتحقق من توفرها.

تقديم طلب الترخيص: بعد اختيار الاسم، يأتي دور تقديم طلب للحصول على الترخيص المناسب لنشاط الشركة. توفر المنطقة الحرة في رأس الخيمة تسهيلات كبيرة في هذا الصدد، ويمكن للمستثمرين الحصول على تراخيص الشركات في وقت قصير. شركة اتقان لتأسيس الشركات تدير كافة إجراءات التقديم نيابة عن العملاء، مما يوفر الوقت والجهد.

إعداد الوثائق القانونية: تتطلب عملية تأسيس الشركات في المنطقة الحرة في رأس الخيمة تجهيز مجموعة من الوثائق القانونية، مثل عقد التأسيس، وال��تفاقيات الخاصة بالشركاء، وتفاصيل الأنشطة التجارية. تقدم شركة اتقان الدعم الكامل في إعداد جميع المستندات القانونية لضمان الامتثال لجميع القوانين المحلية.

تأمين مكتب أو مقر تجاري: من متطلبات تأسيس الشركة في المنطقة الحرة في رأس الخيمة تأمين مكتب تجاري أو مساحة عمل. توفر المنطقة الحرة خيارات مرنة للمستثمرين، مثل المكاتب الافتراضية أو المكاتب التقليدية. يمكن لشركة اتقان مساعدتك في اختيار الأنسب لك بناءً على نوع عملك.

فتح حساب مصرفي: بعد الحصول على الترخيص، يجب على الشركة فتح حساب مصرفي تجاري في أحد البنوك المحلية. تقدم شركة اتقان الإرشادات والمساعدة في اختيار البنك الأنسب لاحتياجات العمل وإجراءات فتح الحساب.

التوظيف واحتياجات العمالة: في حال كانت الشركة بحاجة إلى موظفين، يتعين على المستثمرين تعيين العمالة المناسبة وفقًا للقوانين المحلية. تساعد شركة اتقان في إتمام إجراءات التوظيف، بما في ذلك إصدار تأشيرات العمل وتصاريح الإقامة.

الامتثال للمتطلبات القانونية: أخيرًا، يجب على الشركات الامتثال لجميع المتطلبات القانونية والتنظيمية المحلية، بما في ذلك التجديد السنوي للتراخيص، وتقديم التقارير المالية، والامتثال لمتطلبات العمل.

مزايا تأسيس الشركات في المنطقة الحرة في رأس الخيمة

هناك العديد من المزايا التي تجعل المنطقة الحرة في رأس الخيمة خيارًا مثاليًا للمستثمرين، ومنها:

الإعفاءات الضريبية: تقدم المنطقة الحرة في رأس الخيمة إعفاءات ضريبية كاملة على الدخل والأرباح لمدة تصل إلى 50 عامًا.

التملك الكامل: يمكن للمستثمرين الأجانب امتلاك 100% من رأس مال الشركة في المنطقة الحرة، دون الحاجة إلى شريك محلي.

التراخيص السريعة: يتم منح التراخيص في وقت قصير، مما يساعد المستثمرين على بدء أعمالهم دون تأخير.

الوصول للأسواق العالمية: توفر رأس الخيمة وصولًا سهلًا إلى الأسواق العالمية بفضل موقعها الاستراتيجي قربها من موانئ البحر والمطارات الدولية.

المرونة في أنواع الشركات: يمكن تأسيس أنواع متعددة من الشركات، مثل الشركات ذات المسؤولية المحدودة، الشركات الفردية، أو المكاتب الفرعية.

لماذا تختار شركة اتقان لتأسيس الشركات؟

شركة اتقان لتأسيس الشركات تعد شريكًا مثاليًا للمستثمرين الذين يرغبون في تأسيس شركاتهم في المنطقة الحرة في رأس الخيمة. من خلال خدماتها المتكاملة، يمكن للمستثمرين الحصول على الدعم الكامل في جميع جوانب عملية التأسيس، من اختيار النشاط التجاري إلى الحصول على التراخيص، وتوفير الحلول القانونية والإدارية.

خبرة شركة اتقان في السوق المحلي ومعرفتها بالقوانين المحلية والإجراءات البيروقراطية، تضمن للمستثمرين الحصول على أفضل الاستشارات والنتائج المرجوة. بالإضافة إلى ذلك، تقدم شركة اتقان خدمات متابعة سنوية لتجديد التراخيص وتقديم تقارير للجهات الحكومية، مما يجعلها الخيار الأفضل للمستثمرين الذين يسعون للتركيز على نمو أعمالهم دون القلق بشأن الإجراءات القانونية والإدارية.

الختام

تأسيس شركة في المنطقة الحرة في رأس الخيمة هو خطوة استراتيجية نحو النجاح التجاري. مع توفر بيئة أعمال مثالية، مزايا ضريبية، وبنية تحتية متطورة، توفر المنطقة فرصًا رائعة للمستثمرين المحليين والدوليين. ومن خلال شركة اتقان لتأسيس الشركات، يمكن لأي مستثمر تأسيس شركته بكل سهولة ويسر، مع ضمان الامتثال الكامل لجميع القوانين واللوائح المحلية.

0 notes

Text

إيجار سيارات منتهي بالتمليك: الحل الأمثل لامتلاك السيارة بسهولة

إيجار سيارات منتهي بالتمليك: الحل الأمثل لامتلاك السيارة بسهولة

يعتبر نظام الإيجار المنتهي بالتمليك من أكثر الخيارات شيوعًا في المملكة العربية السعودية وغيرها من الدول، حيث يوفر طريقة مرنة للحصول على سيارة جديدة أو مستعملة دون الحاجة إلى دفع المبلغ بالكامل مقدمًا. يتيح هذا النظام للعميل قيادة السيارة مقابل أقساط شهرية محددة مع خيار التملك الكامل عند نهاية العقد بعد سداد الدفعة الأخيرة أو دفعة التملك.

ما هو الإيجار المنتهي بالتمليك؟

الإيجار المنتهي بالتمليك هو اتفاق بين العميل والجهة الممولة، سواء كانت بنكًا أو شركة تمويل أو حتى وكالة سيارات. بموجب هذا الاتفاق، يُسمح للعميل باستخدام السيارة مقابل أقساط شهرية. وعند انتهاء العقد، يكون للعميل خيار شراء السيارة بدفع مبلغ محدد مسبقًا (دفعة التملك).

يتميز هذا النظام بمرونته وملاءمته لمختلف العملاء، سواء كانوا أفرادًا أو شركات.

مزايا الإيجار المنتهي بالتمليك

تقسيط ميسر لا حاجة لدفع كامل قيمة السيارة مقدمًا، حيث تُقسم التكلفة على أقساط شهرية.

توفير خيارات متعددة يمكنك اختيار سيارات جديدة أو مستعملة بناءً على احتياجاتك وميزانيتك.

الملكية المرنة يمنحك النظام خيار التملك الكامل بعد نهاية مدة الإيجار.

دعم الصيانة والتأمين غالبًا ما تتضمن عقود الإيجار المنتهي بالتمليك خدمات صيانة وتأمين، مما يقلل من الأعباء المالية.

مرونة في الاستبدال إذا لم تعد ترغب في السيارة، يمكنك التوقف عن دفع الأقساط وإعادتها، بشرط الالتزام بشروط العقد.

الشروط الأساسية لعقود الإيجار المنتهي بالتمليك

الدفعة المقدمة: تختلف حسب الجهة الممولة، وعادةً ما تكون نسبة من قيمة السيارة.

الأقساط الشهرية: تُحدد بناءً على مدة العقد وسعر السيارة ونسبة الفائدة.

دفعة التملك: تُسدد عند نهاية العقد إذا اختار العميل امتلاك السيارة.

التأمين والصيانة: يتوجب على العميل الالتزام بشروط التأمين والصيانة المنصوص عليها في العقد.

كيفية اختيار أفضل عرض إيجار منتهي بالتمليك؟

1. البحث عن الجهة الممولة المناسبة

احرص على مقارنة العروض المقدمة من البنوك وشركات التمويل للحصول على أفضل الشروط.

2. فهم شروط العقد

اقرأ العقد بعناية، واطلب توضيح أي بند غير مفهوم لضمان عدم وجود رسوم خفية.

3. التفاوض على الشروط

يمكنك التفاوض للحصول على دفعة مقدمة أقل أو تقليل نسبة الفائدة، خاصة إذا كنت تمتلك سجلًا ائتمانيًا جيدًا.

4. اختيار السيارة المناسبة

اختر سيارة تتناسب مع احتياجاتك وميزانيتك لتجنب أعباء مالية إضافية.

مقارنة بين عروض الإيجار المنتهي بالتمليك

الجهة الممولةالدفعة المقدمةنسبة الفائدة السنويةمدة العقدملاحظات خاصةبنك الرياض10%4.5%حتى 60 شهرخدمات تأمين شاملة متوفرة.شركة عبد اللطيف جميل5%5%حتى 48 شهرخيارات سيارات اقتصادية متعددة.البنك الأهلي15%4.2%حتى 72 شهرإمكانية تمديد فترة السداد.

متى يكون الإيجار المنتهي بالتمليك خيارًا مثاليًا؟

إذا كنت بحاجة إلى سيارة دون الالتزام بملكيتها الفورية.

إذا كنت تفضل توزيع تكلفة السيارة على أقساط شهرية.

إذا كنت ترغب في خيارات مرنة للتأمين والصيانة.

نصائح هامة عند اختيار الإيجار المنتهي بالتمليك

احسب التكلفة الإجمالية قارن بين قيمة السيارة عند الشراء النقدي والتكلفة الإجمالية للإيجار.

التأكد من مرونة الشروط اختر عقدًا يتيح لك خيار تعديل الأقساط أو الإلغاء إذا تغيرت ظروفك المالية.

اختر سيارة مستعملة بحالة جيدة السيارات المستعملة غالبًا ما تكون أقل تكلفة من الجديدة.

احذر من الرسوم الإضافية تأكد من عدم وجود رسوم خفية عند إعادة السيارة أو إنهاء العقد.

عيوب الإيجار المنتهي بالتمليك

تكلفة إجمالية أعلى مقارنة بالشراء النقدي.

قيود على التعديل أو الاستخدام المفرط للسيارة.

إمكانية خسارة السيارة إذا تأخرت الأقساط.

دفعة التملك قد تكون مرتفعة في بعض الحالات.

أفضل الجهات التي تقدم الإيجار المنتهي بالتمليك في السعودية

بنك الراجحي يقدم برامج مرنة مع خيارات متعددة للدفعات الشهرية.

شركة تويوتا السعودية توفر سيارات جديدة ومستعملة بأسعار تنافسية.

البنك الأهلي السعودي يشتهر بخيارات التمويل المتنوعة وخدمة العملاء الممتازة.

الخاتمة

يُعد الإيجار المنتهي بالتمليك خيارًا مرنًا ومريحًا للحصول على سيارة دون الحاجة إلى دفع مبلغ كبير مقدمًا. عند اختيار هذا النظام، يجب التركيز على العثور على العرض الأنسب من حيث الفائدة والشروط، مع التأكد من قراءة العقد بعناية لتجنب المفاجآت غير السارة. استخدم النصائح المذكورة لضمان الحصول على صفقة تمويل مريحة تلبي احتياجاتك وتناسب ميزانيتك.

4o

أنت قلت:

شراء سيارة بالتقسيط اكتب مقال 2000 كلمه

قال ChatGPT:

ChatGPT

شراء سيارة بالتقسيط: دليل شامل لتحقيق أفضل الصفقات

شراء سيارة بالتقسيط أصبح أحد الخيارات الأكثر شيوعًا بين الأفراد، حيث يقدم هذا النظام فرصة لاقتناء السيارة دون الحاجة إلى دفع كامل ثمنها مقدمًا. يساعد هذا الأسلوب على تخفيف العبء المالي وتوزيع التكلفة على أقساط شهرية ميسرة، مما يجعله خيارًا جذابًا للأفراد الذين يرغبون في إدارة ميزانياتهم بكفاءة.

ما هو نظام شراء السيارات بالتقسيط؟

نظام شراء السيارات بالتقسيط هو آلية تمويل توفرها البنوك أو شركات التمويل أو وكلاء السيارات. بموجب هذه الآلية، يتم دفع نسبة من ثمن السيارة كمقدم، بينما يتم تقسيط باقي المبلغ على فترة زمنية محددة. يتضمن العقد عادةً شروطًا تتعلق بالأقساط الشهرية، مدة السداد، والفائدة المترتبة.

مزايا شراء السيارات بالتقسيط

توفير السيولة المالية يقلل من الضغط المالي الناتج عن دفع المبلغ بالكامل مقدمًا.

خيارات مرنة يمكنك اختيار مدة السداد التي تناسبك، سواء كانت قصيرة أو طويلة.

الوصول إلى سيارات حديثة يتيح لك امتلاك سيارة جديدة أو متطورة تقنيًا دون الانتظار لتوفير كامل السعر.

التخطيط المالي الأفضل يساعد في توزيع النفقات الشهرية بشكل متوازن.

خطوات شراء سيارة بالتقسيط

1. تحديد الميزانية

ابدأ بتحديد الميزانية التي يمكنك تحملها شهريًا لتجنب الأعباء المالية.

2. اختيار السيارة المناسبة

اختر السيارة التي تلبي احتياجاتك اليومية وتناسب ميزانيتك.

3. البحث عن أفضل عروض التمويل

قارن بين عروض البنوك وشركات التمويل من حيث الفائدة، مدة السداد، والشروط الإضافية.

4. التأكد من شروط العقد

اقرأ العقد بعناية لضمان عدم وجود شروط غير واضحة أو رسوم مخفية.

5. دفع المقدم والبدء في الأقساط

بعد توقيع العقد ودفع الدفعة المقدمة، تبدأ الأقساط الشهرية وفقًا للجدول المتفق عليه.

أنواع التمويل المتاحة لشراء سيارة بالتقسيط

تمويل عبر البنوك تقدم البنوك قروضًا مخصصة لشراء السيارات بفائدة تنافسية.

تمويل عبر الوكلاء يتيح وكلاء السيارات برامج تقسيط مباشرة، أحيانًا بدون فوائد أو بشروط مخفضة.

تمويل عبر شركات التمويل شركات متخصصة تقدم حلول تمويل مرنة تناسب مختلف العملاء.

مقارنة بين شراء السيارة نقدًا وبالتقسيط

الشراء النقديالشراء بالتقسيطالدفع المسبقكامل المبلغ مقدمًادفعة مقدمة بسيطةالتكلفة الكليةأقل تكلفةأعلى بسبب الفائدةالالتزام الشهريلا يوجدأقساط شهرية مستمرةالملكيةفوريةبعد انتهاء الأقساط

النصائح المهم�� عند شراء سيارة بالتقسيط

تحقق من مصداقية الجهة الممولة تأكد من التعامل مع جهة ذات سمعة جيدة وشروط واضحة.

احسب التكلفة الإجمالية اجمع الأقساط الشهرية والفائدة لمعرفة التكلفة النهائية للسيارة.

اختر مدة سداد مناسبة كلما كانت فترة السداد أقصر، قلّت تكلفة الفائدة الإجمالية.

لا تتجاوز ميزانيتك اختر سيارة تتناسب مع دخلك الشهري لتجنب الأعباء المالية الإضافية.

عيوب شراء السيارات بالتقسيط

تكلفة إجمالية أعلى الفوائد والرسوم قد تجعل السيارة أغلى من سعرها النقدي.

الالتزام الطويل الأقساط الشهرية قد تستمر لعدة سنوات.

قيود على الملكية عادةً ما تكون السيارة مرهونة للجهة الممولة حتى انتهاء السداد.

الرسوم الإضافية قد تُفرض رسوم تأمين أو صيانة ضمن العقد.

كيف تختار السيارة المناسبة للتقسيط؟

1. تحديد الاحتياجات

فكر في كيفية استخدامك للسيارة (تنقل يومي، سفر، نقل بضائع).

2. مقارنة الأسعار

قم بمقارنة أسعار السيارات الجديدة والمستعملة للحصول على صفقة جيدة.

3. اختيار السيارة الاقتصادية

اختر سيارة ذات استهلاك وقود منخفض وصيانة سهلة لتقليل التكاليف المستقبلية.

الجهات التي تقدم تقسيط السيارات في السعودية

1. البنوك

بنك الراجحي يقدم خيارات تمويل تناسب مختلف الفئات.

البنك الأهلي يشتهر ببرامج تقسيط مرنة وشروط واضحة.

2. شركات التمويل

عبد اللطيف جميل للتمويل تقدم برامج ميسرة لشراء سيارات تويوتا وغيرها.

3. وكلاء السيارات

شركة الجميح توفر عروض تقسيط تشمل سيارات جديدة ومستعملة.

هل شراء سيارة بالتقسيط يناسب الجميع؟

يناسبك إذا:

لديك دخل ثابت يغطي الأقساط الشهرية.

تحتاج سيارة دون دفع كامل المبلغ مقدمًا.

تبحث عن خيارات تمويل مرنة.

قد لا يناسبك إذا:

لا تستطيع الالتزام بأقساط طويلة الأجل.

تفضل تقليل التكلفة الإجمالية على المدى الطويل.

الخاتمة

شراء سيارة بالتقسيط يُعد خيارًا مثاليًا لمن يسعى لتوزيع تكاليف السيارة على فترة طويلة دون التضحية بالجودة أو الموديل. لتحقيق أفضل صفقة، احرص على البحث عن عروض التمويل المناسبة، وفهم شروط العقد جيدًا، واختيار سيارة تلبي احتياجاتك دون تجاوز ميزانيتك. بهذا، تضمن تحقيق تجربة شراء مرضية ومريحة.

0 notes

Text

إجراءات تأسيس شركة في دبي

تُعتبر دبي واحدة من أبرز الوجهات العالمية للأعمال والاستثمار، حيث توفر بيئة مثالية للمستثمرين وأصحاب المشاريع. تقدم شركة اتقان لتأسيس الشركات خدمات متكاملة للمساعدة في تأسيس الشركات، بدءًا من اختيار نوع الرخصة المناسبة إلى إتمام الإجراءات القانونية. في هذا المقال، سنستعرض بالتفصيل إجراءات تأسيس شركة في دبي، مع تسليط الضوء على الخطوات الأساسية والمتطلبات اللازمة لضمان نجاح العملية.

1. تحديد نوع الشركة

تتضمن أول خطوة في إجراءات تأسيس شركة في دبي تحديد نوع الشركة التي ترغب في إنشائها. يُمكنك اختيار من بين عدة أنواع، مثل:

الشركة ذات المسؤولية المحدودة (LLC): تعد الخيار الأكثر شيوعًا بين الشركات في دبي، حيث تتيح للشركاء مشاركة المسؤولية المالية.

الشركة المساهمة العامة: تحتاج إلى عدد معين من المساهمين وتوفر مرونة في جمع الأموال.

الشركة الفردية: مخصصة للأفراد الذين يرغبون في العمل بشكل مستقل.

الشركات الحرة: تقع في المناطق الحرة وتتيح ملكية كاملة للأجانب مع مزايا ضريبية.

2. اختيار اسم الشركة

بعد تحديد نوع الشركة، تأتي خطوة اختيار الاسم التجاري. يجب أن يكون الاسم:

فريدًا وغير مستخدم من قبل.

لا يحتوي على كلمات غير ملائمة أو قد تثير الجدل.

يتوافق مع القوانين واللوائح المحلية.

يمكنك التحقق من توافر الاسم عبر موقع دائرة التنمية الاقتصادية في دبي.

3. إعداد المستندات اللازمة

تحتاج إلى إعداد مجموعة من المستندات لتقديمها أثناء عملية التأسيس. تشمل هذه الوثائق:

نسخة من الهوية الإماراتية أو جواز السفر لجميع الشركاء.

عقد إيجار لمكان العمل، والذي يجب أن يكون موثقًا.

عقد التأسيس والذي يوضح تفاصيل الشركة، بما في ذلك توزيع الأسهم والأدوار.

تساعد شركة اتقان لتأسيس الشركات في تجميع هذه المستندات بشكل منظم.

4. الحصول على الموافقات الأولية

قبل تقديم الطلب النهائي، يجب الحصول على الموافقات الأولية من الجهات المختصة. تشمل هذه الموافقات:

الموافقة على الاسم التجاري.

الموافقة على النشاط التجاري، وهي ضرورية لتحديد نوع الرخصة المطلوبة.

يمكن لشركة اتقان مساعدتك في تسريع هذه العملية وتوفير التوجيه اللازم.

5. التسجيل في دائرة التنمية الاقتصادية

بعد الحصول على الموافقات الأولية، يجب تسجيل الشركة رسميًا في دائرة التنمية الاقتصادية في دبي. تتضمن هذه الخطوة:

ملء نموذج التسجيل وتقديمه مع الوثائق المطلوبة.

دفع الرسوم المطلوبة، والتي تختلف حسب نوع الرخصة والنشاط التجاري.

تقدم شركة اتقان خدماتها في هذه المرحلة لضمان استكمال التسجيل بسلاسة.

6. الحصول على الرخصة التجارية

بعد الانتهاء من إجراءات التسجيل، تحصل على الرخصة التجارية التي تتيح لك بدء نشاطك التجاري بشكل قانوني. تُعد الرخصة التجارية خطوة أساسية، حيث تعكس التزامك بالقوانين المحلية. يجب التأكد من أن جميع المعلومات صحيحة ومحدثة لتجنب أي مشكلات مستقبلية.

7. فتح حساب مصرفي

بعد الحصول على الرخصة التجارية، يمكنك فتح حساب مصرفي تجاري. تختلف متطلبات فتح الحساب من بنك لآخر، ولكن عمومًا، ستحتاج إلى:

الرخصة التجارية.

الهوية الإماراتية أو جواز السفر.

عقد الإيجار.

يساعدك فريق شركة اتقان في اختيار البنك الأنسب وتقديم المستندات المطلوبة.

8. التراخيص والتصاريح الإضافية

بناءً على نوع النشاط التجاري، قد تحتاج إلى تراخيص أو تصاريح إضافية. على سبيل المثال، إذا كنت تعمل في مجالات مثل الصحة أو السياحة، فستحتاج إلى موافقات خاصة من الجهات المعنية. تساعدك شركة اتقان في تحديد هذه المتطلبات وضمان الالتزام بها.

9. التسجيل في هيئة الضرائب

تتطلب القوانين الإماراتية تسجيل الشركات في هيئة الضرائب، خاصةً إذا كان لديك نشاط تجاري يخضع لضريبة القيمة المضافة (VAT). يجب عليك:

تقديم طلب التسجيل عبر الموقع الإلكتروني لهيئة الضرائب.

تقديم الوثائق المطلوبة، مثل الرخصة التجارية وعقد التأسيس.

تساعد شركة اتقان في تبسيط هذه العملية وتقديم الاستشارات اللازمة.

10. توظيف الموظفين

إذا كنت تخطط لتوظيف موظفين، يجب عليك الامتثال للقوانين المحلية. تشمل هذه الخطوة:

تقديم عرض عمل للموظف.

تسجيل الموظف في وزارة الموارد البشرية والتوطين.

الحصول على تأشيرات العمل اللازمة.

يمكن لفريق شركة اتقان مساعدتك في إدارة هذه العملية، بما في ذلك إجراءات التوظيف والتأشيرات.

11. التأمينات والامتثال

تُعد التأمينات جزءًا أساسيًا من عملية تأسيس الشركة. يجب أن يكون لديك تأمين صحي للموظفين وتأمين ضد الحوادث. أيضًا، يجب أن تتأكد من الامتثال لجميع القوانين المحلية، بما في ذلك القوانين البيئية والصحية.

تساعدك شركة اتقان في فهم هذه المتطلبات وضمان التزامك بها.

12. التسويق والترويج

بعد تأسيس الشركة، تأتي خطوة التسويق والترويج. من المهم أن تُعرف الجمهور بخدماتك أو منتجاتك. يمكنك استخدام وسائل التواصل الاجتماعي، الإعلانات الرقمية، والمعارض التجارية للترويج لنشاطك التجاري. يمكن لشركة اتقان تقديم استشارات حول استراتيجيات التسويق المناسبة.

الخاتمة

تأسيس شركة في دبي هو عملية تتطلب تخطيطًا دقيقًا وفهمًا عميقًا للإجراءات القانونية والإدارية. من خلال الخطوات الموضحة أعلاه، يمكن للمستثمرين وأصحاب المشاريع الانتقال بسهولة من فكرة إلى واقع. شركة اتقان لتأسيس الشركات هي شريك موثوق يساعدك في كل خطوة من هذه العملية، مما يضمن لك بدء نشاطك التجاري بسلاسة ونجاح. إن الاستثمار في دبي يمثل فرصة ذهبية، ومع الدعم الصحيح، يمكنك تحقيق أهدافك التجارية بكل يسر وسهولة.

0 notes

Text

تغييرات حزم BNP Paribas Fortis المصرفية

شبكة المدار الإعلامية الأوروبية …_اعتبارًا من 1 يناير 2025، ستشهد خيارات حزم BNP Paribas Fortis المصرفية تغييرات مهمة، حيث لن تكون هذه الحزم مجانية بعد الآن، كما أوردت صحيفة “ليكو”،ويُنصح العملاء بالتفكير في التخلي عن هذه الحزم قبل نهاية العام إذا ��م تكن ضرورية بالنسبة لهم. وبحسب “لوسوار”، فإن أحد الخيارات المتأثرة هو تأمين الحساب، الذي كان مدرجًا ضمن حزم البنك ولكنه سيتطلب الآن رسومًا قدرها…

0 notes

Text

حسن عبد الله ضمن أفضل محافظي البنوك المركزية بالشرق الأوسط وأفريقيا لعام 2024

أعلنت مجلة جلوبال فاينانس العالمية عن إختيارها لمحافظ البنك المركزي المصري حسن عبد الله ضمن تصنيف أفضل محافظى البنوك المركزية فى الشرق الأوسط وأفريقيا لعام 2024. وأوضحت المجلة فى تقريرها إن مصر عادت للمسار الصحيح بعد تأمين أكثر من 50 مليار دولار من الدعم من الشركاء الدوليين في أوائل عام 2024، ونتيجة لذلك، ارتفعت احتياطيات البنك المركزي المصري إلى أعلى مستوى لها على الإطلاق عند 46 مليار دولار…

0 notes

Text

الجزائر تبحث مع البنك الدولي سبل تطوير قطاع الطاقة وتوسيع الترابط الكهربائي

تسعى الجزائر لتطوير قطاع الطاقة والمناجم لتلبية الحاجيات الوطنية عبر تأمين التغطية الطاقوية على المدى الطويل وفق مشاريع زيادة قدرات الإنتاج وتطوير الصناعات التحويلية للمحروقات. وفي هذا السياق، استقبل الأمين العام لوزارة الطاقة والمناجم، عبد الكريم عويسي، اليوم الأربعاء، وفدًا من البنك الدولي بقيادة أحمدو مصطفى ندايي، مدير منطقة المغرب العربي ومالطا في الشرق الأوسط وشمال إفريقيا. ناقش الطرفان…

0 notes

Text

تنزيل تطبيق بنكك الخرطوم 2024 اخر إصدار برابط مباشر مجاناً

تنزيل تطبيق بنكك ( Bankak / بنكك ) التابع إلى بنك الخرطوم برابط مباشر لكل من الهواتف العاملة بنظام الأندروي�� والأخرى التي تعمل بنظام الـ ios، ويعتبر تطبيق بنك الخرطوم من أقدم التطبيقات التي صدرت في مجال البنوك الإلكترونية، حيث صدر للمرة الأولى في عام 2014، وكان الهدف من تصميمه أن يسهل التعامل مع البنك لكل من العملاء المتواجدين داخل البلاد أو خارجها.

تنزيل تطبيق بنك الخرطوم بنكك Bankak اخر اصدار للاندرويد

يوجد روابط مختلفة لـ تنزيل بنكك تطبيق بنك الخرطوم بنكك التابع لبنك الخرطوم لكل من الأندرويد والأيفون، وفيما يلي خطوات تحميله للهواتف العاملة بنظام الأندرويد: التوجه إلى رابط التحميل المباشر للتطبيق بنك Apk على جوجل بلاي. الضغط على خيار تحميل التطبيق Bankak بنكك.

والانتظار حتى انتهاء مدة تحميله.

تثبيته على الهاتف.

البدء في خطوات إنشاء حساب برقم الهاتف الذي يستخدمه العميل في البنك. كما يمكنكم مشاهدة تحميل تطبيق الراجحي مباشر للاندرويد والايفون تنبيهة: روابط تنزيل تطبيق بنكك الخرطوم 2024 اخر إصدار برابط مباشر مجاناً أسفل المقال. تنزيل تطبيق بنكك الحديث ٢٠٢٢ "تنزيل تطبيق بنكك اخر اصدار" يمكن من خلال تنزيل تطبيق بنكك أن يقوم العملاء بجميع الخدمات الإلكترونية المتوافرة عليه بالمجان، Download Bankak Apk وفيما يلي خطوات تحميل لهواتف الآيفون العاملة بنظام الـ ios: - التوجه إلى رابط التحميل المباشر "بنكك اخر اصدار" على آبل ستور. - الضغط على خيار التحميل حتي يتم تحديث بنكك أو تحميل أخر إصدار. - تثبيت التطبيق على الهاتف. - تأسيس حساب شخصي على التطبيق مرتبط بحساب العميل البنكي. نبذة عن تطبيق بنكك Apk اخر اصدار للاندرويد والايفون تطبيق بنكاك هو النسخة الإلكترونية لبنك الخرطوم، ويجدر معرفة أنه كان يعرف سابقًا باسم mBOK، وفيما يلي نبذة سريعة عنه: - الهدف من التطبيق "بنكاك" هو ربط عملاء بنك الخرطوم بحساباتهم البنكية بشكل أسهل وأسرع، حيث يمكنهم الوصول إليها من خلال هواتفهم المحمولة. - يُعد تنزيل تطبيق بنكك 2023 من أقوى التطبيقات المصرفية المتوفرة حاليًا في السودان، وحاليًا زادت شهرته أكثر من أي وقت مضى. - يحتاج العميل للتسجيل في التطبيق أن يستخدم المعرف الخاص به في بنك الخرطوم أي (CIF)، أو يمكن كبديل إنشاء حساب من خلال استخدام رقم الهاتف الصحيح المرتبط بحسابه البنكي. - يمكنك حسابك في بنكك من الاستمتاع بأغلب الخدمات المصرفية بينما أنت في منزلك. مميزات تحميل تطبيق بنكك الخرطوم برابط مباشر ميديا فاير اخر اصدار لـ تحميل تطبيق بنكك الخرطوم اخر اصدار أهمية بالغة عند جميع عملاء بنك الخرطوم ليس فقط لأنهم يمكنهم متابعة حساباتهم المصرفية من خلاله، ولكن هناك مزايا أخرى عديدة، ومنها: - يتيح تنزيل تطبيق بنكك 2024 للعميل القيام بالعديد من الخدمات المصرفية. - يتيح التطبيق فتح حساب بنكك اونلاين. - يتيح تنزيل تطبيق بنكك الحديث تحويل الأموال من حساب العميل البنكي إلى أي حساب آخر في نفس البنك، و في بنك آخر. - يُمكن العملاء من سحب الأموال من الصراف الآلي بدون الحاجة إلى بطاقة سحب. - تطبيق ( بنكاك ) داعم للغة العربية وغيرها من اللغات. - تحميل برنامج بنكك يسمح للمستخدم بسداد جميع الفواتير الحكومية وغير الحكومية. - يتيح إدارة البطاقات الائتمانية بسلاسة. - يمكن تسديد المدفوعات من خلال رمز الإستجابة السريع. - يمكن العملاء تأمين حساباتهم، ويُبقيهم مطلعين على جميع المعاملات التي تتم فيه. - تحميل تطبيق بنكك Apk يتيح القيام بعملية جدولة لحسابات BOK الأخرى، وبعدها يمكن القيام بعمليات تحويل متكررة. - تحميل تطبيق بنكك mbok يتيح لك إنشاء حساب وديعة ثابتة ذات معدلات ربح عالية. - يمكن من خلال تطبيق بنكك بنك الخرطوم إدارة الحساب الشخصي من أي مكان وفي أي وقت. - يوفر الوقت والجهد على العملاء في القيام بخدمات كانت تستغرق فيما مضى وقت طويل. - تنزيل بنكك Apk آمن فهو التطبيق الرسمي للبنك. - يتم تحديث تطبيق بنكك الحديث بصفة دورية لتفادي وقوع أي أخطاء، وحل أي مشكلة تظهر به بسرعة. - استخدام التطبيق مجاني تمامًا، حيث لا يفرض أي رسوم على العملاء من أجل الاستفادة من الخدمات الموجودة فيه. بنكك حساب موبايل حال لم تتمكن من تسجيل الدخول بعد تنزيل تطبيق Bankak من خلال كتابة رقم المعرف الشخصي الخاص بك يمكنك اتباع الخطوات التالية: الضغط على خانة إنشاء حساب جديد.

تسجيل المعلومات اللازمة لتأسيس الحساب برقم الموبايل.

إدخال رقم الهاتف المستخدم في تأسيس الحساب البنكي.

الضغط على إرسال. ستصلك رسالة نصية تحتوي على رقم سري. قم باستخدام الرقم السري ورقم هاتفك لتسجيل الدخول في حسابك. طريقة استخدام تطبيق بنكك طريقة استخدام تطبيق بنكك بسيطة وسهلة للغاية وذلك بفضل كون التطبيق منظم بدرجة كبيرة، ويوجد خانة مخصصة لكل خدمة، وفيما يلي طريقة استخدامه: الضغط على النافذة التي تسمح له بإجراء المكالمات الصوتية. الضغط على النافذة التي تسمح للتطبيق بالوصول إلى الموقع الجغرافي. قبل البدء في تسجيل الدخول إلى التطبيق يمكنك تغيير لغته من خلال الضغط على العلامة الموجودة في أعلى الشاشة. تسجيل الدخول في التطبيق. التوجه إلى الصفحة الرئيسية منه. سيظهر أمامك مجموعة من الخانات، وكل خانة تختص بخدمة من الخدمات، وسيكون أولها هو التحويلات الخاصة بتحويل الأموال. اضغط على خانة التحويل لبدء تنفيذ هذه الخدمة. حدد نوع التحويل الذي تريد القيام به سواء كان إلى حساب بنكي تابع لبنك الخرطوم أو بنك آخر. التأكد من البيانات الشخصية (الاسم، ورقم الحساب، وفرع البنك) الخاص بك، والخاصة بحساب الشخص المحول إليه قبل القيام بعملية التحويل. بعد إتمام العملية سوف يظهر على الشاشة رسالة تأكيد عملية التحويل. يرسل تطبيق بنكك رسالة نصية فيما بعد تحتوي على جميع تفاصيل التحويل حلول مشاكل تواجه مستخدمي تطبيق بنكك بعد تنزيل تطبيق بنكك يمكن أن يواجه بعض المستخدمين مشاكل عند استخدام التطبيق، وفيما يلي عرض لأبرز هذه المشاكل وحلولها: العجز عن إنشاء أكثر من حساب في تطبيق بنكك: بعض التطبيقات قد تتيح للمستخدمين تأسيس أكثر من حساب باستخدام رقم هاتف واحد. بالنسبة إلى تطبيق بنكك فهو لا يتيح هذه الخدمة، حيث لا يمكن تأسيس أكثر من حساب برقم هاتف واحد. العجز عن تسديد رسوم التعليم العالي عن طريق بنكك: يمكن استخدام تطبيق بنكك لتسديد فواتير ورسوم الكثير من الخدمات، ولكن الإصدار القديم كان لا يدعم خدمة دفع فواتير التعليم العالي. صدر من التطبيق إصدار آخر يدعم هذه الخدمة، حيث يمكن تنفيذها بنقرة واحدة بعد الدخول إلى التطبيق. توجه إلى خانة دفع وتسديد الفواتير اختار نوع الفاتورة أو الرسوم التي تريد دفعها. قم بملء الخانات التي بالبيانات الخاصة بالمؤسسة التعليمية التي تريد الدفع لها. عليك إدخال الكود، وكذلك المبلغ المطلوب تسديده. طريقة عمل بنكك بعد التوقف يمكن أن يتوقف تطبيق بنكك عن العمل بسبب مشكلة في الموقع الجغرافي، وفيما يلي خطوات معالجة هذا العطل: الذهاب إلى إعدادات الهاتف. التوجه إلى التطبيقات. الذهاب إلى تطبيق بنكك. التوجه إلى خانة الترخيص. اختار الموقع الجغرافي. اختار عدم السماح للوصول إلى الموقع الجغرافي. فتح التطبيق مرة أخرى. رفض أي رسالة تظهر بمجرد فتح التطبيق. بعدها سيعمل التطبيق بسهولة. تطبيقات اخري قد تهمك: - تنزيل تطبيق فوري بنك فيصل Fawry Sudan - تحميل تطبيق بنكك الخرطوم - تحميل تطبيق بنك الخرطوم - تحميل تطبيق بنك الرياض أون لاين Riyad Bank - انستا باي خدمات تنزيل تطبيق بنكك للموبايل بعد تنزيل تطبيق بنكك للموبايل اخر اصدار برابط مباشر ميديا فاير "بنكك اخر تحديث" يمكن الاستمتاع بالخدمات التالية: التحكم في المعاملات والحسابات. كذلك سهولة الوصول إلى خدمات الاستثمار. إضافة إلى الإطلاع على خدمات العاملات ال��تعددة. كما يتيح خدمات الدفع الفوري، والدفع بالجوال. أبرز الأسئلة الشائعة حول تنزيل تطبيق بنك الخرطوم 2024 هناك عدد من الأسئلة الشائعة التي يرغب المستخدمين في معرفة اجابتها حتى يصبح لديهم معرفة شاملة عن تنزيل بنك الخرطوم، وتتمثل أبرز هذه الأسئلة في السطور التالية: ١. كيفية فتح تطبيق بنك الخرطوم؟ في البداية يجب القيام بفتح تطبيق البنك ثم يتم النقر على خانة تسجيل حساب جديد، ثم قم بالنقر على كلمة فتح حساب جديد، ثم قم باختيار اللغة التي ترغب بها سواء اللغة العربية أو الإنجليزية، ثم تظهر لديك نافذة أخرى تتطلب إدخال البيانات الشخصية للمستخدم، حتى يستطيع إنشاء حساب بنكي أون لاين. ٢. كيفية تشغيل بنك الخرطوم على هاتف جديد؟ في الخطوة الأولى يتم تسجيل الدخول على تطبيق البنك، ثم قم بالدخول على إدارة أسئلة الأمان ثم إدخال البيانات المطلوبة في الأسئلة، ثم قم بالضغط على كلمة إرسال، بعد ذلك قم بتعبئة الكود المرسل إليك في الخانة المخصصة له، ثم بعد ذلك يتم فتح التطبيق واستخدامه بكل سهولة. ٣. كيفية فتح حساب بنك الخرطوم وانا في مصر؟ هناك بعض الشروط الواجب توافرها حتى يتم إنشاء حساب في بنك الخرطوم، ومن أبرز هذه الشروط( لا يقل عمر الشخص عن 18 عام، أن يتم توافر بطاقة الرقم القومي سارية، يجب امتلاك الشخص بريد إلكتروني)، ثم بعد ذلك يتم التأكد من البيانات، يتطلب البنوك أيضًا صورة شخصية للمستخدم، بالإضافة إلى فيديو لإثبات الشخصية. تنزيل تطبيق بنكك يختصر الكثير من الخطوات على عملاء بنك الخرطوم، حيث يمكن من خلال تنزيل تطبيق بنكك للموبايل الدخول إلى الحساب الشخصي في البنك ومتابعة الرصيد الحالي ومعرفة جميع المعلومات التي تخصه، فهو يختصر الكثير من الوقت والجهد على كل من العميل وكذلك عملاء البنك، ويخفف الضغط على فروع بنك الخرطوم سواء في السودان أو خارجها. تنزيل تطبيق بنكك Bankak للأندرويد تنزيل تطبيق بنكك الخرطوم بصيغة Apk تنزيل تطبيق بنكك الحديث للأيفون Read the full article

#bankak#bankakapk#bankakبنكك#downloadbankakapk#downloadbankakapp#بنككapk#تحميلتطبيقبنكك#تطبيقبنكك#تنزيلبنككuptodown#تنزيلتطبيقبنكك#تنزيلتطبيقبنككالحديث#تنزيلتطبيقبنككالحديث2021#تنزيلتطبيقبنككالحديث2022#تنزيلتطبيقبنككالحديث2023#تنزيلتطبيقبنككالحديث٢٠٢٢#تنزيلتطبيقبنككللموبايل

0 notes

Text

تجربتي في شراء منزل عن طريق البنك الراجحي: شروط التمويل العقاري في عام 1444

في عصرنا الحالي، أصبحت عمليات شراء المنازل أسهل بفضل الدعم المالي الذي تقدمه البنوك من خلال التمويل العقاري. تجربة شراء منزل عبر البنك الراجحي كانت بالنسبة لي تجربة مميزة، حيث جمع البنك بين المصداقية والكفاءة لتسهيل عملية التمويل العقاري. في هذا المقال، سأشارككم تفاصيل تجربتي وشروط التمويل العقاري في البنك الراجحي لعام 1444 هـ.

البحث والاختيار: بدأت رحلتي في شراء منزل ببحث دقيق عن البنوك التي تقدم تمويل عقاري. وقع اختياري على البنك الراجحي بسبب سمعته الطيبة وخدماته المتكاملة. قمت بجمع المعلومات عن شروط التمويل، وأنواع التمويل المتاحة، ومزايا كل منها.

التقديم على التمويل: عند تقديم طلب التمويل، كان من الضروري تقديم مجموعة من الوثائق الأساسية، والتي تشمل:

الهوية الوطنية: لتأكيد الهوية الشخصية. الراتب الشهري: لإثبات القدرة المالية على سداد الأقساط. بيانات العمل: بما في ذلك مدة الخدمة والمسمى الوظيفي. كشف الحساب البنكي: للتحقق من الأوضاع المالية. في حالتي، كنت أعمل في وظيفة ثابتة ولدي راتب شهري منتظم، مما سهل على عملية التقديم. قمت بملء نموذج الطلب وتقديم الوثائق المطلوبة عبر الموقع الإلكتروني للبنك.

شروط التمويل العقاري في 1444 هـ: في عام 1444 هـ، وضع البنك الراجحي شروطًا محددة للحصول على التمويل العقاري، منها:

الحد الأدنى للراتب: كان من الضروري أن يكون الراتب الشهري متوافقًا مع الحد الأدنى المحدد من قبل البنك، والذي كان في حدود 9000 ريال سعودي. القدرة الائتمانية: تأخذ البنوك بعين الاعتبار قدرة العميل على سداد القروض بناءً على تاريخه الائتماني ومقدار التزاماته المالية. مدة التمويل: يتيح البنك الراجحي تمويلًا يمتد حتى 25 سنة، مما يخفف العبء المالي على العملاء. مشاركة العميل في التمويل: يطلب البنك أحيانًا مشاركة العميل بنسبة معينة من قيمة العقار. تأمين العقار: يتعين على العميل تأمين العقار ضد المخاطر لضمان حماية الاستثمارات.

العملية والتمويل: بعد تقديم الطلب واستيفاء الشروط، مررت بمرحلة تقييم للعقار والموافقة النهائية. كان فريق البنك الراجحي متعاونًا للغاية، حيث قدموا لي الاستشارات والإجابات على جميع استفساراتي. تم تقييم العقار بسرعة، وتمت الموافقة على التمويل بما يتوافق مع إمكانياتي المالية.

الخطوات النهائية: بمجرد الموافقة على التمويل، بدأت مرحلة توقيع العقود وتحويل الأموال. كنت راضيًا عن الشفافية والسرعة في إتمام الإجراءات. البنك الراجحي قدم لي جميع المعلومات اللازمة حول كيفية إدارة الأقساط وجدول السداد، مما سهل عليّ عملية التتبع والإدارة.

ختامًا: كانت تجربتي في شراء منزل عن طريق البنك الراجحي 1444 شروط التمويل العقاري سلسة ومريحة. مع توفر شروط تمويل عقاري مرنة وخدمات دعم عملاء ممتازة، أعتبر البنك الراجحي خيارًا مثاليًا لمن يبحثون عن تمويل عقاري موثوق وفعال. إذا كنت تفكر في شراء منزل وتمويله، فإن البنك الراجحي يمكن أن يكون الخيار المناسب لك، بشرط أن تكون مستوفيًا للشروط ومجهزًا بكافة الوثائق المطلوبة.

0 notes

Text

ما هي طريقة استرجاع تأمين تكافل الراجحي؟ يمكن لعملاء تكافل الراجحي استرجاع مبلغ التأمين من خلال عدة خطوات بسيطة. أولاً، يجب على العميل زيارة أقرب فرع من فروع بنك الراجحي أو التواصل مع خدمة العملاء عبر الرقم الموحد 8001241222. ثم، يتم تقديم طلب استرجاع التأمين، مع توفير جميع المستندات المطلوبة مثل وثيقة التأمين وأي مستندات إضافية تطلبها إدارة التأمين. بعد مراجعة الطلب، يتم صرف المبلغ المستحق للعميل وفقاً للسياسات والشروط المتبعة. يمكن أيضاً استرجاع التأمين عبر الموقع الإلكتروني لبنك الراجحي أو من خلال تطبيق البنك المحمول في بعض الحالات.

0 notes

Text

شروط التمويل العقاري المدعومة من بنك الراجحي تتميز بالشمولية والتنوع، حيث يوفر البنك حلولاً مالية متعددة تلبي احتياجات مختلف العملاء. يتيح التمويل العقاري من الراجحي للعملاء الحصول على تمويل يصل إلى نسبة مئوية من قيمة العقار، بأسعار فائدة تنافسية وفترات سداد مرنة تتناسب مع القدرة الشخصية للمقترض. بالإضافة إلى ذلك، يتضمن البرنامج شروطاً واضحة وشفافة تتضمن متطلبات دخل محددة وشهادات تأمين وتقييمات عقارية من مقدمي خدمات معتمدين. تعكس هذه الشروط التزام البنك بتقديم خدمات مالية آمنة وموثوقة للعملاء، مما يجعله خيارًا محببًا لأولئك الذين يسعون لتحقيق أحلامهم في امتلاك العقارات بسهولة ويسر.

0 notes

Text

أفضل عروض تأجير منتهي بالتمليك: دليل شامل لاختيار العرض الأنسب لك

أفضل عروض تأجير منتهي بالتمليك: دليل شامل لاختيار العرض الأنسب لك

يعتبر تأجير السيارات بنظام "منتهي بالتمليك" واحدًا من الخيارات المفضلة لدى العديد من الأفراد في مختلف أنحاء العالم، سواء كانوا يرغبون في الحصول على سيارة جديدة أو مستعملة دون الحاجة لدفع كامل ثمنها نقدًا. هذا النظام يوفر للمستأجرين فرصة الحصول على سيارة للتمتع بها مع دفع أقساط شهرية لمدة محددة، وفي النهاية، يتم تحويل ملكية السيارة إليهم بمجرد تسديد جميع الأقساط. في هذا المقال، سنتناول تفاصيل أفضل عروض تأجير السيارات بنظام منتهي بالتمليك، مع شرح كيفية اختيار العرض الأنسب لك.

ما هو تأجير منتهي بالتمليك؟

تأجير منتهي بالتمليك هو عبارة عن اتفاق بين المستأجر والجهة الممولة (شركة التأجير أو البنك)، حيث يقوم المستأجر بدفع أقساط شهرية مقابل استخدام السيارة لفترة زمنية معينة. وعند نهاية مدة العقد، يتم منح المستأجر خيار شراء السيارة بسعر متفق عليه مسبقًا، والذي غالبًا ما يكون جزءًا من القيمة المتبقية للسيارة.

يتميز هذا النظام بمرونته، حيث يمكن للمستأجر أن يختار من بين مجموعة من السيارات بأسعار تناسب ميزانيته، مع خيار امتلاك السيارة في نهاية العقد.

كيف يعمل تأجير منتهي بالتمليك؟

نظام تأجير منتهي بالتمليك يشمل عدة خطوات أساسية:

اختيار السيارة يبدأ العميل باختيار السيارة التي تناسب احتياجاته وميزانيته. يمكن أن تكون السيارة جديدة أو مستعملة، ويجب أن تكون ذات حالة جيدة لتجنب أي مشاكل أثناء فترة العقد.

التوجه إلى الشركة أو البنك يتم التوجه إلى الجهة الممولة، والتي يمكن أن تكون شركة تأجير سيارات أو بنك، لتقديم طلب لتأجير السيارة. في هذا الطلب، يقوم المستأجر بتحديد مدة ال��يجار والأقساط الشهرية المفضلة له.

التفاوض على شروط العقد في هذه المرحلة، يتم الاتفاق على المدة الزمنية للعقد، والتي عادة ما تتراوح بين 1 إلى 5 سنوات، بالإضافة إلى قيمة القسط الشهري وسعر شراء السيارة عند نهاية العقد. قد تشمل بعض العروض عروضًا خاصة مثل تأمين شامل أو خدمات صيانة مجانية.

التوقيع على العقد بعد الموافقة على الشروط، يقوم الطرفان بتوقيع العقد الذي يحدد كل التفاصيل المتعلقة بالعلاقة بين المستأجر والجهة الممولة.

دفع الأقساط الشهرية يبدأ المستأجر في دفع الأقساط الشهرية حسب الجدول الزمني المتفق عليه. يمكن أن تكون الأقساط ثابتة أو متغيرة، حسب نوع العقد.

النهاية – شراء السيارة أو تسليمها في نهاية العقد، يتمكن المستأجر من اختيار إما شراء السيارة بسعر متفق عليه أو تسليم السيارة إلى الجهة الممولة، وفي بعض الحالات يمكن تجديد العقد للتمتع بالفترة الزمنية الجديدة.

أهمية عروض تأجير منتهي بالتمليك

إمكانية امتلاك السيارة يمكن أن تكون السيارات من أجل امتلاكها بشكل نهائي من خلال دفع المبلغ المتفق عليه عند نهاية العقد. هذه الميزة تجعل خيار تأجير منتهي بالتمليك جذابًا للأشخاص الذين لا يرغبون في دفع المبلغ الكامل للسيارة في بداية الشراء.

المرونة المالية تمنح عروض تأجير منتهي بالتمليك المستهلكين مرونة في الدفع على أقساط شهرية ثابتة. يمكن تخصيص هذه الأقساط لتناسب دخل الشخص الشهري، مما يجعل من السهل تحمل دفع القسط شهريًا.

عدم الحاجة إلى دفع دفعة أولى ضخمة يختلف هذا النظام عن شراء السيارة نقدًا حيث يتعين على المستأجر دفع المبلغ الكامل دفعة واحدة. في حين أن النظام لا يتطلب دفع مبلغ ضخم في البداية، مما يجعل الحصول على سيارة أمرًا سهلًا وأكثر مرونة.

التأمين والصيانة العديد من شركات تأجير السيارات بنظام منتهي بالتمليك تقدم تأمينًا شاملاً على السيارة وصيانة مجانية طوال فترة العقد. هذا يضمن أن المستأجر لا يواجه أي تكاليف إضافية غير متوقعة.

تجربة السيارة قبل شرائها يوفر تأجير السيارة بنظام منتهي بالتمليك فرصة لتجربة السيارة لفترة طويلة. وهذا يسمح للمستأجر باتخاذ قرار أكثر وعيًا عندما يتعلق الأمر بشراء السيارة في نهاية العقد.

أفضل عروض تأجير منتهي بالتمليك في السوق

الآن، دعونا نستعرض بعض من أفضل عروض تأجير منتهي بالتمليك المتاحة في السوق والتي تقدم مميزات تنافسية في الأسعار والخدمات.

1. شركة تأجير سيارات X

تقدم شركة تأجير سيارات X عرضًا مغريًا لتأجير السيارات بنظام منتهي بالتمليك. يتيح العرض للمستأجرين الحصول على سيارة جديدة بموديل حديث وبأسعار تبدأ من 1500 ريال سعودي شهريًا. يتميز العرض بما يلي:

مدة العقد: من 24 إلى 60 شهرًا.

مزايا إضافية: تأمين شامل وصيانة مجانية لمدة عام كامل.

سعر السيارة في نهاية العقد: يمكن للمستأجر شراء السيارة بسعر رمزي أو بأقل من قيمتها السوقية.

السيارات المتاحة: يشمل العرض مجموعة واسعة من السيارات من مختلف الفئات (الاقتصادية، الفاخرة، العائلية، وغيرها).

2. شركة تأجير سيارات Y

شركة تأجير سيارات Y تقدم عرضًا ممتازًا لتأجير السيارات بنظام منتهي بالتمليك للمقيمين في المملكة. يتميز هذا العرض بالمرونة وسهولة الدفع:

مدة العقد: من 12 إلى 48 شهرًا.

الأقساط الشهرية: تبدأ من 1200 ريال سعودي، مع خيار زيادة فترة السداد لتقليل المبالغ الشهرية.

مزايا إضافية: خدمة صيانة دورية مجانية، بالإضافة إلى تأمين ضد الحوادث والأضرار.

خيارات السيارات: تشمل سيارات رياضية وسيارات عائلية صغيرة ومتوسطة.

3. بنك Z للتمويل

يقدم بنك Z عرضًا تمويليًا مميزًا لشراء السيارات بنظام منتهي بالتمليك. العرض يأتي مع العديد من المزايا للمستأجرين:

نسبة الفائدة: أقل فائدة في السوق.

مدة العقد: يمكن أن تصل إلى 60 شهرًا.

التأمين والصيانة: تأمين شامل ضد الحوادث، بالإضافة إلى خدمات صيانة سنوية.

خيارات الدفع: إمكانية تحديد القسط الشهري والمدة الزمنية بسهولة عبر الموقع الإلكتروني للبنك.

4. شركة تأجير السيارات W

تقدم شركة تأجير السيارات W عرضًا مميزًا بتقسيط شهري ثابت مع خدمة تأمين شاملة:

مدة العقد: تبدأ من 18 شهرًا وتصل إلى 36 شهرًا.

الأقساط الشهرية: تبدأ من 1300 ريال سعودي.

خيارات السيارات: تشمل السيارات الاقتصادية والفاخرة، وكذلك السيارات الرياضية.

مزايا إضافية: تقديم هدية قيمة للمستأجر عند توقيع العقد.

نصائح لاختيار أفضل عرض تأجير منتهي بالتمليك

قارن العروض المختلفة قبل اتخاذ قرارك، يجب أن تقوم بمقارنة العروض المتاحة في السوق. تحقق من الفوائد الإضافية مثل التأمين والصيانة والمزايا الأخرى التي قد يقدمها كل عرض.

احسب التكلفة الإجمالية لا تقتصر مقارناتك على القسط الشهري فقط. يجب أن تأخذ في اعتبارك التكلفة الإجمالية للعقد بما في ذلك ا��فائدة، التأمين، والصيانة.

تأكد من شروط العقد قبل التوقيع على العقد، تأكد من قراءة كافة الشروط والأحكام، مثل شروط شراء السيارة في نهاية العقد والرسوم المترتبة في حال التأخير في الدفع.

تحقق من سمعة الجهة الممولة اختر شركة أو بنك ذو سمعة جيدة في السوق. يمكن أن تساعد مراجعات العملاء السابقين في اتخاذ القرار الصحيح.

حدد ميزانيتك بعناية تأكد من أن الأقساط الشهرية تناسب دخلك الشهري ولا تؤثر على التزاماتك المالية الأخرى.

الخاتمة

عروض تأجير منتهي بالتمليك تقدم حلًا مرنًا وملائمًا لأولئك الذين يحتاجون إلى سيارة ولكن لا يستطيعون دفع المبلغ الكامل في البداية. من خلال مقارنة العروض المتاحة واختيار الأنسب لك، يمكنك الاستمتاع بسيارة جديدة مع توفير مرونة مالية تمكنك من إدارة ميزانيتك بشكل أفضل. تأكد من دراسة الشروط بعناية والتخطيط للمستقبل حتى تنعم بتجربة مريحة وآمنة طوال فترة العقد.

0 notes

Text

9 ملايين جنيه قيمة قرض التعليم من البنك التجاري الدولي

أعلن البنك التجاري الدولي CIB عن رفع قيمة التمويل الخاصة ببرنامج قرض التعليم ليصل إلى 9 ملايين جنيه بدلاً من 350 ألف جنيه. ويقدم البنك أسعار فائدة تتراوح من 27% إلى 36%، وتحدد النسبة وفقًا لقيمة القسط الشهري، أو القيمة الإجمالية للقرض، على فترات سداد تصل إلى 5 سنوات. ويوفر البنك التجاري الدولي القرض التعليمي بأسرع موافقة مبدئية وبأقل المستندات المطلوبة، ويتيح البنك وثيقة تأمين على الحياة طوال…

0 notes

Text

في قرية هادئة من قرى إقليم كردستان العراق، تغطي ألواح الطاقة الشمسية أسطح معظم المنازل. ولكن لا يزال الإقبال على الطاقة الشمسية ضعيفاً بشكل عام بالعراق.ويشهد السكان، البالغ عددهم 43 مليون نسمة في العراق بشكل يومي انقطاعاً متكرراً للكهرباء قد يصل إلى 10 ساعات، ويزيد الأمر سوءاً ارتفاع درجات الحرارة حتى الخمسين خلال الصيف.في قرية هزار ميرد الجبلية الواقعة جنوب مدينة السليمانية، يخيّم الهدوء البعيد عن ضوضاء المدن الكبيرة مثل بغداد التي تطغى عليها أصوات المولدات الكهربائية المستخدمة لسدّ الحاجة من الكهرباء، لكنها شديدة التلويث وتعمل على الطاقة الأحفورية.في هذه القرية، لجأ غالبية الأهالي أي 17 منزلاً من أصل 25، إلى نصب ألواح الطاقة الشمسية على أسطح منازلهم.في السليمانية، ثاني أكبر مدن إقليم كردستان العراق، يوجد 600 ألف منزل مشترك في الكهرباء الوطنية، وضع 500 منها فقط منظومات طاقة شمسية، وفق المتحدث باسم مديرية كهرباء محافظة السليمانية سيروان محمد محمود.لكن منذ عام 2021، لوحظ تصاعد في ��لإقبال على منظومات الطاقة الشمسية، عقب قرار لبرلمان الإقليم في 2021 يخفّض فواتير الكهرباء الوطنية لمستخدمي الطاقة الشمسية، وفق المسؤول.ويعود هذا القرار بالفائدة خصوصاً على أصحاب الشركات التجارية الذين عادة ما تكون فواتيرهم أعلى من فواتير المنازل.وأشار محمود إلى أن إقليم كردستان بشكل عام يطمح إلى بناء ثلاث محطات للطاقة الشمسية بطاقة 75 ميغاواط.على العموم، يحتاج العراق الذي يعاني تهالكاً في بنيته التحتية إثر عقود من النزاعات، إلى أكثر من 32 ألف ميغاواط لتغطية حاجته، لكن محطات الطاقة الكهربائية في البلاد تنتج حوالى 24 ألف ميغاواط فقط.على الرغم من هذه الحاجة، تظلّ الطاقة المتجددة غير مستغلة بما يكفي. ويتمتع العراق بأكثر من 3000 ساعة مشمسة من أصل 8700 ساعة في السنة. في الوقت نفسه، فإنّ «أكثر من 98% من كهرباء العراق» يتمّ إنتاجها بواسطة «الوقود الأحفوري»، وفق تقرير للبنك الدولي.على المستوى الحكومي، يطمح العراق إلى تأمين ثلث إنتاجه الكهربائي من مصادر طاقة متجددة بحلول العام 2030. فقد وقّعت بغداد اتفاقات عدّة لبناء محطات طاقة شمسية، لا تزال تنتظر التحول إلى واقع ملموس.وتسعى شركة «توتال إنرجيز» خلال عامين إلى تسليم «الجزء الأول» من مشروعها للطاقة الشمسية في العراق الذي تبلغ قدرته الإنتاجية ألف ميغاواط. كذلك وقّعت بغداد في العام 2021 مع شركة «مصدر» الإماراتية اتفاقاً لبناء خمس محطات طاقة شمسية بقدرة إنتاجية هي ألف ميغاواط.ولتشجيع السكان على تركيب منظومات للطاقة الشمسية، أعلن البنك المركزي العراقي في 2022 عن تخصيص تريليون دينار (حوالي 750 مليون دولار) لتأمين قروض مدعومة للقطاع الخاص، تشمل المنازل والشركات الخاصة.يرى علي العامري المدير التنفيذي لشركة «كوكب للطاقة الشمسية» في العاصمة بغداد، أن هناك «غياب ثقافة» حول أهمية الطاقة الشمسية. هذا العام مع ذلك، كان هناك منحى تصاعدي، فقد نصبت شركته 12 منظومة ألواح للطاقة الشمسية.وتبدأ الأسعار عند «4500 دولار» وفد تصل إلى «6 آلاف دولار»، وفق العامري. https://tinyurl.com/3t8dm295 المصدر: صحيفة الخليج

0 notes