#Finance et Comptabilité

Explore tagged Tumblr posts

Text

100 Days of Productivity [Day: 89] || 100 Jours de Productivité [Jour: 89]

expect the unexpected; sometimes, it's going to be just what you needed.

this weekend I said welcome home to this little ragamuffin; a surprise [& early anniversary gift] from my partner. he's been keeping me on my toes, but life's been a little less lonely these days. my 3 month review at this new company went over well, & also came with a crazy promotion. hard work really does pay off, & it's nice to be working somewhere where my work does not go unnoticed.

the reason why I say this promotion is crazy, is because it's completely unrelated to my degree. I had been given various projects over the last few months – predominantly to do with bookkeeping & finances – that have resulted in me being selected to be the new company accountant. this work is not unfamiliar with me since it's something I do for my own small business, but to be doing this on a corporate level is humbling. it reminds me of a conversation I once had with my department head right before graduation. they were the person who I went to with many of my tearful vents and frustrations, & during this particular conversation they told me "do what you need to, but do more of what you're good at. that's how you bring the right things to your table." I held on to that for years. right now, I wish I could tell them thank you.

academic work:

-catch up on all unit reviews -re-write notes/organize

freelance work:

-catch up on all projects -continue signing up for markets -edit digital work -prepare shop listings

office work:

-answer all emails -complete payroll for tomorrow -review funding changes from last meeting -look at problems after system update

currently listening // Attention by Wyatt

Attendez-vous à l'inattendu ; parfois, c'est exactement ce dont vous aviez besoin.

ce week-end, j'ai souhaité la bienvenue à ce petit ragoût, une surprise [et un cadeau d'anniversaire anticipé] de mon partenaire. il me tient en haleine, mais la vie est un peu moins solitaire ces jours-ci. mon évaluation de trois mois dans cette nouvelle entreprise s'est bien passée et s'est accompagnée d'une promotion folle. le travail acharné paie vraiment, et c'est agréable de travailler dans un endroit où mon travail ne passe pas inaperçu.

La raison pour laquelle je dis que cette promotion est folle, c'est qu'elle n'a aucun rapport avec mon diplôme. Au cours des derniers mois, on m'a confié divers projets - principalement liés à la comptabilité et aux finances - qui m'ont valu d'être choisie pour être la nouvelle comptable de l'entreprise. Ce travail ne m'est pas inconnu, puisque je le fais pour ma propre petite entreprise, mais le faire au niveau de l'entreprise me rend humble. Cela me rappelle une conversation que j'ai eue un jour avec mon chef de service juste avant d'obtenir mon diplôme. c'est à lui que je m'adressais pour lui faire part de mes larmes et de mes frustrations, et au cours de cette conversation, il m'a dit : « Fais ce que tu dois faire, mais fais davantage ce pour quoi tu es douée. c'est ainsi que tu apporteras les bonnes choses à ta table ». J'ai gardé cela pendant des années. En ce moment, j'aimerais pouvoir leur dire merci.

travail académique :

-rattraper tous les examens de l'unité -réécrire les notes/organiser

travail en free-lance :

-rattraper tous les projets -continuer à s'inscrire sur les marchés -éditer le travail numérique -préparer les listes de boutiques

travail de bureau :

-répondre à tous les courriels -compléter la liste des salaires pour demain -Examiner les modifications apportées au financement depuis la dernière réunion -Examiner les problèmes après la mise à jour du système

chanson // Attention par WYATT

#100 days of productivity#day 89#100dop#100 jours de productivité#jour 89#100jdp#studyblr#study blog#studyspo#study motivation#study aesthetic#bookish#gradblr#langblr#language learning

64 notes

·

View notes

Text

Paiement PayPal Pour Les Associations À But Non Lucratif

Disposer d’un système de paiement fiable et sécurisé est très important pour les organisations qui dépendent des dons comme principale source de financement. De nos jours, les organisations peuvent facilement accepter des dons grâce à PayPal, une passerelle de paiement en ligne très populaire. Dans cet article de blog, nous allons explorer ce qu’est PayPal et les avantages de l’utilisation de PayPal pour les associations à but non lucratif, de ses principales caractéristiques à ses avantages et inconvénients. Cet article t’aidera à déterminer si PayPal convient ou non à ton organisation caritative.

Essaie le crowdfunding qui est intégré à PayPal pour une expérience plus fluide ! Commence à collecter des fonds auprès de sympathisants fiables dans le monde entier – Clique ici !!

Qu’est-Ce Que PayPal ?

PayPal est une plateforme de paiement qui permet aux utilisateurs d’envoyer et de recevoir des transferts d’argent. Les clients doivent créer un compte via le site web ou l’appli et le lier à une carte de débit ou de crédit pour les transactions. Créé en 1998, PayPal est devenu un nom familier et des millions d’utilisateurs lui font confiance dans le monde entier.

Grâce à PayPal, les utilisateurs peuvent facilement envoyer ou recevoir des paiements à divers détaillants. C’est l’intermédiaire pour de nombreuses transactions en ligne et en magasin.

Cagnotte Par Paiement PayPal Pour Les Associations

La plateforme propose une gamme de produits adaptés aux organisations à but non lucratif, notamment un compte à but non lucratif pour recevoir des dons et des solutions pour les paiements en personne, comme des lecteurs de cartes de crédit/débit, des codes QR et des systèmes de point de vente (POS).

PayPal offre aux organisations à but non lucratif une option de paiement sécurisée et fiable pour recevoir des dons via Internet. Avec plus de 23 millions d’utilisateurs britanniques de PayPal, il offre un vaste bassin de donateurs potentiels, ce qui en fait un choix intéressant pour les organisations à but non lucratif qui cherchent à collecter des fonds.

De plus, PayPal n’impose pas de frais d’inscription ou de frais mensuels aux organismes à but non lucratif, ce qui garantit qu’une plus grande partie des fonds recueillis va directement à la cause.

PayPal Pour Les Organisations À But Non Lucratif : Caractéristiques Principales

PayPal offre plusieurs caractéristiques clés pour les organisations à but non lucratif, notamment des frais de traitement réduits, des transactions en un clic, un accès mondial, des intégrations logicielles et une plateforme axée sur le mobile. Ces caractéristiques font de PayPal une option intéressante pour les organisations à but non lucratif, car elles peuvent simplifier le processus de don et potentiellement attirer de nouveaux donateurs.

PayPal propose des outils de reporting qui peuvent fournir des informations détaillées sur l’activité du compte. Cela peut être incroyablement utile pour la comptabilité des organisations à but non lucratif.

Création D’un Compte De Bienfaisance PayPal

La mise en place d’un compte caritatif PayPal est essentielle pour les organisations à but non lucratif qui veulent profiter des avantages de la plateforme dans le monde d’aujourd’hui. Avant de commencer, voici quelques points essentiels pour te familiariser avec les conditions d’éligibilité et le processus d’enregistrement en tant qu’organisme de bienfaisance. Dans les sections suivantes, nous te guiderons à travers les étapes nécessaires à la création d’un compte caritatif PayPal.

Admissibilité Et Exigences

Pour établir un compte caritatif PayPal, l’organisation doit être un organisme 501(c)(3) valide des États-Unis ou un organisme équivalent et doit avoir été confirmée comme organisme de bienfaisance par PayPal. Cette confirmation garantit que ton organisation à but non lucratif est admissible au tarif spécial de traitement des dons offert par PayPal.

De plus, tu auras besoin d’un numéro d’organisme de bienfaisance enregistré et d’une preuve de ton but caritatif pour créer un compte à but non lucratif PayPal.

Démarrer Avec Un Compte PayPal Pour Les Organisations À But Non Lucratif

Pour créer un compte PayPal pour ton organisation à but non lucratif, tu devras d’abord t’inscrire à un compte PayPal Business, en indiquant que ton type d’entreprise est une organisation à but non lucratif et en sélectionnant la catégorie d’organisation à but non lucratif appropriée. Une fois ton compte créé, tu devras entrer les informations du compte bancaire associé à ton organisation pour le lier à ton compte PayPal. Cela te permettra de recevoir des dons directement sur le compte bancaire de ton organisation.

Un compte PayPal Business te permet d’ajouter un bouton de don PayPal au site Internet de ton organisation. De cette façon, les gens peuvent contribuer à ta cause rapidement et facilement. Ce bouton permet aux donateurs de contribuer à ta cause rapidement et en toute sécurité, directement par l’intermédiaire de PayPal. Tu peux personnaliser ton bouton en fonction de tes préférences. De plus, tu peux choisir la devise dans laquelle tu souhaites recevoir les dons. En plus de cela, tu peux aussi permettre aux donateurs d’opter pour des dons récurrents mensuels.

Dons En Ligne PayPal Pour Les Organisations À But Non Lucratif

PayPal propose aux organisations à but non lucratif deux options principales pour accepter les dons en ligne : le bouton de don PayPal et PayPal Checkout and Payments Pro. Ces deux solutions offrent aux donateurs un moyen simple et sécurisé de contribuer à ta cause, tout en proposant diverses options de personnalisation pour répondre aux besoins de ton organisation.

Dans les sections suivantes, nous discuterons des caractéristiques de ces options et nous t’aiderons à déterminer celle qui convient le mieux à ton association à but non lucratif.

Bouton De Don PayPal

Le bouton de don PayPal est un outil pratique qui permet aux organisations à but non lucratif d’accepter en toute sécurité des dons ou des contributions sur leur site Web. La connexion à ton compte PayPal est la première étape de la mise en place du bouton de don sur ton site Internet. Personnaliser les variables de la page de don et copier-coller le code HTML sont des étapes simples nécessaires pour compléter le processus.

L’une des limites du bouton de don PayPal est l’aspect de l’image de marque. L’image de marque de PayPal prime sur l’esthétique individuelle de ton association caritative, ce qui peut ne pas être idéal pour certaines organisations. Cependant, le bouton offre aux donateurs la possibilité de mettre en place des paiements mensuels automatiques, ce qui permet à ton organisation à but non lucratif de recevoir un soutien constant.

Paiement Et Paiements PayPal Pro

PayPal Checkout est une passerelle de paiement qui s’intègre de façon transparente au site Web de ton organisation à but non lucratif, permettant aux donateurs de compléter leur don sans naviguer hors de la page. Cette solution offre une expérience de don plus rationalisée à tes donateurs et peut aider à réduire la probabilité de dons abandonnés.

Paiements PayPal. Pro, quant à lui, est une version plus sophistiquée de PayPal Checkout, offrant aux donateurs la possibilité de faire des dons dans six devises supplémentaires et permettant aux organisations à but non lucratif de traiter les dons obtenus par téléphone grâce à un terminal virtuel. Cette fonctionnalité supplémentaire rend les paiements possibles. Pro est une option intéressante pour les organisations à but non lucratif plus importantes ou celles dont la base de donateurs est plus diversifiée.

Coûts De PayPal Pour Les Organisations À But Non Lucratif

Il est essentiel de comprendre les frais associés à l’utilisation de PayPal pour ton organisation à but non lucratif, car ces coûts peuvent avoir un impact sur les résultats de ton organisation. PayPal offre un taux de traitement réduit pour les comptes d’organismes de bienfaisance enregistrés. Nous en parlerons plus en détail dans les sections suivantes.

Frais Standard Pour Les Organisations À But Non Lucratif

Le taux standard de PayPal pour l’acceptation des cartes de crédit et de débit pour les organismes à but non lucratif est de 2,89 % + 0,49 $ par don. Cependant, les organisations 501(c)(3) peuvent demander un taux de traitement réduit de 2,2 % + 0,49 $ par transaction.

Ce taux réduit peut aider ton organisation à but non lucratif à économiser sur les frais de traitement, ce qui garantit que plus de fonds vont directement à ta cause.

Frais De Don En Personne

PayPal n’applique pas son taux réduit pour les organisations à but non lucratif aux dons en personne effectués par l’intermédiaire du système de point de vente mobile PayPal Zettle. Les frais associés aux dons en personne effectués à l’aide de ce système sont de 2,29 % + 0,09 $ par transaction.

Bien que ces frais soient plus élevés que le taux réduit pour les dons en ligne, il est essentiel de peser les avantages de l’acceptation des dons en personne par rapport aux coûts supplémentaires.

PayPal Et Whydonate

En plus de PayPal, WhyDonate est une autre plateforme qui offre une solution complète de collecte de fonds pour les organisations à but non lucratif. En combinant les caractéristiques et les avantages de PayPal et de WhyDonate, ton organisation peut créer une stratégie de cagnotte robuste et polyvalente qui répond aux divers besoins de tes donateurs.

Comme PayPal est un choix populaire, PourquoiDoner a intégré le système de paiement PayPal à la plateforme pour un processus de transaction plus fluide. La plateforme obtient cette réduction pour les organisations à but non lucratif de la part de PayPal. Il n’est donc plus nécessaire de s’inscrire en plus chez PayPal ; tu peux simplement utiliser PourquoiDoner.

La plateforme de crowdfunding WhyDonate est l’une des plus abordables qui soient, avec une poignée de fonctionnalités utiles que les organisations peuvent utiliser pour maximiser leurs campagnes de cagnotte. Outre PayPal, la plateforme permet de nombreux autres moyens de transactions comme iDeal, les cartes de crédit/débit, Bancontact, Gpay, etc.

Avantages Et Inconvénients De L’Utilisation De PayPal Pour Les Organisations

Bien que PayPal offre de nombreux avantages aux organisations à but non lucratif, il est essentiel de prendre en compte les avantages et les inconvénients avant de décider si c’est le bon choix pour ton organisation.

Dans les sections suivantes, nous discuterons plus en détail des avantages et des inconvénients de l’utilisation de PayPal pour les organisations à but non lucratif.

Fiabilité et Reconnaissance de la Marque

PayPal est une option de paiement en ligne fiable et sécurisée, avec un cryptage des données robuste et des mesures de protection des vendeurs en place pour dissuader les activités frauduleuses. La forte reconnaissance de sa marque donne confiance aux donateurs qui utilisent la plateforme pour faire leurs dons, ce qui peut contribuer à améliorer l’ensemble des efforts de collecte de fonds de ton organisation à but non lucratif.

Établir la confiance des donateurs est un élément essentiel du parcours des donateurs, et l’utilisation d’une plateforme bien connue comme PayPal peut contribuer de manière significative à cette confiance.

Intégration Avec Les CRM Et Les Applications Tierces

PayPal offre une intégration fiable avec la plupart des CRM à but non lucratif et des applis tierces, ce qui en fait un processeur de paiement idéal pour les organisations qui s’appuient sur ces outils pour gérer leurs efforts de collecte de fonds.

Cette intégration peut aider à rationaliser les opérations de ton organisation à but non lucratif et à faire en sorte que toutes tes données de cagnotte soient facilement accessibles et organisées.

Limites Et Inconvénients

Malgré ses nombreux avantages, il y a quelques inconvénients à utiliser PayPal comme processeur de paiement à but non lucratif. Une limitation importante concerne les capacités de marquage de la plateforme. Comme mentionné précédemment, l’image de marque de PayPal prime sur l’esthétique de ton organisation lorsque tu utilises le bouton de don PayPal. Cela peut ne pas être idéal pour les organisations qui veulent maintenir une expérience de marque cohérente pour leurs donateurs.

Un autre inconvénient est que le taux réduit de PayPal pour les organisations à but non lucratif ne s’applique qu’aux dons en ligne et non aux dons en personne. Cela signifie que si ton organisation dépend fortement des événements de collecte de fonds en personne, il se peut que tu ne puisses pas profiter pleinement des tarifs réduits de PayPal. En outre, les options de dons récurrents de PayPal sont limitées, car les donateurs ne peuvent pas choisir des fréquences variables pour leurs dons récurrents.

Enfin, tous les paiements à but non lucratif traités par PayPal peuvent présenter certains risques, tels que les retenues de compte et les fonds gelés.

Alternatives À PayPal Pour Les Organisations À But Non Lucratif

Bien que PayPal paiements soit un choix populaire pour de nombreux organismes à but non lucratif, il existe d’autres options de traitement des paiements qui fonctionnent de manière similaire.

Rayure

Stripe est une autre plateforme de traitement des paiements qui permet aux entreprises d’accepter en toute sécurité les paiements par carte de crédit et de débit en ligne, ce qui en fait une alternative viable à PayPal pour les organisations à but non lucratif. La plateforme est dotée d’une interface conviviale, de frais compétitifs et d’un traitement rapide des paiements, Stripe est devenu un choix populaire pour de nombreuses organisations.

Stripe Ou PayPal, C’est Mieux Pour Les Organisations À But Non Lucratif ?

Bien que Stripe et PayPal soient des méthodes de paiement populaires, cela dépend du type d’utilisateur et de ses objectifs.

Alors que Stripe est plus susceptible d’être utilisé par des personnes qui s’y connaissent en codage, PayPal est plus communément connu de tous. Ceux qui s’intéressent davantage au secteur du commerce électronique reconnaîtront davantage PayPal France comme l’une des marques les plus en vue dans cet espace.

Ils ont tous les deux des avantages et des inconvénients lorsqu’il s’agit du traitement des paiements pour les organisations à but non lucratif. Les organisations à but non lucratif devraient donc acquérir davantage de connaissances sur les deux et choisir celle qui correspond le mieux à leurs besoins organisationnels.

En examinant les deux méthodes de paiement, WhyDonate a simplifié ses systèmes en ajoutant à la fois Stripe et PayPal à la plateforme, ce qui permet à ses utilisateurs de naviguer plus facilement dans l’ensemble du processus de collecte de fonds. Les utilisateurs peuvent donc opter pour la plateforme WhyDonate pour démarrer leur campagne sans faire aucune démarche supplémentaire.

Ouvrir Un Compte PayPal Pour Les Associations À But Non Lucratif

En conclusion, la mise en place de frais PayPal pour les organisations à but non lucratif est simple et efficace, car les organisations à but non lucratif acceptent principalement les dons en ligne. Grâce à ses options de paiement supplémentaires et aux réductions accordées aux comptes PayPal pour les associations à but non lucratif, de nombreuses organisations se sentent à l’aise en effectuant des transactions par l’intermédiaire de PayPal. Avec ses fonctions robustes, son intégration facile et la forte reconnaissance de sa marque, PayPal France peut considérablement améliorer les efforts de collecte de fonds de ton organisation à but non lucratif.

Pour en savoir plus sur PayPal et ses ressources pour les organisations à but non lucratif, ne manque pas de visiter le Hub PayPal pour les organisations à but non lucratif.

FAQ’s :

1. Est-Ce Qu’une Association Peut Avoir Un Compte PayPal ?

Oui, une association peut avoir un compte PayPal pour collecter des dons et effectuer des transactions en ligne. PayPal offre des options spécifiques pour les associations à but non lucratif.

2. Comment Fonctionne PayPal Pour Une Entreprise ?

PayPal pour entreprise permet aux entreprises de recevoir des paiements en ligne via une plateforme sécurisée, offrant aux clients diverses options de paiement, comme cartes de crédit et PayPal. Les entreprises peuvent également gérer les factures, les rapports financiers et les remboursements via leur compte PayPal professionnel.

3. Comment Recevoir Des Dons Via PayPal ?

Pour recevoir des dons via PayPal, créez un compte PayPal personnel ou professionnel, puis partagez votre adresse e-mail associée à ce compte avec les donateurs. Vous pouvez également générer des boutons de don PayPal et les intégrer sur votre site web ou dans des e-mails pour faciliter les dons en ligne.

4. Quel Compte PayPal Pour Une Association ?

Pour une association, il est recommandé de créer un compte PayPal Business ou PayPal Nonprofit, selon votre statut fiscal. PayPal Nonprofit offre des tarifs réduits pour les organisations à but non lucratif et des fonctionnalités spécifiques pour la collecte de dons.

5. Quel Moyen De Paiement Pour Une Association ?

Les associations peuvent accepter divers moyens de paiement, notamment les dons en ligne via PayPal, les virements bancaires, les chèques, les paiements par carte de crédit, et les solutions de paiement mobile telles que Square ou Stripe, en fonction des préférences des donateurs et de leur capacité à gérer les transactions.

6. Quelle Est La Différence Entre PayPal Et PayPal Business ?

PayPal est conçu pour un usage personnel, tel que les paiements entre amis ou pour des achats en ligne. En revanche, PayPal Business est destiné aux entreprises et organisations, offrant des fonctionnalités commerciales avancées, des outils de facturation, et des options pour accepter les paiements sur un site web.

Pour s'infos: https://whydonate.com/fr/blog/paypal-pour-les-associations/

Keywords; crowdfunding,collecte de fonds,Cagnotte

2 notes

·

View notes

Text

Etre un freelance !

Travailler en freelance est une option de plus en plus populaire pour ceux qui cherchent une plus grande flexibilité dans leur vie professionnelle. Cependant, cette liberté peut également être accompagnée d'inconvénients. Dans cet article, nous allons examiner les avantages et les inconvénients d'être un freelance, ainsi que ce que Laotop fait pour aider à minimiser les inconvénients.

Avantages:

Une grande liberté : L'un des principaux avantages d'être freelance est la liberté que cela offre. Vous pouvez choisir vos clients, votre lieu de travail et vos horaires. Vous n'avez pas de hiérarchie à suivre et vous êtes votre propre patron. Vous avez également la liberté de travailler avec des clients partout dans le monde.

Une meilleure qualité de vie : En étant freelance, vous pouvez travailler depuis votre domicile ou depuis n'importe quel endroit avec une connexion Internet. Vous n'avez pas besoin de vous déplacer tous les jours pour aller travailler, vous évitant ainsi les embouteillages, le stress et les frais de transport. Vous pouvez organiser votre temps comme vous le souhaitez, ce qui vous permet de mieux équilibrer votre vie professionnelle et personnelle.

Des revenus potentiels plus élevés : En tant que freelance, vous pouvez fixer vos tarifs et facturer vos clients en fonction de votre expérience et de vos compétences. Vous n'avez pas de salaire fixe, ce qui signifie que vous pouvez potentiellement gagner plus d'argent en travaillant plus dur ou en trouvant des clients payant mieux.

Une meilleure diversité de projets : En tant que freelance, vous pouvez travailler sur une grande variété de projets différents pour différents clients. Vous pouvez ainsi diversifier vos compétences et votre expérience, ce qui peut vous aider à vous développer professionnellement.

Une plus grande flexibilité : En tant que freelance, vous pouvez accepter ou refuser des projets en fonction de vos disponibilités. Vous pouvez également adapter votre emploi du temps en fonction de vos besoins personnels. Vous pouvez travailler plus ou moins selon vos besoins et vos envies.

Inconvénients:

Pas de stabilité de l'emploi: Les freelances n'ont pas la sécurité d'emploi que peuvent avoir les salariés d'une entreprise. Ils doivent constamment chercher de nouveaux projets pour s'assurer qu'ils ont suffisamment de travail pour gagner leur vie.

Aucun avantage social ou financier : Les freelances ne bénéficient pas des avantages sociaux et financiers que peuvent offrir les entreprises, tels que les congés payés, les primes, les régimes de retraite, etc.

Gestion des finances : Les freelances doivent s'occuper eux-mêmes de leur comptabilité et de leur facturation, ce qui peut être une tâche ardue et chronophage.

Ce que Laotop fait pour minimiser les inconvénients:

Offrir un flux de travail régulier : Laotop s'efforce de fournir un flux régulier de projets à ses freelances, ce qui signifie qu'ils peuvent se concentrer sur le travail plutôt que de chercher constamment de nouveaux projets.

Offrir des avantages sociaux et financiers : Laotop offre à ses freelances des avantages tels que les régimes de retraite, les assurances maladie et dentaires, les congés payés et les formations professionnelles.

Fournir une assistance comptable : Laotop offre une assistance comptable à ses freelances pour les aider à gérer leur comptabilité et leur facturation.

En somme, travailler en freelance peut être une option attrayante pour ceux qui cherchent plus de liberté et de flexibilité dans leur travail. Cependant, cela peut également être accompagné d'inconvénients. Laotop s'efforce d'aider ses freelances à minimiser ces inconvénients en offrant un flux de travail régulier, des avantages sociaux et financiers, ainsi que de l'assistance comptable.

2 notes

·

View notes

Text

Marathon de modèle vivant

INSCRITS : 7

"Haaan, c’est cher !" C'est ce que certaines personnes pensent spontanément à la lecture de ce genre de proposition. Voici donc quelques informations supplémentaires : - lors de la première édition début mai, l’événement était déficitaire ; - l’organisation de l’événement, sa comptabilité, sa logistique et sa communication sont bénévoles ; - les organisateurs puisent dans leur propre matériel privé pour cette logistique ; - l’assistance pédagogique par l’enseignant est bénévole (et quand il est payé, comme au marathon précédent, c’est au même tarif que le modèle) ; - la rémunération horaire des modèles est baissée par rapport à l’ordinaire de l’association. Difficile de faire plus, n'est-ce pas ?

Chacun est dans son plein droit pour déclarer que cela ne cadre pas avec ses finances, mais pas de dire que "c’est cher", eu égard aux efforts de l’association face au coût réel de ce genre de prestation. En un mot : ramenez du monde !

#beaux-arts#modele vivant#life models#croquis#dessin#life drawing#nuit du modèle vivant#artists’ model

2 notes

·

View notes

Text

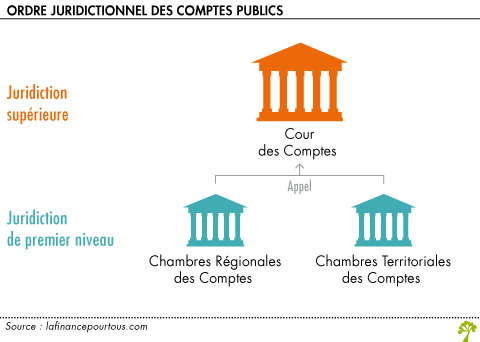

Jeudi 23 mars : le personnel de la Cour des comptes et des chambres régionales des comptes rejoint la grève générale !

« ... La loi organique relative aux lois de finances confie à la Cour des comptes la mission de certification des comptes de l'État. Cette mission est assez récente, puisque le premier exercice à avoir été soumis à cette certification est celui de l'année 2006. La Cour doit formuler sa position au sujet des comptes annuels audités au regard des règles de la comptabilité de l'État français. Les principes comptables que la Cour est chargée de certifier sont la régularité, la sincérité et l'image fidèle du résultat des opérations de l'exercice écoulé ainsi que de la situation financière et patrimoniale de l'État à la fin de l'exercice. »

#23 mars#grève générale#macron13h#réforme des retraites#on vaut mieux que ça#tout cramer#aux armes citoyens

6 notes

·

View notes

Text

Formation Excel Les fonctions DAX

Nos autres Formation Excel: Excel base, Excel intermédiaire, Excel avancé, Excel perfectionnement, Excel les graphiques, Excel les fonctions de base, Excel les fonctions avancées, Excel Macros et VBA, Excel les tableaux croisés dynamiques, Excel pivot Table, Excel Copilot, Excel PowerPivot, Excel PowerQuery, Excel PowerBI, Excel Analyse finance, Excel comptabilité, Excel RH, Excel Trucs et…

0 notes

Photo

10 outils indispensables pour gérer efficacement votre startup fintech 10 outils indispensables pour gérer efficacement votre startup fintech 1. Trello - Gestion de projet et collaboration Avantages : Interface visuelle, listes et cartes personnalisables, intégrations 2. QuickBooks - Comptabilité et finances Avantages : Suivi des dépenses, facturation, rapports financiers 3. Tableau - Analyse et visualisation de données Avantages : Tableaux de bord interactifs, connexion à de multiples sources de données 4. Slack - Communication d'équipe Avantages : Messagerie instantanée, canaux thématiques, intégrations 5. Zendesk - Service client Avantages : Gestion des tickets, base de connaissances, analyses 6. GitHub - Gestion de code et développement collaboratif Avantages : Contrôle de versions, revue de code, suivi des problèmes 7. Stripe - Traitement des paiements Avantages : API flexible, sécurité des https://fr.fintechpolicies.com/10-outils-indispensables-pour-gerer-efficacement-votre-startup-fintech/?utm_source=tumblr&utm_medium=social&utm_campaign=fintech+policies+templates

0 notes

Text

Opportunités Professionnelles à Riyad : Le Marché du Travail en Expansion

Riyad, la capitale de l'Arabie saoudite, est un centre économique en pleine croissance, attirant des professionnels et des travailleurs du monde entier. Ces dernières années, la ville est devenue un pôle d'attraction majeur pour les offres d'emploi, en particulier dans des secteurs comme la finance, les technologies, la construction et l'énergie. Si vous êtes à la recherche d'une nouvelle opportunité professionnelle, Riyad pourrait être le lieu idéal pour développer votre carrière.

Le Marché du Travail à Riyad

Le marché de l'emploi à Riyad est dynamique, avec une forte demande dans plusieurs domaines. Le gouvernement saoudien, dans le cadre de son plan Vision 2030, met en place des réformes pour diversifier l'économie, réduire la dépendance au pétrole et encourager l'investissement étranger. Cela a entraîné une croissance continue de nombreuses industries, créant ainsi une multitude de offres d'emploi à Riyad.

Dans les secteurs comme la construction et l'urbanisme, Riyad connaît une expansion impressionnante. Les projets comme le développement de nouveaux quartiers, d'infrastructures et de complexes commerciaux attirent une main-d'œuvre qualifiée, notamment dans des rôles tels que gestion de projet, ingénierie et architecture.

Les technologies de l'information et la finance sont également des secteurs clés où les entreprises locales et internationales cherchent des talents. Riyad abrite de nombreuses entreprises multinationales qui recherchent des experts en programmation, en gestion des systèmes informatiques, ainsi que des spécialistes du marketing digital et des analystes financiers.

Secteurs en Forte Croissance

Technologies de l'Information et Communication (TIC) Les entreprises technologiques sont en plein essor à Riyad. Le besoin en experts en cybersécurité, en développement logiciel et en gestion des données est élevé. Les startups locales ainsi que les grandes entreprises internationales recherchent constamment des talents dans ce domaine. Si vous avez une formation en informatique ou en ingénierie logicielle, vous trouverez une multitude d'options à explorer.

Construction et Ingénierie Le secteur de la construction à Riyad est en pleine expansion avec de nombreux projets en cours. Les ingénieurs civils, les architectes et les gestionnaires de projet sont en demande pour superviser ces initiatives. Les nouvelles infrastructures et les projets résidentiels stimulent le besoin de main-d'œuvre qualifiée, de la planification à la gestion des sites de construction.

Finance et Comptabilité Riyad est le centre financier de l'Arabie saoudite. Les banques, les compagnies d'assurance et les entreprises d'investissement offrent une variété d'opportunités pour les professionnels de la finance. Les analystes financiers, les gestionnaires de portefeuille et les comptables sont régulièrement recherchés.

Santé et Médical Le secteur de la santé en Arabie saoudite connaît également une croissance rapide. Les hôpitaux, cliniques et établissements de soins recherchent des médecins, infirmiers, techniciens médicaux et spécialistes en gestion de la santé. Si vous travaillez dans le domaine médical, Riyad propose de nombreuses opportunités dans des établissements modernes et bien équipés.

Où Trouver des Offres d'Emploi à Riyad ?

Il existe plusieurs plateformes et sites web où vous pouvez trouver des offres d'emploi à Riyad. Parmi les plus populaires, on trouve :

LinkedIn : C’est l'un des meilleurs moyens pour les professionnels de découvrir de nouvelles opportunités. Beaucoup d'entreprises publient leurs offres directement sur LinkedIn.

Bayt : Un site régional de recrutement qui propose une grande variété d'annonces pour des emplois dans tous les secteurs à Riyad.

GulfTalent : Cette plateforme se concentre sur les offres d'emploi en Arabie saoudite et dans le Golfe en général, avec de nombreuses opportunités dans des secteurs comme le commerce, la finance, l’ingénierie et la technologie.

Naukrigulf : Un autre site populaire pour trouver des emplois dans la région du Golfe, avec de nombreuses offres pour Riyad.

Sites d’entreprises locales : Si vous avez une entreprise en particulier en tête, consultez directement leur site web pour voir s'ils publient des offres d'emploi.

Conseils pour Postuler à un Emploi à Riyad

Préparez un CV adapté Lors de la préparation de votre CV, veillez à le personnaliser pour chaque offre. Les employeurs à Riyad apprécient des CV bien structurés et clairs. Mettez en avant vos expériences professionnelles et vos compétences les plus pertinentes pour le poste.

Connaître la culture professionnelle locale La culture de travail en Arabie saoudite peut différer de celle de votre pays d'origine. Il est important de comprendre les valeurs locales, comme le respect des hiérarchies, la ponctualité et la communication formelle. Cela peut vous aider à mieux vous intégrer dans votre nouvel environnement de travail.

Réseautage Le réseautage est essentiel pour trouver un emploi à Riyad. Participez à des événements professionnels, rejoignez des groupes sur les réseaux sociaux comme LinkedIn, et faites la connaissance de personnes dans votre domaine. Un contact direct peut souvent ouvrir des portes plus facilement que de postuler à des offres anonymes.

Conclusion

Riyad offre de nombreuses opportunités pour les professionnels de divers secteurs, et le marché de l'emploi continue de se développer rapidement. Que vous soyez intéressé par la finance, les technologies, la construction ou d'autres domaines, il y a de fortes chances que vous trouviez un poste qui correspond à vos compétences. En suivant les bonnes pratiques pour postuler et en vous familiarisant avec le marché local, vous serez bien préparé pour réussir dans cette ville en pleine expansion.

0 notes

Text

En Suisse, obtenir un financement peut s’avérer plus complexe pour les indépendants, notamment lorsqu’ils exercent seuls (freelances, artisans, professions libérales, etc.) ou que leur activité est récente. Les banques traditionnelles exigent souvent un historique comptable solide, des garanties et un bilan stable. Toutefois, plusieurs solutions de crédit spécifiques ou alternatives permettent aux indépendants de financer leurs besoins, que ce soit pour l’achat de matériel, le développement de l’activité ou la trésorerie.

1. Le crédit privé (prêt personnel)

1.1. Une option accessible pour les indépendants

Principe : Le crédit privé est accordé à une personne physique et non à l’entreprise. En Suisse, il est encadré par la Loi fédérale sur le crédit à la consommation (LCC).

Atout pour les indépendants : Lorsqu’un prêt bancaire professionnel standard est difficile à obtenir, il peut être plus aisé de souscrire un crédit à titre personnel (si votre revenu global est suffisant et stable).

Montant et durée : Les sommes empruntées varient généralement de quelques milliers à plusieurs dizaines de milliers de francs, sur une durée de 12 à 84 mois.

1.2. Avantages et précautions

Avantages : Processus souvent rapide, démarches administratives simplifiées, flexibilité d’utilisation.

Précautions : Les taux d’intérêt peuvent être plus élevés qu’un crédit professionnel, et l’indépendant engage directement son patrimoine privé. Veillez à calculer votre capacité de remboursement pour éviter le surendettement.

2. Les microcrédits

2.1. Petits montants, accompagnement social

Principe : Des organismes spécialisés (fondations, associations) accordent des prêts de montants limités, souvent accompagnés de conseils en gestion ou en comptabilité.

Cible : Les entrepreneurs ou indépendants qui n’ont pas accès aux prêts bancaires traditionnels ou qui démarrent leur activité.

Exemple : Microcrédit Solidaire Suisse, ou d’autres fondations régionales offrant des prêts jusqu’à 30 000 CHF (variable selon l’organisme).

2.2. Avantages et limites

Avantages : Taux d’intérêt parfois avantageux, soutien personnalisé (coaching, mentorat), solutions adaptées aux petits projets.

Limites : Montants plus restreints, démarches plus longues et sélectives (présentation d’un business plan, entretiens, etc.).

3. Le leasing (crédit-bail)

3.1. Pour financer du matériel ou des véhicules

Principe : L’indépendant loue, via une société de leasing, un bien (véhicule, équipement professionnel, matériel informatique) avec option d’achat en fin de contrat.

Avantage : Moins de trésorerie de départ, mensualités fixées sur toute la durée, démarches administratives assez simples.

Inconvénient : Le bien reste la propriété du loueur tant que l’indépendant n’a pas levé l’option d’achat. Le coût global (intérêts et frais) peut être plus élevé qu’un achat direct.

4. Le factoring (affacturage)

4.1. Pour améliorer la trésorerie

Principe : Cession de vos factures clients à une société de factoring (factor). Elle vous verse immédiatement un pourcentage (80-90% en général) du montant des factures, puis se charge du recouvrement.

Intérêt pour l’indépendant : Réduit les retards de paiement, sécurise la trésorerie et limite le risque d’impayés.

Coûts : Commissions d’affacturage (variables) et, éventuellement, frais d’assurance-crédit.

5. Les sociétés de cautionnement

5.1. Soutien pour l’obtention de crédits bancaires

Principe : Les sociétés de cautionnement (p. ex. Cautionnement Romandie, BG Mitte, etc.) se portent garantes d’une partie du prêt que vous contractez auprès d’une banque.

Avantage : Réduit le risque pour la banque, facilitant l’accès au crédit ou améliorant les conditions (taux, durée).

Profil recherché : Artisans, PME ou indépendants avec un projet viable, mais manquant de garanties suffisantes pour convaincre la banque.

6. Le crowdlending (prêt participatif)

6.1. Financement collaboratif

Principe : Vous présentez votre projet sur une plateforme en ligne. Des particuliers ou des investisseurs institutionnels peuvent choisir de financer votre prêt (en échange d’un remboursement avec intérêts).

Avantages : Accès à une communauté d’investisseurs, possibilité de lever des fonds rapidement, visibilité pour votre activité.

Inconvénients : Taux parfois élevés, succès de la campagne non garanti, nécessité de bien soigner votre dossier (pitch, business plan, etc.).

7. Le crédit bancaire professionnel

7.1. Pour les indépendants établis

Crédit d’investissement : Financer l’achat d’équipement, l’agrandissement d’un local, etc.

Crédit d’exploitation : Couvrir les besoins de trésorerie, comme l’achat de stocks, en attendant le règlement de vos clients.

Conditions : La banque examine le chiffre d’affaires, les bilans, la stabilité de l’activité et les garanties. Les indépendants doivent souvent présenter des bilans annuels solides sur plusieurs exercices.

8. Conseils pratiques avant de demander un crédit

Préparer un dossier solide

Budget prévisionnel, plan de trésorerie, preuves de commandes ou de contrats, historique de vos revenus.

Pour les crédits bancaires, la transparence et la clarté de vos documents financiers sont essentielles.

Comparer les offres

Solliciter plusieurs organismes (banques, courtiers, plateformes), comparer les taux, les frais, les garanties exigées, la souplesse de remboursement.

Vérifier les conditions imposées par la Loi fédérale sur le crédit à la consommation (LCC) pour les crédits privés.

Évaluer votre capacité de remboursement

Tenir compte de la saisonnalité de votre activité et de ses fluctuations.

Ne pas surévaluer vos perspectives de revenus, afin d’éviter le surendettement.

Envisager des solutions hybrides

Associer un microcrédit ou un crédit privé à un apport personnel, un leasing pour du matériel, voire du factoring pour lisser la trésorerie.

Cela permet de diversifier les sources de financement et de réduire la dépendance à un seul prêteur.

9. Conclusion

Les indépendants en Suisse disposent de multiples solutions de crédit, même s’il est parfois plus difficile d’obtenir des conditions avantageuses qu’une entreprise établie ou un salarié à revenu fixe. Du crédit privé (solution la plus souple et rapide) aux microcrédits, en passant par le leasing, le factoring et les sociétés de cautionnement, il existe diverses voies pour financer un investissement ou soutenir la trésorerie.

La clé du succès réside dans la qualité de votre dossier (business plan, preuves de revenus, etc.) et dans la comparaison attentive des offres disponibles. Enfin, un accompagnement (par un fiduciaire, un coach, un organisme de soutien) peut grandement faciliter vos démarches et maximiser vos chances de trouver la formule de financement la plus adaptée à votre activité indépendante.

0 notes

Link

0 notes

Text

DSCG, un diplôme de qualité et exigeant mais promette

Le Diplôme Supérieur de Comptabilité et de Gestion (DSCG) est un diplôme crucial pour quiconque aspire à une carrière épanouissante dans le secteur de la comptabilité. En effet, le DSCG offre une formation approfondie qui couvre un large éventail de domaines connexes à la gestion et à la finance. Ses diplômés se dotent non seulement de connaissances techniques solides, mais également de…

0 notes

Text

Creation Micro-Entreprise Au Maroc

Agence de Création Micro Entreprise Maroc : SOLUCE AGENCY

L'Agence de Création Micro Entreprise Maroc se positionne comme un acteur clé dans le soutien à l'entrepreneuriat au Maroc.

Elle accompagne les porteurs de projets dans la création et la gestion de micro-entreprises, offrant des services variés tels que :

Formation : des sessions sur la gestion d'entreprise, le marketing et la comptabilité.

Consultation : des conseils personnalisés adaptés aux spécificités locales.

Financement : des aides à l'accès à des fonds pour démarrer ou développer leur activité.

Grâce à son approche intégrée, l'agence contribue à dynamiser l'économie locale et à promouvoir l'innovation, créant ainsi des opportunités d'emploi et de croissance pour les jeunes entrepreneurs marocains.

Creation Micro-Entreprise Au Maroc

0 notes

Text

Adoption du Projet de loi de Finances 2025 : Réformes et Impacts

Le Projet de loi de Finances 2025 a été adopté à la majorité des voix des Députés présents dans l’hémicycle du Palais Léon Mba. Les travaux relatifs à l’examen de cette importante ligne budgétaire, menés par la Commission de Finances, du Budget, de la Comptabilité Publique, des Affaires Économiques et de la Production de l’Assemblée nationale de la transition, ont connu leur épilogue ce mercredi…

0 notes

Text

Finances publiques : des comptables de matières bientôt déployés dans les ministères

(Togo Officiel) – Au Togo, l’introduction des postes de comptables des matières dans les ministères et institutions se précise. Une rencontre a eu lieu dans ce sens le mardi 26 novembre à Lomé, réunissant les Secrétaires généraux et les directeurs administratifs et financiers des ministères. Les travaux, organisés par la Direction Générale du Trésor et de la Comptabilité Publique (DGTCP) visaient…

0 notes

Text

France, Cour administrative d'appel de NANTES, 1ère chambre, 26 novembre 2024, 23NT01009

https://justifiable.fr/?p=1661 https://justifiable.fr/?p=1661 #1ère #23NT01009 #administrative #chambre #Cour #dappel #France #NANTES #novembre Vu la procédure suivante : Procédure contentieuse antérieure : La société civile immobilière (SCI) des Quatres a demandé au tribunal administratif de Nantes de prononcer la réduction, en droits et pénalités, des cotisations supplémentaires d’impôt sur les sociétés mises à sa charge au titre de l’exercice clos en 2013 et des rappels de taxe sur la valeur ajoutée auxquelles elle a été assujettie au titre de l’année 2014. Par un jugement n° 1807234 du 10 février 2023, le tribunal administratif de Nantes a rejeté sa demande. Procédure devant la cour : Par une requête et un mémoire enregistrés les 5 avril et 6 décembre 2023, la SCI des Quatres, représentée par Me Gavet, demande à la cour : 1°) d’annuler ce jugement ; 2°) de prononcer de prononcer la réduction sollicitée ; 3°) de mettre à la charge de l’Etat la somme de 6 000 euros en application de l’article L. 761-1 du code de justice administrative. Elle soutient que : – c’est à tort que l’administration a remis en cause la déduction de la facture de 75 000 euros émise par la société Technopoudre dès lors que celle-ci était fondée à être indemnisée en application de la théorie de l’accession définie par l’article 555 du code civil ou, à titre subsidiaire, de la théorie des impenses des travaux qu’elle a réalisés dans le local qu’elle occupait sous couvert d’un bail de location y compris ceux réalisés avant qu’elle ne devienne propriétaire de l’immeuble ; – le montant de l’indemnité servie est conforme aux prix du marché ; – elle est fondée à se prévaloir, sur le fondement de l’article L. 80 A du livre des procédures fiscales, d’une réponse ministérielle à M. A…, député, publiée au Journal officiel de l’Assemblée nationale le 30 juin 2015 sous le n° 51475. Par des mémoires en défense, enregistrés les 5 octobre et 15 décembre 2023, le ministre de l’économie, des finances et de la souveraineté industrielle et numérique conclut au rejet de la requête. Il soutient que : – les moyens soulevés par la SCI des Quatres ne sont pas fondés ; – à titre subsidiaire, si la cour estimait que les matériaux pouvaient faire l’objet d’une facturation par la société Technopoudre, il entend limiter leur montant, frais de main d’œuvre compris, à celui des factures postérieures à la date d’acquisition de l’immeuble en litige, en l’occurrence le 29 janvier 2002, soit un montant total de 11 372 euros hors taxe. Vu les autres pièces du dossier. Vu : – le code civil ; – le code général des impôts et le livre des procédures fiscales ; – le code de justice administrative. Les parties ont été régulièrement averties du jour de l’audience. Ont été entendus au cours de l’audience publique : – le rapport de M. Penhoat, – et les conclusions de M. Brasnu, rapporteur public. Considérant ce qui suit : 1. La société civile immobilière (SCI) des Quatres a été créée en cours de l’année 2001 par les associés de la société à responsabilité limitée (SARL) Technopoudre, en vue d’acquérir un immeuble à usage industriel et commercial situé au 148, rue de Lesseps à Ancenis (Loire-Atlantique). La SCI des Quatres a acquis l’immeuble en cause le 29 janvier 2002 et l’a donné en location à la SARL Technopoudre jusqu’au 10 février 2019, date d’effet d’une convention d’occupation précaire de ce local conclu avec la société Manitou BF et courant jusqu’au 25 février 2013, date à laquelle la SCI des Quatres a vendu ce local. La SCI a fait l’objet d’une vérification de comptabilité portant sur les exercices clos en 2013 et 2014. A l’issue de ce contrôle, le service a notamment notifié à cette société, par une proposition de rectification du 8 juin 2016, des rehaussements en matière d’impôt sur les sociétés et des rappels de taxe sur la valeur ajoutée procédant de la remise en cause du paiement par la SCI d’une facture n° 991 de 75 000 euros hors taxe émise le 1er février 2013 à son endroit par la SARL Technopoudre, comptabilisée au cours de l’exercice 2013 et effectivement réglée au mois de décembre 2014, et représentant l’indemnité due à la SARL Technopoudre à raison du transfert de propriété à la SCI des Quatres, à l’occasion de la fin du bail locatif liant ces deux sociétés, compte tenu des constructions effectuées par la SARL Technopoudre sur l’immeuble. Ces impositions supplémentaires ont été mises en recouvrement le 31 juillet 2017. La SCI des Quatres relève appel du jugement du 16 juin 2022 par lequel le tribunal administratif de Nantes a rejeté sa demande tendant à la réduction, en droits et pénalités, des cotisations supplémentaires d’impôt sur les sociétés mises à sa charge au titre de l’exercice clos en 2013 et des rappels de taxe sur la valeur ajoutée auxquelles elle a été assujettie au titre de l’année 2014. Sur le bien-fondé des impositions : 2. L’administration fiscale qui avait initialement fondé les cotisations supplémentaires d’impôt sur les sociétés en litige sur le fondement d’un acte anormal de gestion commis par la SCI des Quatres au profit de la SARL Technopoudre et les rappels de taxe sur la valeur ajoutée contestée sur le caractère fictif de la facture émise par cette dernière société a sollicité une substitution de base légale en première instance et demandé que les rehaussements soient désormais regardés comme fondés, respectivement, sur les dispositions des articles 38 et 271 du code général des impôts, à raison de l’absence de contrepartie effective de la somme versée à la SARL Technopoudre. 3. D’une part, aux termes de l’article 38 du code général des impôts, applicable à l’impôt sur les sociétés en vertu de l’article 209 du même code : » 1. (…) le bénéfice imposable est le bénéfice net, déterminé d’après les résultats d’ensemble des opérations de toute nature effectuées par les entreprises (…). / 2. Le bénéfice net est constitué par la différence entre les valeurs de l’actif net à la clôture et à l’ouverture de la période dont les résultats doivent servir de base à l’impôt diminuée des suppléments d’apport et augmentée des prélèvements effectués au cours de cette période par l’exploitant ou par les associés. L’actif net s’entend de l’excédent des valeurs d’actif sur le total formé au passif par les créances des tiers, les amortissements et les provisions justifiés (…) « . Aux termes de l’article 39 du même code, également applicable à l’impôt sur les sociétés : » 1. Le bénéfice net est établi sous déduction de toutes charges, celles-ci comprenant, sous réserve des dispositions du 5, notamment : / 1° Les frais généraux de toute nature (…) « . 4. Si, en vertu des règles gouvernant l’attribution de la charge de la preuve devant le juge administratif, applicables sauf loi contraire, il incombe, en principe, à chaque partie d’établir les faits qu’elle invoque au soutien de ses prétentions, les éléments de preuve qu’une partie est seule en mesure de détenir ne sauraient être réclamés qu’à celle-ci. Il appartient, dès lors, au contribuable, pour l’application de ces dispositions, de justifier tant du montant des charges qu’il entend déduire du bénéfice net défini à l’article 38 du même code que de la correction de leur inscription en comptabilité, c’est-à-dire du principe même de leur déductibilité. Le contribuable apporte cette justification par la production de tous éléments suffisamment précis portant sur la nature de la charge en cause, ainsi que sur l’existence et la valeur de la contrepartie qu’il en a retirée. Dans l’hypothèse où le contribuable s’acquitte de cette obligation, il incombe ensuite au service, s’il s’y croit fondé, d’apporter la preuve de ce que la charge en cause n’est pas déductible par nature, qu’elle est dépourvue de contrepartie, qu’elle a une contrepartie dépourvue d’intérêt pour le contribuable ou que la rémunération de cette contrepartie est excessive. 5. D’autre part, aux termes de l’article 271 du code général des impôts, dans sa rédaction applicable : » I. 1. La taxe sur la valeur ajoutée qui a grevé les éléments du prix d’une opération imposable est déductible de la taxe sur la valeur ajoutée applicable à cette opération (…) « . 6. Enfin, aux termes de l’article 555 du code civil : » Lorsque les plantations, constructions et ouvrages ont été faits par un tiers et avec des matériaux appartenant à ce dernier, le propriétaire du fonds a le droit, sous réserve des dispositions de l’alinéa 4, soit d’en conserver la propriété, soit d’obliger le tiers à les enlever (…) « . 7. Il résulte de l’instruction que le service a remis en cause la déductibilité de la facture émise le 1er février 2013 par la société SARL Technopoudre à hauteur de la somme de 75 000 euros hors taxe ainsi que de la taxe sur la valeur ajoutée afférente pour un montant de 14 700 euros. A ce titre, la SCI des Quatres soutient que cette facture dont le libellé est » Indemnité de reprise, Agencement, Aménagement, non propriétaire » correspond à une compensation financière versée à la SARL Technopoudre à raison des agencements et aménagements qu’elle a réalisés dans l’immeuble pris en location, la somme de 75 000 euros correspondant à la valorisation des travaux effectués. Pour justifier du caractère déductible des sommes en cause, la société a d’abord produit un tableau listant les travaux réalisés par SARL Technipoudre relatifs à une mezzanine, à un aménagement intérieur consistant à cloisonner un espace pour y réaliser des bureaux et à des aménagements extérieurs. Toutefois, ce tableau n’apporte pas par lui-même d’éléments suffisamment précis sur la nature de la charge en cause alors que la SARL Technipoudre n’exerce au demeurant pas une activité dans le secteur du bâtiment. Il ne ressort pas davantage de l’acte de vente du local sis au 148, rue de Lesseps, qui fait état d’une augmentation de la surface habitable de ce local par rapport à celle constatée lors de l’acquisition de ce bien, que cette augmentation résulterait de travaux réalisés par la SARL Technopoudre. Dans le cadre de son droit de communication, le vérificateur a demandé à la SARL Technopoudre de lui fournir les factures des travaux effectués sur l’immeuble litigieux. Comme le relève le service, il ressort de l’examen de ces factures, dont le montant s’élève au demeurant à la somme de 25 130 euros et est sans lien avec la charge constatée, que leurs libellés sont sans rapport avec les travaux allégués et qu’elles ont été émises pour partie avant le 29 janvier 2002 alors que la société requérante n’était pas propriétaire de l’immeuble en cause. Dans ces conditions, l’administration doit être regardée comme apportant la preuve de l’absence de contrepartie effective de la somme versée à la SARL Technopoudre. Elle était, dès lors, fondée à remettre en cause la déductibilité de cette charge et, par suite, à rehausser le bénéfice imposable de la SCI des Quatres au titre de l’exercice clos en 2013 et à lui notifier une cotisation supplémentaire d’impôt sur les sociétés pour l’année en litige et des rappels de taxe sur la valeur ajoutée au titre de la période de l’année 2014. 8. En deuxième lieu, les dispositions précitées de l’article 555 du code civil n’étant applicables qu’aux constructions nouvelles dont il n’est en tout état de cause pas question en l’espèce, la société requérante ne peut s’en prévaloir pour démontrer qu’elle devait payer à la société Technopoudre la somme de 75 000 euros en litige. 9. En troisième lieu, la société requérante ne peut soutenir que les travaux litigieux présenteraient un caractère utile alors que leur réalité n’est pas démontrée ainsi qu’il a été dit au point 7. 10. En dernier lieu, la SCI des Quatres n’est pas fondée à se prévaloir de la réponse ministérielle n° 51475 faite à M. A… du 30 juin 2015, qui ne fait pas de la loi fiscale une interprétation différente de celle dont il est fait application par le présent arrêt. 11. Il résulte de ce qui précède que la SCI des Quatres n’est pas fondée à soutenir que c’est à tort que, par le jugement attaqué, le tribunal administratif de Nantes a rejeté sa demande. Par voie de conséquence, ses conclusions relatives aux frais liés à l’instance doivent être rejetées. DECIDE : Article 1er : La requête de la SCI des Quatres est rejetée. Article 2 : Le présent arrêt sera notifié à la SCI des Quatres et au ministre de l’économie, des finances et de l’industrie. Délibéré après l’audience du 8 novembre 2024, à laquelle siégeaient : – M. Geffray, président, – M. Penhoat, premier conseiller, – M. Viéville, premier conseiller. Rendu public par mise à disposition au greffe le 26 novembre 2024. Le rapporteur A. PENHOATLe président J.-E. GEFFRAY La greffière H. DAOUD La République mande et ordonne au ministre de l’économie, des finances et de l’industrie en ce qui le concerne, et à tous commissaires de justice à ce requis en ce qui concerne les voies de droit commun contre les parties privées, de pourvoir à l’exécution de la présente décision. 2 N° 23NT01009 Source link JUSTIFIABLE : Indexation des Jurisprudences depuis le 1er novembre 2024 JUSTIFIABLE enrichit son offre en indexant désormais les différentes jurisprudences publiées depuis le 1er novembre 2024. Cette nouvelle fonctionnalité couvre les décisions rendues par les juridictions françaises, offrant un accès rapide et structuré à une base de données constamment mise à jour. Ce service vise à faciliter la recherche juridique et à garantir aux professionnels du droit, étudiants, et particuliers un accès clair et précis à l’évolution des décisions judiciaires en France. Explorez dès maintenant cette catégorie et restez informés des derniers développements juridiques.

0 notes

Text

Comment un Comptable Syndic Prépare Mieux les Comptes d'une Société de Syndic de Copropriété

Dans une copropriété, la gestion des finances est un élément essentiel pour assurer une administration sans faille et le bon fonctionnement de l’immeuble. Une bonne comptabilité est cruciale pour garantir la transparence et la fiabilité des comptes de la copropriété. Un comptable syndic est chargé d’organiser et de maintenir les livres de comptes de manière rigoureuse. Cet article explore les étapes que suit un comptable pour préparer efficacement les comptes d'une société de syndic de copropriété et comment ses compétences spécialisées facilitent une gestion fluide.

Comprendre les Spécificités de la Comptabilité de Copropriété

La comptabilité de copropriété présente des particularités qui la différencient des autres types de comptabilité. La première tâche d’un comptable syndic de copropriété est d’établir des rapports clairs et précis sur les dépenses et les recettes liées aux biens communs de l’immeuble. Contrairement à une entreprise classique, les comptes doivent être transparents pour tous les copropriétaires, ce qui exige une grande précision dans la classification des charges et des dépenses.

Organisation des Charges et des Recettes

Pour préparer les comptes de manière ordonnée, le comptable syndic classe les dépenses en plusieurs catégories : les charges générales, les charges d’entretien, les frais de réparation, et les frais d’amélioration. Cette catégorisation permet une vision claire des flux financiers et facilite la présentation des comptes lors des assemblées générales. En tenant un registre détaillé, le comptable peut également justifier chaque dépense, rendant les finances de la copropriété transparentes et facilement accessibles aux copropriétaires.

Prévision et Suivi du Budget

Un aspect important du travail du comptable syndic de copropriété est l’élaboration et le suivi du budget annuel de la copropriété. Le comptable aide à préparer un budget prévisionnel qui inclut toutes les dépenses futures attendues pour l’entretien et l’amélioration de l’immeuble. Ce budget est soumis à l’approbation des copropriétaires, garantissant ainsi que chacun soit au courant des coûts �� venir et puisse planifier en conséquence.

En outre, le comptable effectue un suivi régulier du budget pour éviter les dépassements et propose des ajustements si nécessaire. En cas de dépenses imprévues, telles que des réparations urgentes, le comptable peut consulter les copropriétaires pour décider des actions à entreprendre, assurant ainsi une gestion prudente et responsable.

Tenue Rigoureuse des Documents Financiers

Une tenue de livres soignée est la base d’une comptabilité de copropriété bien gérée. Le comptable syndic doit enregistrer tous les mouvements financiers avec exactitude, y compris les paiements des charges par les copropriétaires et les factures des fournisseurs. Il doit aussi préparer les états financiers, tels que le bilan et le compte de résultat, qui fournissent une vue d’ensemble de la santé financière de la copropriété. Grâce à une documentation organisée, le comptable facilite les contrôles financiers et offre un accès rapide aux informations pour répondre aux éventuelles questions des copropriétaires.

Établissement du Rapport de Fin d'Exercice

À la fin de chaque exercice, le comptable syndic de copropriété établit un rapport détaillé qui résume les dépenses et les recettes de l’année. Ce rapport, essentiel pour la transparence, est présenté lors de l’assemblée générale des copropriétaires et sert de base pour approuver la gestion financière de l’année écoulée. Le rapport doit être clair, concis et compréhensible pour tous, permettant ainsi aux copropriétaires d’évaluer les choix financiers du syndic et d’exprimer leurs avis ou leurs préoccupations.

Conclusion

Le rôle d’un comptable syndic dans la gestion des comptes d’une copropriété est fondamental pour maintenir la transparence, assurer le suivi des dépenses, et établir des prévisions budgétaires fiables. En utilisant des méthodes rigoureuses et une organisation minutieuse, le comptable garantit que tous les aspects financiers sont bien documentés et faciles d’accès pour les copropriétaires. Avec un comptable syndic de copropriété qualifié, les copropriétaires peuvent avoir l’assurance que leurs finances sont gérées avec professionnalisme et intégrité, renforçant ainsi la confiance et la stabilité au sein de la copropriété.

0 notes